從經濟數據來看,美國就業的成長和失業率還在穩健的狀態,製造業PMI不如預期,但是服務業PMI則仍強勁。通膨因低油價不太可能會有巨大拉升,聯準會會將這個因素考量進去,年底前依照聯準會的預期升息可能性仍高,目前市場預期升息以及擔憂中國為主的國際經濟放緩,讓美股經歷了大幅度的修正,很多人認為現在美股的修正就是很好的進場時機,預期美股會隨著升息的到來繼續走高。

從目前美股的走勢看來,我持保留態度。首先,美股目前技術上的走勢並不是一個修正後走穩的走勢,月線、季線、半年線、年線全部下彎,用國際慣用的50,200日線都已經出現死亡交叉,股價甚至還沒有回到年線之上,要說現在Strong Buy,可能是對過去的牛市信心太強,還認為美股現在是在過去那無敵的120日線碰到必彈的狀態:

來源:Yahoo Finance

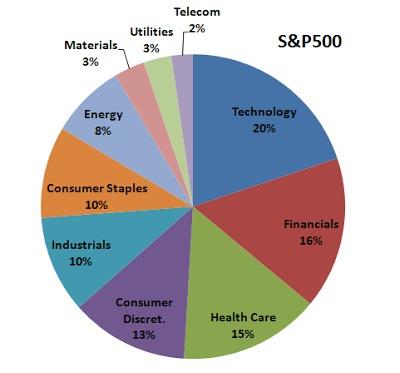

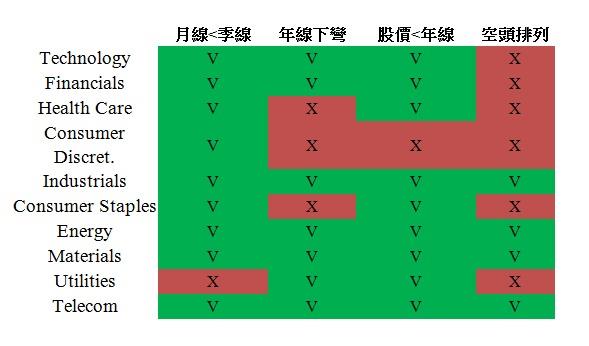

若我們從美股S&P500指數的權重結構來看,就會發現其實高權重的類股已經全部月季線死亡交叉,只剩下醫療、非必需性消費、必需性消費類股的年線還勉強支撐住,尚未下彎,佔道瓊指數高權重的工業類股則已經呈現空頭排列:

從右上方藍色區塊起,順時鐘方向依序為科技、金融、醫療、非必需性消費、工業、必需性消費、能源、原物料、公用事業及電信類股

綠色V表示符合,紅色X表示不符合

從另一個指標來看,下面這個圖是標普500中,股價在一年高點的公司家數,減去股價在一年低點的公司家數,顯示的是500家公司整體的強弱,牛市時創新高的公司家數會多過創新低的家數,大概會在-1到+3個標準差(Standard Deviation, SD)內震盪,-1個標準差就是0,顯示的是多空抵銷,股價創新高的家數和創新低的家數相同;+1個標準差就是創新高的家數比創新低的家數多68家;低於-1個標準差顯示的是股價創新低的公司多於創高的公司,從今年三月以來就已經看到美股的上攻乏力,創新高的公司越來越少:

下方為時間,2012/10至2015/9;右邊是股價指數,左邊是創新高減去創新低的家數。來源:index indicators

我們可以看到近期的殺盤是高達-4個標準差的少見事件(上圖紅框處),創新低的比創新高的公司多了88家,這有兩個角度可以解讀,就是難得出現-4個標準差,在這個時候買準沒錯,但那是牛市時的想法,熊市的時候震盪的範圍就不會是-1個標準差和+3的震盪。 另一個解讀的角度就是如今的狀態,可以顯示的是市場氣氛的變化,熊出沒的意味濃厚,跌到新低的家數可能會越來越多。

升息的時日未到,股市在觀望的氣氛仍然非常濃厚,現在就下定論說美國經濟強勁,絕對禁得起升息考驗,我想是有點過度樂觀,至少股市這個先行指標告訴我們的不是這個訊息。

當然,現在就說美股會崩盤也可能過度悲觀,畢竟美國自身經濟從指標上來看仍然在穩健復甦中,即使國際經濟大環境成長走軟,美國作為內需大國目前還沒受到大影響。

總結來說,從現在的整體美股走勢看來,修正是否完結其實很難說,所以我不會說趕快趁大家恐慌時搶進,看現在的美股估值也不是在很便宜的階段,還是要看真的升息之後,美股的財報和經濟數據是否承受得住,若真的看好美國經濟長線走勢,至少股價要能夠消化掉年線蓋頭的賣壓,站穩了才比較安全。