摘要

許多金融專家與投資朋友都認為,與其跟隨市場分散投資,不如靠集中持股的方式來獲得更好的報酬,難道,我們就應該放棄分散投資採用集中選股的方式嗎?答案如果是肯定的話,投資又該擁有幾檔股票比較恰當呢?

許多金融專家與投資朋友都認為,與其跟隨市場分散投資,不如靠集中持股的方式來獲得更好的報酬,畢竟只要持股中擁有未來的報酬極佳股票,集中選股的方法,將比分散投資帶來更巨大的回報,這是大眾普遍對於投資賺錢的想法。

難道,我們就應該放棄分散投資採用集中選股的方式嗎?答案如果是肯定的話,投資又該擁有幾檔股票比較恰當呢?

在回答這個問題之前,我們得先從判斷「有沒有選股能力」。

從資產組合辨別選股的能力與策略不容易

要不要採用選股集中投資,取決於我們選股能力的優劣。一般來說,我們判別一位主動投資者的選股能力,通常會根據它的投資組合中部位最大的股票,視為他的投資主力。

可是這會帶來一個盲點。

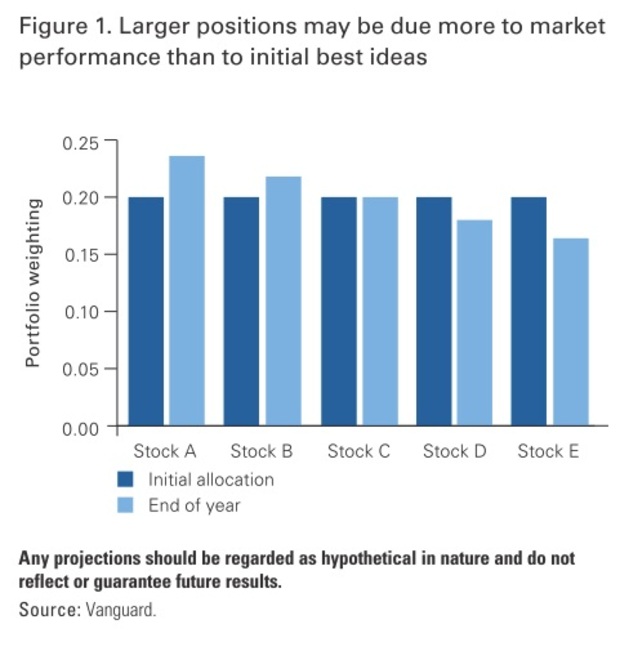

比如經理人一開始就選定5檔股票,各自買入20%,結果1年過去,分別擁有各自的漲跌幅,歷經市場的推移後,導致原本平均投入的5檔股票,最終形成的比率完全不一樣,結果我們以為該經理人投資組合部位最大的股票,是因為他的眼光很好才投入最多資金。事實上,完全並不是這麼一回事,單純是因為市場的漲跌起伏而造成的。

圖1:5檔股票隨著時間占比的變化

圖片來源:小資yp的投資理財筆記

除此之外,經理人很可能隨著績效的變化,放大或縮小持股的比率。譬如上述的A股票由於上漲許多,進行加碼的動作,有的時候,也會因為停損/主觀判斷的關係,進而砍掉原本持有的股票。

一個資產組合的變化,過程存在多種可能的調整,導致我們要從持股的現狀推斷一位投資人是否擁有極佳的選股能力,非常困難。

集中投資帶來的風險以及報酬

如果單從投資組合的變化,無法看出選股的能力優劣,那就換個方向,改從投資組合的報酬與風險,和大盤指數的比較。

目前已有眾多的文獻研究表明,持有分散式的股票組合,將可以有效去除非系統性風險,降低投資所需要承受的風險。

那麼關於報酬呢?大部分人對於分散投資的第一印象是——「分散式投資會帶來比較低的報酬」。

你可能會這樣想,但事實並非如此。

透過觀察長期市場的報酬,僅由一小部分的股票就可以達到,對於眾多股票而言,相較於市場報酬,都是輸家,僅有少數的公司擁有非常優異的績效,正是所謂的「正偏差現象」。

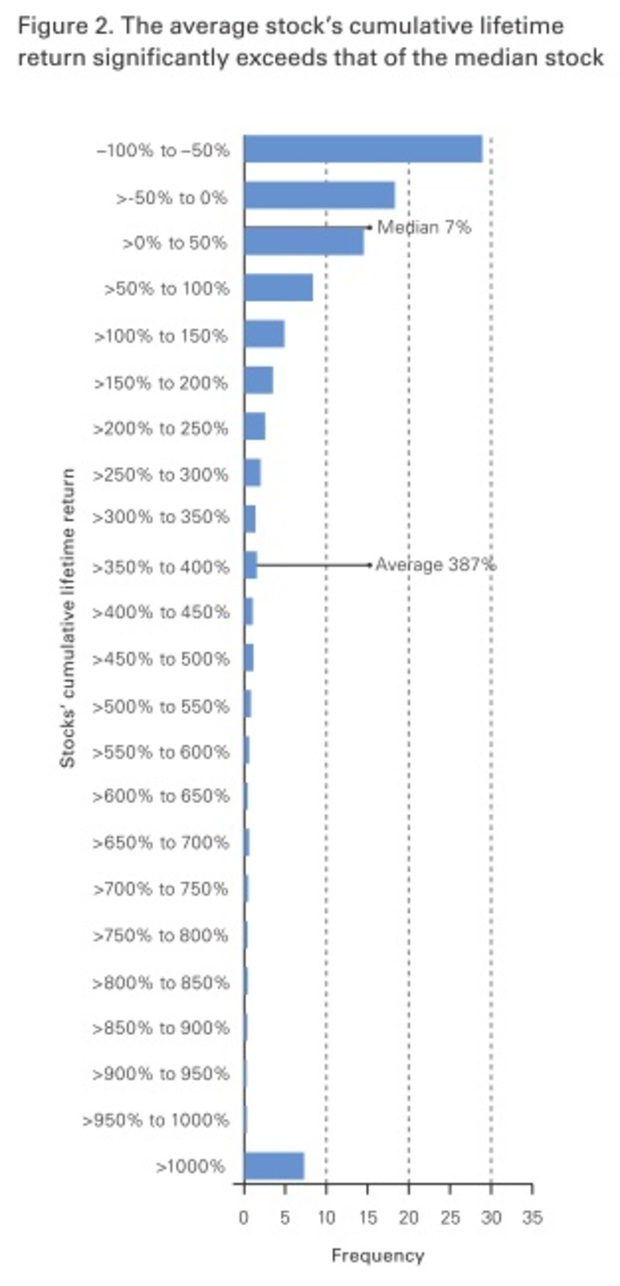

當統計1987年~2017年這30年期間,Russell 3000指數的成分股累積報酬表現分布,可由下圖的「平均報酬 < 中位數報酬」,確認這件事。

圖2:選股集中投資報酬散布情況

資料來源:Vanguard

1.約有47%的股票是賠錢的。

2.超過30%的股票,跌幅超過50%。

3.僅有7%的股票獲得極優異>1000%的表現。

此數據結果非常驚人。

因為投資美國市場的遊戲,就過去的歷史來看是個正期望的遊戲,玩愈久將賺得愈多,但是我們從表中的數據卻發現,採用投資個股的玩法,就是想要勝出市場報酬,可是結果令我們跌破眼鏡——有將近一半的股票,不但沒賺錢、還賠錢,當初投資這些公司的投資人,應該都沒有想到這樣的結果。

不只如此,從中位數報酬7%以及平均報酬387%這2個數字,我們還可以得到一個非常非常重要的訊息——選擇增加持股的數量而不是僅持有單一個股,將有更大的機會,將報酬從7%增加到387%。

7%是中位數的報酬,387%則是平均報酬,只是為何增加持股就能有機會提升報酬?

雖然隨機增加其他的股票,機率上很有可能是選到比較差報酬的股票,但是一旦我們能夠納入超級報酬的股票,由於其報酬過於影響巨大,整體計算之後(期望值),依然將帶往提升報酬的結果,這是正偏差的必然事實。

其背後代表的意義更是重要,資產組合能否包含超級績效的股票,將是關鍵。

說到底,能不能抓到未來的飆股,納入到資產組合,這就是選股(預測)的能力。

持有愈多的股票報酬有可能會愈好?

資產組合是否有績效非常良好的股票,會帶來非常大的報酬差異,難道持股比較少就容易選到高報酬的股票嗎?持股的數量差異,又需要各自承擔什麼風險呢?

為了理解持有股票的數量以及相對應的報酬結果,將採取隨機挑選1檔~500檔股票作為資產組合,與其對應的指數進行分析。

試圖透過模擬結果回答下列3個問題:

問題1:增加持股能否提升擊敗大盤的機率?

問題2:藉由提升持股優於大盤的平均報酬是多少?反而遜於大盤的平均報酬又是多少?

問題3:投資組合的預期超額報酬是多少?

關於這些問題的答案,將有助於我們理解持有一個分散式的投資組合,其風險與回報之間的關係與影響。

增加持股能否提升擊敗大盤的機率?

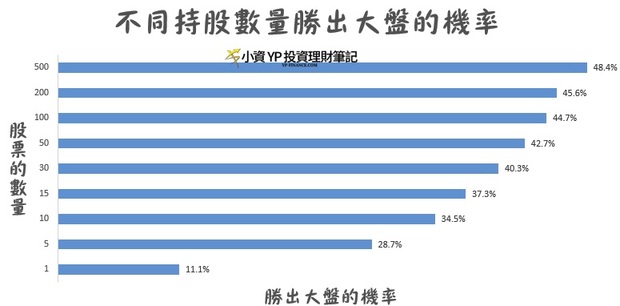

以下是針對不同的持股數量做1萬次模擬,計算勝出指數的機率。

圖3:選股勝出大盤的機率

資料來源:Vanguard、小資YP投資理財筆記整理

1.持有1檔股票勝出的機率只有11%。

2.增加持股數量,大幅提升勝出的機率。

3.勝出大盤的機率最高就是趨近於50%。

到目前為止,我們得到一個關鍵的訊息,如果持有少量的股票,幾乎不可能順利打敗大盤,就機率的角度而言,很大的機會你將會拿到比大盤還不如的報酬。

不同持股數量之間優於/落後大盤的平均報酬是多少

不過如同在明天有很高的機會上漲,但我選擇賣出光是有機率還不夠輔助我們做出投資決策,必須還要有相對應的,勝出平均報酬以及虧損平均報酬來做評斷。下圖為兩者的統計結果:

圖4:不同持股數量勝出與落後大盤的績效

資料來源:Vanguard、小資YP投資理財筆記整理

愈少數量的投資組合,勝出大盤的平均績效愈高,可是,落後大盤的平均績效也更為明顯。然而,當我們加大持股的數量,儘管勝出的的幅度變小,但相對的,虧損於大盤的幅度也隨之收斂。

愈集中的投資組合,你得到的投資績效有可能超好之外,也可能超爛,這是追逐超出大盤績效,背後所需要承擔的風險。

持股數量的多寡,將如何影響預期的報酬?

持股愈少,是不是能帶來更好的預期打敗大盤的報酬,是我們決定要不要選擇集中投資的依據。

現在我們已經有了勝出大盤機率以及各自勝出與落後幅度,我們便可以結合之前所計算出來的訊息,讓最重要的數據登場。

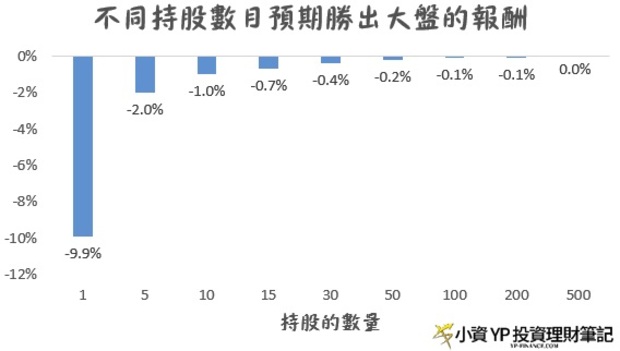

究竟在持有不同數量的持股中,到底是較少持股擁有可能打敗市場,還是比較多持股的組合?

圖5:預期勝出大盤的報酬

資料來源:Vanguard、小資YP投資理財筆記整理

1.少於200檔以下的持股,哪來的超額報酬?

2.持有1檔股票的期望報酬,落後指數高達9.9%。

各位讀者,當持有個股數量在200檔以下的投資組合,透過模擬出來的期望值,皆是落後於指數,這背後帶來的含意,不容小覷。

隨機選股票投資,非常可能落後市場

如果你目前持有的股數是10檔,表示你的選股能力所帶來的額外績效,必須至少1%以上,才有機會勝出相對應的市場,換句話說,當你持股的數量愈少,你所站的起跑線,會愈是落後於大盤之後,你與大盤的這場跑步競賽,一開始起跑點就不一樣,這正是你在選擇集中投資後的代價。

另一方面,此模擬結果,與我們之前所提及,增加持股數量會提升報酬的結論,不謀而合。

你可從持股愈多,落後的幅度愈少觀察而知,說明愈多的持股,輸給大盤的機會也就愈低,將有助於提升報酬。

此外,儘管透過集中投資的方式,選到萬中選一的大飆股,績效就能突破天際,只是持股愈少,所需要承受的報酬波動也會愈大,選錯的代價是,大幅虧損並不會放過我們;換句話說,假如你的投資組合中股票很少,那你不是上天堂就是住套房。

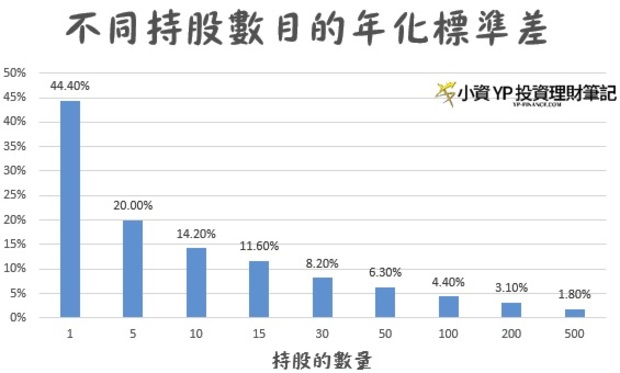

圖6:不同持股數量的年化標準差

資料來源:Vanguard、小資YP投資理財筆記整理

集中投資還是分散投資?

是否要放棄「分散投資」改選押注少數個股的方式「集中投資」?我們從以上的分析,正是想告訴你,集中少數個股投資,並沒有帶來較好的預期報酬結果,反之增加持股的數量,還會提升預期的報酬!

儘管坊間的選股大師,試圖告訴投資人他們能夠持續獲取超額報酬,是由於他們在過去選對與操作之下所呈現出來的結果,但先前透過4個關鍵數據我們知道優異的表現通常難以延續,除此之外,他們並沒有告訴你,對於集中投資選錯的下場與結局,那就是遠遠落後於大盤的結果。

這就好比我告訴你過去幾期的樂透號碼,讓你想像中頭獎的美麗憧憬,卻疏忽更多人真正花錢做公益的事實。

不過,市場上確實也存在擁有優異選股能力的投資者,只是我們要如何衡量自身是否有足夠的選股能力來挑戰市場呢?

假如無法確定選股能力比起一般投資人還要來的優秀的話,那麼你在盲目選擇個股的結果,有非常高的機會是輸給大盤,愈集中的投資,持股的數目愈少,則輸的機率與幅度都將愈高之外,實際獲得報酬的波動程度也隨之上升,一旦你承受的風險愈高,在持股低迷的時候,更難堅持原本的想法,進而獲取之後可能的報酬。

況且,且要勝出大盤,增加持股比提升選股能力更簡單。想一下,你現在是什麼原因擁有這些個股?是由於別人推薦跟風買的?還是有獨到的見解與分析後所下的投資決策?

儘管分散式的投資組合無法保證未來一定有比較好的報酬,但集中選股的投資何嘗不是如此,況且,我們現在又更清楚,選股的集中投資,背後所需要承受的風險以及代價,並非是我們想要的結果。

透過分散式的指數化投資,獲取市場報酬買入持有,能將1元變成8,532元,你不需要煩惱選股的問題,也不需要煩惱擇時進出,不但能勝出50%以上的投資者,也能獲得卓越的報酬。

本文獲「小資yp的投資理財筆記」授權轉載,原文:「分散投資 vs 集中投資」: 投資要幾檔股票才安全?分散投資降低報酬率?

延伸閱讀

長期買進持有真能致富嗎?從過去美股百年歷史找答案:1萬元竟會變成8532萬元!

買房、買ETF,究竟投資哪個更賺錢?帶你看懂房貸槓桿的真實年化報酬率

長期投資必定穩賺不賠?用一個血淋淋歷史告訴你,為什麼長期投資不是萬靈丹