圖片來源:達志影像

ETF在台灣發展數十年,如同鴨子划水,卻在近2年內由配息型ETF奮力崛起,成功營造出股票型ETF的熱浪,尤其是配息型ETF更是令投資人趨之若鶩。

一個現象的發生必然有其時代背景的因素,高股息ETF就是乘著供應鏈超額備貨所產生的企業獲利創高的牽動,再加上今年度「AI」這2字的推波助瀾,成就了投資人對「配息」的完美期待。

在台股股票型ETF的基金規模的排序中,除唯二的2檔指數巿值型ETF(0050/006208)外,悉數為高股息ETF。依基金規模作降冪排序:0056>00878>00929>00919>00713,而其中元大台灣高息低波(00713),因成立時間已屆6年,規模也來到400億元以上,然而其日均交易量實在難以與前者4名做比較。在基金規模及交易熱度上很明顯的元大高股息(0056)、國泰永續高股息(00878)、復華台灣科技優息(00929)及群益台灣精選高息(00919)已是台股高息ETF的領先群,且後進者無一能望其項背。

筆者的投資組合主力並不在股票型ETF,而我們卻也不否認ETF乃至於純指數型的ETF確實相當程度適合正在努力工作累積資產的上班族作儲蓄性的投資。

我的讀者問我:如果在高股息ETF中選擇一檔做投資,我會選擇那一檔?

這篇專文有2個主題:

1.如果在高股息ETF中選擇1檔做投資,我會選擇那1檔?

2.以上述4檔高股息ETF的成分股作為選股池,我將組建1個投資組合,實際下單做買入,以1個小規模資金的真實交易來與此4檔高股型ETF做績效比較。

高股息ETF的選擇

要在4檔ETF中做選擇並不困難,我們把基本資料表列出來,即可搭配每個人自己的投資性格作成選擇了。

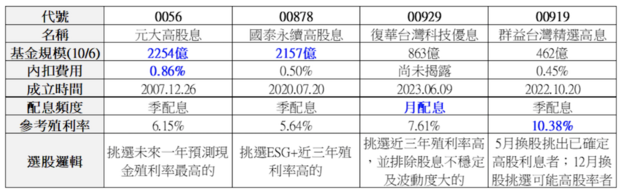

4檔高股息ETF基本資料

資料來源:各投信官網 整理:小股東

由上表,我們大致能觀察到以下幾項要點:

1.基金規模較大者:0056及00878已不分軒輊。

2.0056於2022年內扣費用0.86%,此4檔應該以尚未揭露的00929總費用率最低,因為00929換股頻率1年僅1回。

3.配息頻度:00929為月配息,這是比較具有特色的賣點。

4.參考殖利率:目前以有限的訊息來看,00919已派發的殖利率計算成年化數值後,是最高的。

5.選股邏輯:請自行參考下表,理論而言愈是新發售的ETF產品會排除舊產品的缺點並納入消費者的需求,然而也並非最新發售的ETF就是最好。投資工具有實績印證也是不容忽視的。

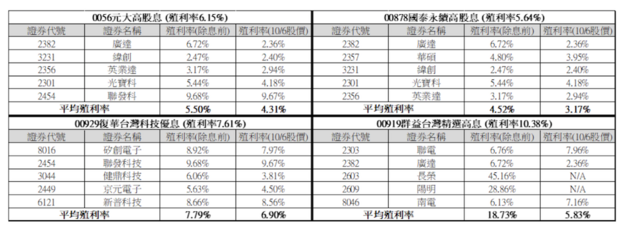

4檔高股息ETF成分股

整理:小股東

上表或許是比較有爭議的數據,僅作為不同層面的參考。上表僅代表性將4檔ETF其Top 5的成分股做列示,並列出2023年度除息前殖利率及2023年10月6日收盤價計算去年息殖的殖利率。

1.假若明年度的配息值同今年,所有ETF均呈殖利率下跌趨勢,代表ETF之成分股的股價均已墊高。

2.雖然僅以Top 5成分股作代表,但成分股的平均殖利率均低於ETF本體派發的殖利率乃正常,因為ETF將資本利得也作為股息派發了。

3.2023年幾乎絶大部分電子產業的獲利均遜於2022年,此意即2024年度的配息將低於2023年度的配息,這將是必然的現象。

4.在上表中的00919成分股長榮及陽明,其單一年度超高殖利率將不能作為未來任何相關殖利率的參考。

我對此4檔ETF的選擇為何呢?

如果我欲在此4檔ETF中做一選擇,我將會選擇0056進行中長期的投資,理由如下:

1.0056具最長年份(16年)的穩定實績,近期又因應巿場需求改為季配息且納入平準金機制。0056的成分組合最多元,有爆漲的AI股、有業績衰退的電子股也有獲利自谷底翻揚的金控股。

2.00878的成分股組成雖然與0056重疊性高,但0056有更長時期可受公評的實績。

3.00929目前看來實收成分股的股息是最穩健的,00929的配息看不到經理人過多修鑿的痕跡,算是難能可貴。不過00929仍有過傾於科技股的特性,畢竟00929的定位是「科技優息」嘛。

4.00919在定位上即是鎖定了精準領息的策略,看到股息率夠高就上,所以自然就買入長榮和陽明了。年末則是評估來年誰的股息高,再做一次換股。滿滿都是為了領息而領息的味道,00919對於喜歡此種品味的投資人確實是不二的選擇。不過是否存在領了股息、賠上價差的風險,也是投資人不可忽視的。

在此補充一點,曾經不只一位朋友希望我少提ETF的成分股,持論是:你管成分股殖利率多低,只要ETF殖利率高且績效貼近追蹤指數就是完美的演出了。

這問題點出了ETF殖利率往往高於成分股的事實,因為ETF交易獲利的資本利得可以拿來配息嘛。

筆者的論點是:拿資本利得來配息將徒增ETF配息穩定性的波動,何不把資本利得留在ETF的淨值中,讓淨值隨著時間提升,嘉惠受益人的資產部位也益於投信公司的經理費收入呢?

在筆者的認知裡,仍然認為ETF只是一個投資組合的軀殼,ETF的靈魂始終在其成分股。成分股營運不振,ETF將不可能繳出亮麗的成績單。

關於ETF的合理價

巿場上多數存股ETF的投資人追逐著穩定配息的ETF,並且以單次配息來年化全年配息,並以5%~10%的殖利率來反推ETF的合理價或便宜價等。我們不能說在投資人的角度這種算法完全錯,但至少錯了90%。

承上段的結論:成分股才是靈魂,成分股好,ETF本體才可能好。而ETF的合理價不偏不倚的就是以成分股股價換算出來的ETF淨值。而造巿券商也有責任提供巿場對ETF的買賣數量需求,所以ETF的巿價會趨近於淨值,ETF每天的巿價都是合理價。

小結: ETF淨值含成分股息收入、收益平準金、資本利得等,這些加總而成的ETF淨值都是投資人的權益,每期配發多少現金回歸予投資人則是經理人的安排,如此而已,別複雜化了。

我與高股息ETF的大PK

此段的前言是,筆者對高股息ETF所挑選出來的成分股深表認同,畢竟這些成分股都是在層層篩選下脫穎而出且具有實質獲利成績的企業。我們將以4檔ETF的成分股作為選股資源池,組建一套投資組合,實際交易追蹤績效,並模擬定期定額投入4大ETF與其績效做對比。

實驗目的:

●證明筆者的選股確實比ETF弱(但我也不一定會輸啦)。

●由高股息的成分股中發掘潛力股以納入筆者自己的選股資源池。

PK高股息ETF的選股條件如下:

1.自4大高息ETF成分股中選出,且至少有重複被2檔ETF選中者。

2.預估明年殖利率可高於5%者。

3.個股獲利具有維持穩定或成長的條件。

4.挑選出10檔成分股作買入,符合上3項條件可每月做換股(因為我是遊戲規則制定人嘛,可以任性一點)。

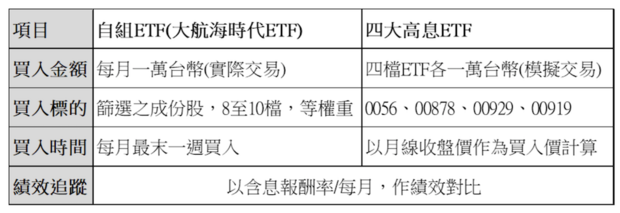

PK高股息ETF的交易設定及績效競賽

1.每月投入1萬元現金,原則上等權重,約當每檔成分股每月入金新台幣1,000元(需要以零股方式做買入)。

2.交易時間以每月最末一週為基準,對標績效為4大高息ETF月線收盤績效。

3.筆者可自行決定增加入金額度,但對標模擬定期定額ETF也需等額加金以符合競賽一致性。

4.為我的ETF命名為「大航海時代ETF」

自組ETF與4大高股息ETF PK賽

整理:小股東

自組ETF成分股的選擇

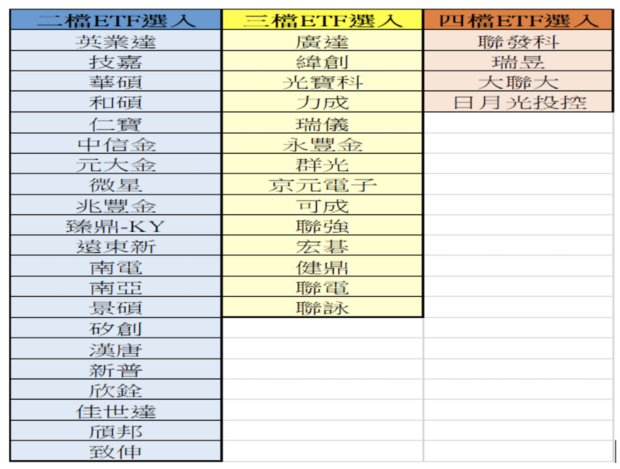

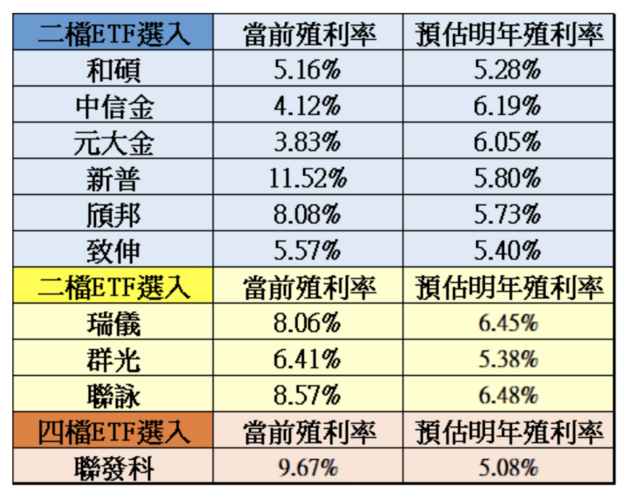

4大ETF成分股中,至少被2檔ETF選入者,如下表:

至少被2檔高股息ETF選入的成分股

整理:小股東

明年殖利率粗估可達5%以上,且具有維持穩定或成長的條件

整理:小股東

總結》選定10檔成分股

我們目前暫定選入上表10檔成分股,將自10月份開始作實際買入,並模擬於每月底對4大高息ETF定額扣款1萬元,每月作績效的追蹤。有興趣參考及測試的朋友,歡迎一起來進行。不論與4大高息ETF的績效競賽是誰勝敗,我們都會是參與投資的贏家。

每月更新,歡迎收看,加油!

以上內容分享於2023年10月7日。以上內容僅供參考,不作為任何投資推薦,投資人應謹慎評估投資風險。

本文獲「方格子直送計畫」授權轉載,原文:高股息ETF大PK (0056、00878、00929、00919 vs我自己)

延伸閱讀

本金大、投資才能成功?年領200萬股息達人:投資比的不是短線勝率,是比誰的氣長

00878退燒,換追月月配息的00929?從成分股看報酬率,買高股息ETF更應該看重「這點」

小檔案_小股東

從白手到財務自由是筆者的歷程,2022年領息200萬。 別誤以為我有龐大的家族資產。我和你一樣,白手的上班族,死命地賺錢,從不儲蓄,我的每一分錢無時不刻地在為我工作。 我也僅是小資一族,然而我把投資視作一項個人的事業,用心地經營它。 小股東也可以有大投資。