在連續好幾間銀行爆出危機後,聯準會終於刪除了「持續升息」(ongoing increases),市場解讀為升息週期進入尾聲,至少不會再像去年激烈升息。但在這個升息趨緩但還未停止,還不考慮降息的過渡期,不管是投資指數或個股,都還充滿不確定性,短線操作盤整多趨勢少,長期投資可能踩到無法配息(或配太爛)的雷,整理觀望氣氛濃厚。

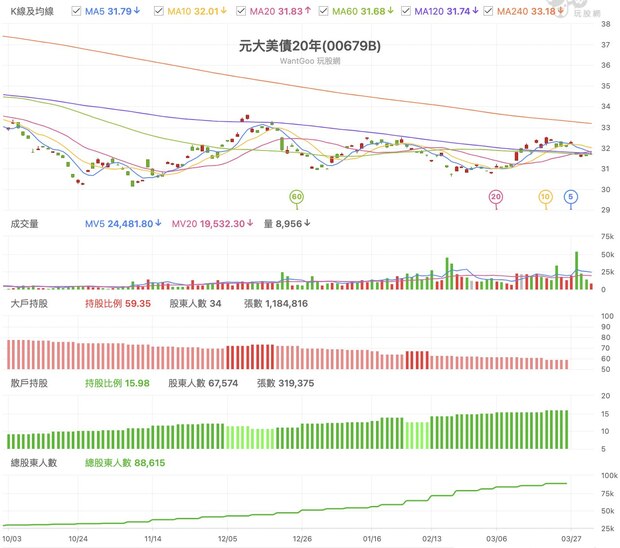

倒是從去(2022)年底開始,美債ETF成交量開始活絡,光是元大美債20年(00679B)目前受益人數就達8萬8,000人,月增12%。奇怪,去年不是傳說中百年來才第4次的股債雙跌,銀行跟壽險業都重傷,怎麼債券ETF卻熱了?

元大美債20年(00679B)相關資訊

圖片來源:玩股網

升息與債券的關聯

「債券」是一種固定收益投資工具,是由發行者(政府、企業等機構)發起向投資人借款來募集資金,投資人購買債券,並根據協定收取固定利息。所以債券通常會有固定的到期日,讓投資人不只可以收取放款的利息,在一定期限後還能拿回本金。

根據債券償還的期限,還可以分成「短天期」與「長天期」的債券。短天期的債因為還款的不確定性較低,利息也相對長天期要低。問題就出在2022年內短期快速升息,當短天期公債利率快速上升,大於長天期公債利率,就會發生「殖利率倒掛」的現象。

從「債券投資人」的角度,如果短債可以更快把本金拿回來,利息也差不多,為什麼買長債?於是長債失去了吸引力,讓靠長債短債價差來賺利差的金融業者、壽險業者,跟著大失血。危機要等到短債利率回穩,甚至轉往降息才有可能緩解。

但是從「現金流」的角度來看,長債雖然因為升息而價格愈來愈低,但收益是固定的,那豈不是愈升息殖利率就愈甜嗎?如果再選一些像美國國債之類的高評等債券,風險比股票更低,想想今年有多少以往的高殖利率股今年配得不如預期?高股息ETF怎麼可能不受影響?

債券ETF可以是替代債券的選項嗎?

債券作為資產配置的其中一環,跟股票比當然沒那麼好入門。以美債來說,債券不像股票可以買零股,最小交易額也要100單位,以債券面額100美元來算,最少也要拿出1萬美元。另外很多債券只開放讓專業投資人購買,也就是一般投資人的選擇也不多。

以前想投資債券,通常會透過債券型傳統基金,還要被管理人再抽一手內扣費用。2017年第一檔債券型ETF 00679B出現,才算是新的選項,但是00679B殖利率也不吸引人,債息才3%,還要扣0.3%費用,如果只為了配息的目的,當時還有更多高殖利率的選項。直到經歷2022年劇烈升息,又走向升息趨緩的階段,長天期債才出現較大的波動,連同ETF也是。

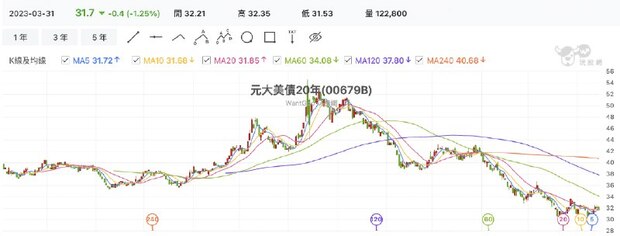

從00679B近5年走勢來看,去年跌破2018年支撐向下,最近才在低檔打出W底。

00679B近5年走勢

圖片來源:玩股網

以布局現金流的角度來說,債券ETF成本比過去幾年都要低,未來轉向降息時,甚至還有上漲空間可以期待賺價差,等於有配息、資本利得、資產配置,等於3個目的一次滿足,也難怪人氣會升溫。以00679B這檔ETF來說,去年殖利率都還有3.21%,還可以季配息,反觀很多金融股存股族可能等了一年等到個淒涼,這個落差,才是對現金流族群最有感的。

但要先分清楚,就算債券ETF可以作為股債配置的替代選項,但依然不等同於債券,而是追蹤債券指數的「一籃子債券」,所以債券ETF不會有到期日就歸還的本金,但被單一債券掃到的風險也相對低(想想瑞信被併購後註銷的AT1債券)。

再從交易的角度來看,投資債券ETF還有「稅務」方面的優勢,2016年的《證券交易稅條例》修正案當中,就減免「債券ETF」0.1%的證交稅直到2026年。而且如果債券ETF還屬於境外所得,即便單次股利超過新台幣2萬元,還是可免繳二代健保補充保費。

在固定收益的前提下,如何選債?

會去買債券ETF,多是著眼於現金流,又因為收益固定,比較不會像股票受經營狀況影響而大好大壞,在決定投資標的的參考標準,跟選股比相對單純一點。前面講到發債主體可能是國家主權、可能是企業,主權債未必穩固(如:新興債),企業債也未必脆弱,所以為了幫債券打分數,信評機構會將債券加以分類評等。

著名國際的信用評等機構目前有3家,分別是標準普爾(Standard & Poor’s)、穆迪(Moody’s Investors Service)與惠譽(Fitch Ratings)等,在投入債市前不如先確認評等。不過你會想,那誰會選評等較差的債券?所以這些評等低的債券,也會提供更優惠的利率,吸引願意承擔債務風險的投資者。

但話又說回來,債券原本收益就是固定的,如果願意承擔更多風險來換得收益,應該有更多投資商品的選項。

債券ETF不是穩賺不賠

1.得留意是否有下市危機

先撇除不賣就不會賠的歪理,債券ETF雖然可以作為替代債券配置的選項,但ETF依然是ETF,所以債券ETF的風險自然就是因為規模太小、單位淨值太低而下市。根據台灣證期局規定,ETF最近30個營業日平均規模低於終止門檻(債券ETF一般為新台幣2億元)就必須下市。

2.得隨時關注聯準會政策

另外,若投資債券ETF,也需要關注聯準會政策變動,對利率環境保持敏銳度。ETF內債券,像是先前瑞信AT1債券註銷,富邦歐洲銀行債(00846B)、台新美元銀行債(00842B),凱基金融債20+(00778B)就受影響。

3.未來的資金配置考量

最後,債券ETF是投資的其中一個選項。在股市盤整,升息趨緩的過渡期,可以作為一個相對低風險的固定收益選項。但是當未來股優於債的時候,如果還沒有資金配置的需求,債券ETF的現金流收益,會是最理想的選項嗎?不只要了解買什麼商品,也要與環境條件相互搭配考量,才能到當下最適合的搭配。

本文獲「玩股網」授權轉載,原文:股債雙跌後,債券ETF更熱了:資產配置、殖利率正甜,以後還有可能賺價差?

延伸閱讀

爆量搶買00878後,領息打造現金流真的適合你嗎?

2023年ChatGPT投資商機正夯!但怎麼有元宇宙概念的熟悉感?

ETF是什麼?ETF怎麼買?新手如何定期定額ETF?ETF投資入門懶人包

小檔案_玩股網

玩股網是台灣最大投資教學平台,成立於2008年金融海嘯後,提供市場資訊、投資工具、觀點分析與教學服務,幫助投資人賺錢是我們所致力的目標。網站每月超過百萬人造訪,會員超過35萬,自製Podcast節目《就是愛玩股》,下載數超過300萬次。