通膨時代來臨,2022年6月台灣CPI物價指數年增率站上3.59%,創下近年來的新高。面對大通膨時代,許多過往的消費習慣都會有所改變,資金的運用更為重要。

舉例來說,保險日額10年前的住院實支實付1,000元就足夠,現在則至少2,000元才足夠。你會發現,因為貨幣貶值、物價高漲的關係,10年前的100萬元跟10年後的100萬元,可以買到的東西差很多。

但房貸就不一樣,你5年前房貸的本利攤還每月要付5萬元,現在的繳款也還是5萬元,但因為房貸利率長期偏低、物價逐漸上漲的關係,同樣的房貸還款金額,愈早還的錢購買力愈高、可以買更多東西,現在還的錢購買力則較5年前低,相當於現在付出的錢比過去價值低,而現在的錢可能又比未來的錢更值錢。

資料來源:moneybar

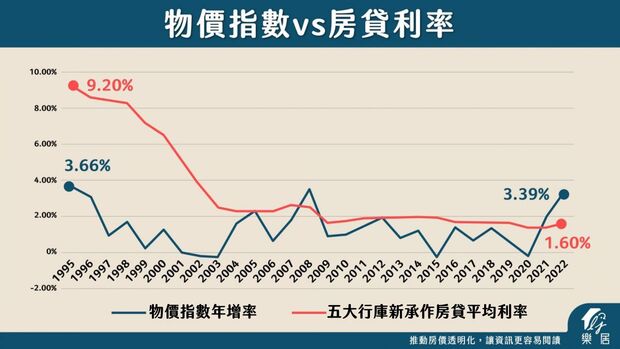

整理了物價指數年增率(經常代表通膨率),5大行庫新承作房貸平均利率進行比較,會發現近10年的通膨利率都在1%~2%左右,而從去年開始,通膨率正式高過於5大行庫承作房貸平均利率。

在通膨時代,如何讓資金靈活運用呢?影響房貸關鍵主要有哪幾個重點?這篇文章會從利率、成數、彈性運用來告訴你。

影響房貸的5大關鍵

資料來源:moneybar

1.貸款成數:主要受建物條件的影響。

2.貸款利率:主要受個人信用條件的影響。

3.貸款年限:建物及個人信用條件皆會影響年限的長短。

4.有無使用寬限期:依各銀行規定辦理,一般在2年~3年。

5.可否彈性運用:例如房貸專案的多元種類,像理財型房貸或是彈性繳款等方案。

如何爭取更好的房貸利率?平時就要累積個人信用

資料來源:moneybar

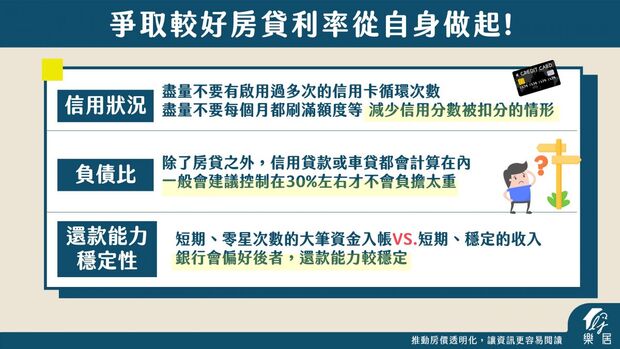

1.信用狀況:查看聯徵中心的信用評分,加上平時繳款的狀況,例如:信用卡是否定期準時繳款、刷卡額度是否在合理範圍,也盡量不要有啟用過多次的信用卡循環次數,或不要每個月都刷滿額度等,減少信用分數被扣分的情況。

2.負債比:每月所有債務支出占淨收入的比例,除了房貸之外,如果還有信用貸款或車貸都會計算在內,一般會建議控制在30%左右才不會負擔太重。

3.還款能力穩定性:銀行核貸時,短期、零星次數的大筆資金入帳,跟長期、穩定的收入,通常銀行會比較偏好後者,因為這通常代表貸款人的還款能力較穩定。

至於自由工作者如何累積信用?建議可以盡量將收入定期匯入經常往來的銀行帳戶,以利累積往來紀錄;其次,也可透過財力證明,為自己爭取較好的利率與成數。

哪些條件會影響銀行估價結果?

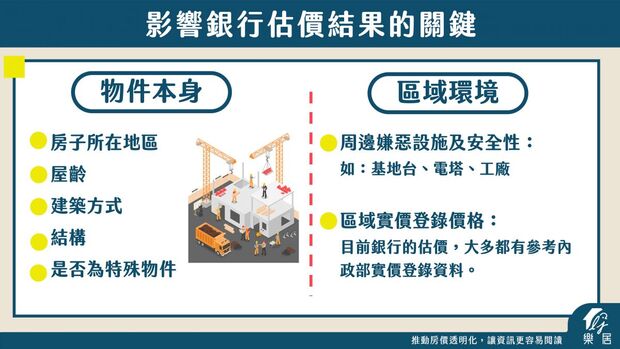

銀行房貸估價會由鑑估人員進行「室內與區域環境勘估」、「產權調查」和「市場調查」等書面資料審查組成,主要有2大項關鍵會影響銀行估價結果。

資料來源:moneybar

關鍵1》物件本身

1.房子所在地區:是否位處偏遠未開發區、是否為於災害警戒區等。

2.屋齡:屋齡與物件的剩餘耐用年限有關之外,一般來說「屋齡+房貸年限≦耐用年限」;另外,屋齡也與建造當下的安全強度要求、使用建材及建造技術有關,也會影響物件的總耐用年限及折舊率。

3.建築方式:主要分為RC鋼筋混凝土、SRC鋼骨+鋼筋混凝土、SC/SS鋼骨結構等(可參考中華民國不動產估價師公會全國聯合會資訊)。

4.結構:是否會有安全疑慮,如海砂屋、危樓、輻射屋等。

5.是否為特殊物件:如法拍屋、凶宅等。

關鍵2》區域環境

1.周邊嫌惡設施及安全性:例如:基地台、電塔、工廠、葬儀社、殯儀館等。

2.區域實價登錄價格:目前銀行的估價及在進行市場調查時,大多都有參考內政部實價登錄資料。但要注意的是,銀行估價與實價登錄價格是不同的喔!

不過,增加保證人會增加貸款額度嗎?是有機會的!尤其是:1.擔保品不是自己所有;2.本身年齡較高;3.職業是自由工作業者。增加保證人後,有機會增加房貸申請通過的機率,以及提高房貸核貸額度(足額擔保的情況下,銀行不會要求借款人提供保證人,故可以自行評估要不要增加保證人)。

此外,40年以上的老屋貸款通常可以貸幾年?各家銀行有不同的規定,如果房屋耐用年限是65年,最高貸款上限通常是25年。

擔憂房貸貸款不足額怎麼辦?先用數位工具試算

為了避免碰到核貸結果不如實價登錄或市價樂觀,這個時候就可以善用數位工具,來計算可能要負擔的「頭期款」、「月負擔」、「每月還款金額」。

1.永豐銀行「秒估房貸」:只要輸入房子的相關條件,就可以立即試算出房子可以貸款的金額,來衡量自已應準備的頭期款及未來每月應該繳款的金額。

2.樂居「買這裡要花多少?」:該房貸試算功能整合物件資訊,透過數據整合,直接帶入房屋的實價登錄中位數,讓你立刻知道買這個物件要準備多少自備款、每月要付多少貸款等。

辦理房貸時也應該要考量到長期資金的運用彈性,現在有愈來愈多銀行推出彈性靈活的房貸方案可以滿足大眾這方面的需求,建議日後有出國進修、房屋裝潢或是資金運用規畫的族群,在辦理房貸時,可以同時申請理財型房貸,有點類似將一筆備用金存在房子裡,日後有臨時動用資金的需求時,可以更加靈活使用。

資料來源:moneybar

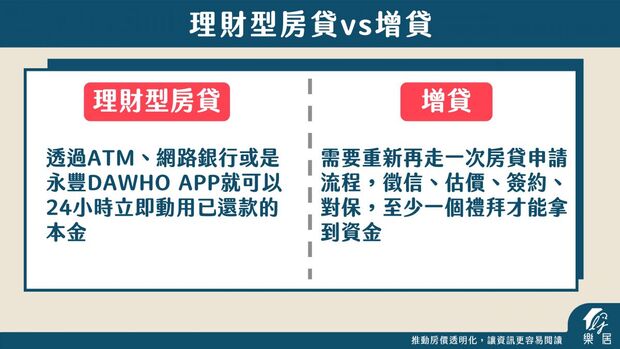

許多人會問,如果有一筆資金要運用的話,要選擇理財型房貸還是增貸呢?兩者差異如下:

1.理財型房貸:如果是短期有動用資金需求,建議選擇理財型房貸,因為可以快速動用已還款的本金,較為彈性靈活運用。

2.增貸:須再次申請房貸申請流程,依據個人條件雖然可能有機會爭取較低的利率,不過申請資金下來至少要1週以上,另外還需負擔地政規費、代書費,以及申請、跑銀行的時間成本等。

若是原來的銀行可增貸金額未達預期,也可以考慮轉貸至其他銀行,以下整理轉貸、增貸可能會有的成本,在辦理之前可以先做評估。

1.銀行手續費:銀行收取,包含帳務管理費、徵信作業手續費等,費用約在3,000元~1萬2,000元。

2.設定費用:政府收取,以貸款金額之1.2倍為抵押權金額、抵押權金額之千分之1為設定費用,例如貸款100萬元,設定費用為1,200元。

3.代書費:代書收取,費用約4,000元起,若自行到地政機關辦理則不需要這筆費用;另外還有書狀費、謄本費等,金額落在幾十元~幾百元之間。

綜上所述,如貸款1,000萬元且沒有找代書的情況下,轉貸成本落在1萬5,000元~2萬4,000元,所以如果轉貸後每月減少的利息金額大於轉貸成本的話,建議辦理轉貸。

房貸選擇會大大影響長期資金運用,因此不是只看利率,而是要看自身條件有哪些使用需求。樂居創辦人李奕農也分享,在創業過程中,有利用房貸進行資金周轉與親友借貸,第1順位房貸1.X%、第2順位房貸2.X%、親友借貸3%,而親友的還款只需還息不還本,那麼未來在還款的選擇上,會以第2順位房貸、第1順位房貸先行還款,親友借貸則排序最後。

本文獲「moneybar」授權轉載,原文:通膨+升息,房貸該提前還嗎?不是利率低就是好房貸

延伸閱讀

驗屋都在驗什麼?一次看懂窗戶漏水、水管堵塞等4大檢測重點,揪出隱藏缺失

看房樣樣好,入住後才發現問題那麼多…不想買到地雷屋,一定要留意5細節

掌握大變局年投資關鍵

作者簡介_moneybar

moneybar是財經商業社群網站,幫助你實現財富自由,快樂退休。我們打造「個人化」財商FQ知識,提供:國際金融資訊、台股及ETF投資趨勢、高手實戰經驗。追蹤我們,提升你的 「資」識力,成為投資高手!