上週美股如果看整週的表現,確實只有下跌一些些,170多點左右的幅度,實在不算是什麼大新聞。

比較值得關注的點是「風險性資金轉往美債與日圓」。這點需要特別注意...先來看看債券市場的表現吧!

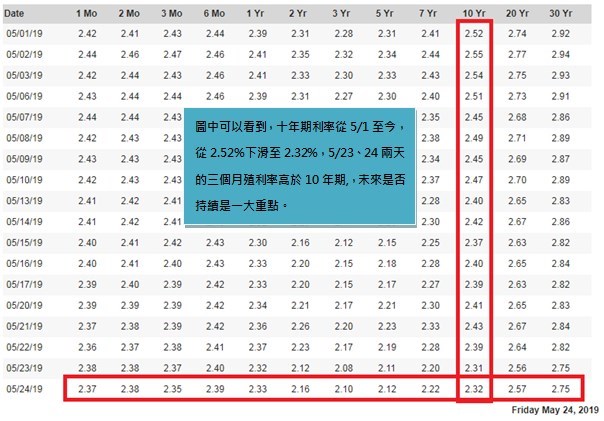

象徵無風險利率的美國公債,在上週五(5月24日)十年期的殖利率下滑到2.32%,創下一年半以來新低。

上圖為十年期美債殖利率走勢圖

另外3個月美債收益率又上漲超過了長天期的債券利率,這讓大家又開始回想之前美股大跌的一個主因:「殖利率倒掛」。

殖利率倒掛要擔心什麼?

一般讀者可能看到這些專有名詞就想要跳過了,其實沒這麼難,我們每個人肯定都有去過銀行辦理定存的經驗,假如一年期定存是1.05%,兩年期的定存是0.95%,三年期的定存是0.8%,那你肯定會說銀行是不是系統當機,怎麼會我存更長的年期,利率反而更低呢?

以目前的台幣定存利率來說,國泰世華銀行:一年期固定利率為1.02,二年期為1.025,三年期為1.04。這樣看起來還蠻正常的。台北富邦銀行:一年期固定利率為1.05,二年期為1.065,三年期為1.105。看來也十分正常。

好,那我們看到美國政府公債這邊,照理來說,短天期債券利率,當然要低於長天期的債券利率。如果發生了短天期債券利率反而「高於」長天期,那讀者覺得發生什麼事情呢?

長天期(十年期公債)的殖利率明明很低,大家還要拼命去追買,這如果只是一兩天的短期現象,倒是不打緊,但長期都這樣,例如連續一個月或者兩個月,那可能就是代表未來的景氣出了些問題,讓市場上的資金去追逐「安全性資產」。

我們也看到歐債同樣上漲(最近的債市真的漲的亂七八糟),德國10年期基準國債收益率下跌3.4個基點,報-0.12%,5月15日盤中曾走軟至-0.132%,創2016年9月30日以來盤中最低。

上圖取自美國財政部網站

一週以來蘋果跌幅較大,其他龍頭股皆在2%上下

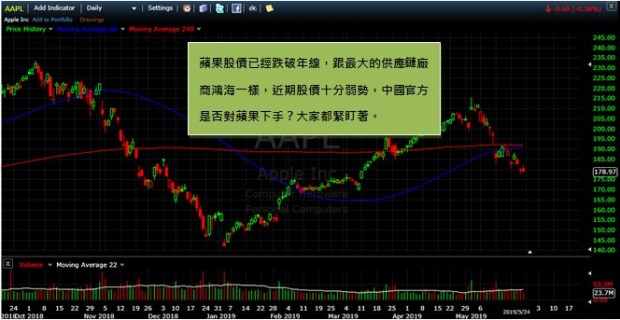

這一週,受到中美貿易戰的戰火延燒到華為身上,讓市場不禁憂心...蘋果(股票代號:AAPL)會不會成為中國動手的目標?

上圖為近一週來,S&P500各類股漲幅表現

蘋果從5月1日股價來到215美元之後,不到一個月,現在已經下滑到178.97美元。波段跌幅來到了16.8%。相較於其他科技股來說,跌幅算是比較重一些。至於像是微軟(股票代號:MSFT)、亞馬遜(股票代號:AMZN),跌幅分別為3.1%與7.2%。

科技類股如果這兩檔沒有轉空疑慮,那對大盤來說,即使短線跌破年線,馬上作出反彈的機會都很大。兩種情況最可能發生:

1.年線跌破在短時間內又翻揚上去進行來回震盪洗盤(季節性因素也是原因之一)。

2.2萬5,000點~2萬6,000點的大盤整:這幾次碰觸年線後,都成為支撐但上檔還有季線反壓在2萬6,000點,未來幾天在1,000點內的整理機會相當高,不過隨著蘋果(股票代號:AAPL)轉強後,很可能配合著微軟(股票代號:MSFT)的過新高,就帶著大盤直接過2萬6,000點。

上圖為蘋果日線圖

上圖為道瓊日線圖

除了美債之外,日圓也還在升值

在金融市場中,風險性資產被拋售後,會另外找尋地方停泊資金,其中日圓就是觀盤重點。

由於日圓利率極低,所以會有大量的利差交易(carry trade)產生,意思就是借低廉的日圓去炒作各項風險商品,所以當無利可圖的預期出現時,就趕緊把手上的日圓拿去還款。這便導致了日圓的升值。

不會有人無聊特地去持有負利率的日圓,所以閒錢並不會買進日圓,然後造成升值的現象,這點讀者朋友要特別留意。

上圖為美元兌日圓日線圖,往上代表日圓貶值,往下代表日圓升值

綜觀上列所述,我們當然難以判斷川普的下一步,甚至在推特上又要講了些什麼,在這種動盪混亂之際,不是不能賺錢,只是你要衡量自身的能力,當你禁不起這種動盪時,退場觀望也許是最好的選項。

【快速結論】

中國制裁蘋果(股票代號:AAPL)的那天如果發生,道瓊單日下跌1,000點都有可能,資金部位大的人,可以作好相關的避險,假如部位不大的人,那慎選股票即可,目前區間盤整,利潤其實也不多。

本文獲「畢德歐夫」授權轉載,原文:美債殖利率再度倒掛,日圓與美債又成為了資金避風港,科技類股蘋果本月以來跌幅已超過16%,反映了市場什麼憂慮?科技股中跌幅最重,底下供應鏈更是一蹋糊塗,投資人如何面對盤面?

作者簡介_畢德歐夫

現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。