回想自2008年金融海嘯,那一次的全球金融創傷真的太大,大到先進國家中央銀行紛紛祭出量化寬鬆、負利率等等「非典型」的貨幣政策。最絕望的年代,充斥著最憂鬱的心態,眾人卻沒有料到,這也是一場既漫長、又和緩,也是最無感的經濟復甦歌曲的濫觴。

紛紛擾擾的黑天鵝

金融市場的多頭趨勢與經濟景氣跌跌撞撞延續了好幾個年頭,我們經歷了美國double dip(當時謠傳美國雙重底,暗示還會再衰退,接著聯準會祭出QE2應對)、歐債風暴、美國財政懸崖、中東地緣政治、中國經濟大調整、英國脫歐、乃至於川普當選等等悲觀事件的衝擊之下,每年每季都有各式各樣的黑天鵝,在這最多崩壞言論的年代,驀然回首,我們卻已經走過了一場足足8年多的全球股市大多頭,2017年1月25日,美國道瓊指數來到自1885年以來的史上最高兩萬點。

不可諱言的,總體經濟投資這件事情似乎被拋到九霄雲外,「最憂鬱的年代,最牛B的多頭」人們似乎再也不關心總體經濟,也把經濟數據當成耳邊風一樣看待了,各式各樣存股、算股投資術與指數型的投資者越來越多,投資的人們開始不關心經濟裡頭到底發生了什麼事情。

曾經身為一名外匯交易員,對於總體經濟的信仰是沒有任何動搖的,因為我相信對於總體經濟的觀察,是外匯交易與金融投資的基本功。不論那些經濟數據只是短線的影響,又或是長期趨勢的衝擊,經濟數據是提供我們交易者與政策制定者相當有用的訊息與工具。

總體經濟的通俗誤解

長時間撰寫與觀察台灣與國際上經濟分析的文章,我深深覺得經濟學的專有名詞經常被誤用,有許多專業術語也時常被普羅通俗言論錯用,甚至許多經濟理論被胡亂解釋而遭到濫用。

例如,光是「總體經濟」一詞兒,就被濫用到超乎想到的地步。凡舉金融市場、利率外匯、國際貿易、企業決策、政府政策等等領域,都被解釋成屬於總體經濟的一環。當然你可以說有關係,不過總體經濟範圍並沒有讀者們想像中的那麼大。有別於傳統的微觀經濟學,總體經濟分析的是一個國家內部所有商業與經濟行為的總現象。事實上,多數熱門的國際金融議題,它是屬於國際經濟學的命題,而不是總體經濟學的範疇。

從微觀經濟學的角度來說,儲蓄與存錢對於個人的經濟與財富累積是有幫助的。可是在總體經濟的觀點,如果所有人都同時提高儲蓄而降低消費,這時候是有害於國家全體的商業運作,而且會更進一步改變廠商投資與聘僱勞工的意願,又繼續惡化全體家庭的經濟。

這種換了格局領域就要轉換邏輯與分析工具的科學思考特性,經常被群眾或是民間通俗分析師給忽略。使得經濟討論變得既主觀又充滿道德批判性,最終流於情感發洩與辯論抬槓而已。

狗與主人的運行關係

總體經濟到底多麼重要呢?金融投資經典書籍《一個投機者的告白》作者、德國股神科斯托蘭尼(Andre Kostolany)的說法,他說經濟發展和證券就像散步的主人和他的狗,狗會繞著主人來回奔跑,不過最終的方向總是和主人一致。這個講法好像地球繞著太陽運轉一樣傳神,而且大家都朗朗上口。

可是,還是很多人不相信總體經濟是有用處的,為什麼呢?因為經濟指標與真實經濟有落差,不但如此,還有時間上的差距,經濟指標統計往往是落後資訊,這使得想要領先市場的投資人,無法從過去的資料中獲得可靠的未來預測。

為了讓你相信總體經濟的確對於金融投資有幫助,接下來請耐著性子,我在這邊要為你介紹被所有人都講爛的GDP。GDP(Gross Domestic Protiction)是衡量一國整體國民所得或是生產能力的指標。潛能GDP(Potential Gross Domestic Produc)是經過產能衡量與自然失業率等因素調整所得到的估計國家應該有的產出水準或是理想的產出水準,也意涵著是一種設算的長期總供給。(見圖一)

圖一、美國名目GDP與潛能GDP關係圖(資料來源:FRED)

當GDP往下減少到低於潛能產出的時候,我們可以稱之為景氣衰退;

當GDP開始上揚往潛能GDP靠近,這時候整體經濟產出增加的階段叫做景氣復甦。

此外,潛能GDP與GDP的差額就叫做產出缺口,當經濟過度擴張時,GDP大於潛能GDP,這時候有正的產出缺口。同樣的,經濟衰退時潛能GDP會大於GDP時則是負的產出缺口。我們可以一直觀察到經濟上的景氣循環現象,而且景氣循環的發生並不規律,每次成因不總是相同,對抗景氣循環的觀點與方法也眾說紛紜。

你應該開始覺得無趣了,我要認識這個東西幹嘛呢?多數人觀察GDP只會注意經濟成長所代表的意義,例如年增率和季增率,這是大家最常用的數字,也像是政府的成績單一樣。但在投資的世界,這個數字無聊到似乎完全沒有用處,每季公布2%還是1%的成長,經常與金融市場沒有長期的關係。

但我來給你看點不同的東西,如果我們拿產出缺口來跟金融市場比較,你會看到一點有意義的事情。下圖是名目GDP的產出缺口佔潛能GDP的比率,拿來跟S&P500的趨勢來做比較。(見圖二)

圖二、名目GDP產出缺口比率與S&P500關係(資料來源FRED、YAHOO)

產出缺口的變動趨勢與股票市場的變動趨勢十分貼近。通常我們在注意經濟成長的時候,忽略了GDP本身的變動方向:

1、當GDP由正產出缺口開始收斂時,對於商業預期與行為產生影響,導致金融市場對於未來獲利產生負面與悲觀的看法;

2、當GDP由負產出缺口開始收斂,靠近潛能GDP時,雖然民眾尚未感受到經濟過熱的現象,但GDP增長方向已經由衰轉盛,這時候對於市場對於股票的評價與信心開始回升,你還在以為是無基之彈時,股票市場早就已經產開一場多頭的趨勢。

同樣的,我們用類似的方法來看看台灣是否有類似的現象?首先要講的是,台灣主計處沒有提供經季節調整的GDP季資料,所以我這邊只好採用年資料來觀察長期趨勢。另外,台灣主計處也沒有提供潛能GDP的資料,所以我這邊就用名目GDP的線性回歸趨勢線作為替代。由於加權指數僅能得到1998年開始的資料,所以僅能取得近19年作為參考。(見圖三)

圖三、台灣名目GDP缺口比率與加權指數關係(資料來源:主計處 YAHOO)

雖然台灣GDP只有年資料,但是變動趨勢還是與股市變動趨勢非常接近,所以當那些投資專家或是投資高手,告訴你投資要看「大方向」、「長期趨勢」的時候,其實他們說的就是經濟成長與產出缺口變動的方向。

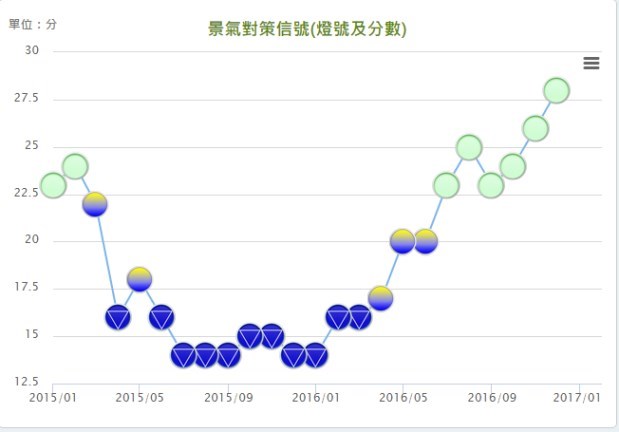

當然我們不可能隨時立即掌握GDP的年度資料,這時候其他經濟指標的綜合觀察,就是我們用來研判趨勢的好工具。例如,國發會的景氣對策信號燈號,就是讓投資人可以感受景氣相對強弱的實用指標,我把它視為GDP的先行指標(見圖四)。

你可以看到在經歷2015年初漫長的藍燈,到了2016年開始燈號開始回暖,股票市場也跟著走了一年左右的多頭,至今仍在九千多的相對高點。你每個月去追蹤這個指標,雖然不會讓你洞燭機先,至少也不會毫無方向感。

圖四、景氣對策信號(資料來源:國發會)

好,我為你解釋了GDP與證券市場的長期關係。這,不但是狗與主人運行的實務例證,也是總體投資的起點呢!

作者簡介_黃紹博

網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。