圖片來源:dreamstime

近來,台灣許多高資產人士興起當新加坡人,除了社會、文化、經濟的不同外,可能最大的差異就在稅負上,因為財政部表示,遺贈稅將由單一稅率改為 3 級累進稅率,從單一稅率 10%,調整為 3 級累進稅率 (10%、15% 及 20%),而這對高資產者影響最大。

遺贈稅怎麼課稅?

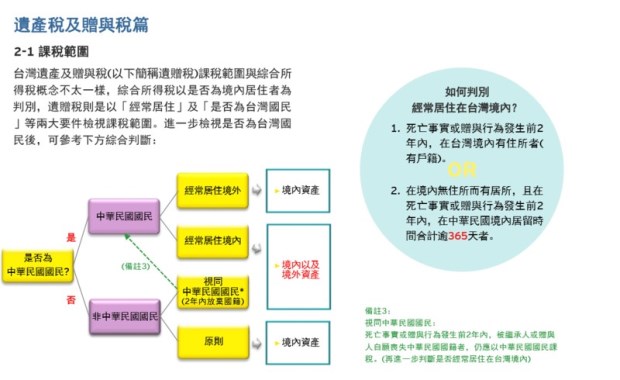

台灣遺產及贈與稅 (以下簡稱遺贈稅) 課稅範圍與綜合所得稅概念不太一樣,綜合所得稅以是否為境內居住者為判別,遺贈稅則是以「經常居住」及「是否為台灣國民 」等 2 大要件檢視課稅範圍。進一步檢視是否為台灣國民後,可參考下方綜合判斷。

安永會計事務所遺產稅與贈與稅圖表。

遺贈稅怎麼調整?

安永會計事務所分析,從遺贈稅調整的內容來看,首當其衝的是遺贈稅稅率調高所帶來的稅負成本。由於高資產人士資產規模與免稅額一般相距懸殊,故免稅額的調整預估影響有限。

財政部指出,現行遺產稅及贈與稅將從單一稅率 10%,調整為 3 級累進稅率 (10%、15% 及 20%),影響範圍僅限於高額財產者,一般中小額財產者仍可適用 10% 稅率。

依政院先前規畫的課徵門檻,遺產稅部分,遺產扣除免稅額、扣除額後逾 1 億元以上者,適用稅率 20%;5,000 萬元以上至 1 億元者,稅率 15%;0 至 5,000 萬元以下則適用 10%。對遺產淨額在 1 億元以上的富豪,稅負增加最多,原本適用 10% 稅率,修正後,稅率將增加至 20%。

至於贈與稅,則是贈與淨額逾 5,000 萬元者,適用稅率 20%;2,500 萬元以上至 5,000 萬元者,稅率 15%;0 到 2,500 萬元以下則適用 10% 稅率。兩者的免稅額則維持現狀,分別是遺產稅 1,200 萬元與贈與稅 220 萬元。

根據財政部日前 (10/12) 公布 9 月全國稅收統計,遺產及贈與稅,稅收更是較去年同月成長 259.2%,高居各稅成長之冠。安永會計事務所分析,數據的變化,意謂在預期心裡下高資產人士已提早進行資產傳承移轉規劃,畢竟目前遺贈稅稅率 10% 已是最低點,未來稅率只會往上拉高,所以盡早諮詢稅務專家協助進行妥適的財富傳承規劃絕對有其必要,此也有利爭取規劃所需的時間並合理節省稅負。

遺贈稅上路前,該怎麼節稅?

永聯合會計師事務所稅務服務部執業會計師林志翔指出,可分為 4 大部分,現金、股票、不動產、保險、身分轉換 (1) 從現金層面來看,可做提前贈與,每年以 2500 萬來致贈,逐年轉移給下一代,賦稅額度就不會落在較高區間。(2) 股票部分,則分上市櫃公司,倘若股價在低點也能申讓持股,轉給下一代,若是未上市櫃股票,則可評估淨值再做規劃。勤業眾信會計事務所稅務部會計師莊瑜敏補充,股票贈與信託、大股東申讓持股,這也是高資產人士加快節稅腳步的方式。

(3) 不動產方面,則必須去評估房屋評定現值以及土地公告現值,還有土地增值稅的問題。安永聯合會計師事務所稅務服務部執業會計師林志翔舉例,倘若有兒女從父親手中獲得一棟市價 5 億元的房子,該房產若是 30 年取得,或是最近才取得,土地增值稅就有極大的落差,也因此倘若做遺贈稅部分,規劃致贈不動產,那就得把土地增值稅可能增加的稅負考慮進去。

林志翔補充,不動產部分,能運用債務來節稅,將不動產跟銀行辦理抵押貸款,如此一來,不動產 (房屋評定現值、土地公告現值),還必須扣掉銀行貸款的金額,也因此就能將不動產的遺贈稅贈與金額壓低。

(4) 在保險方面,安永聯合會計師事務所稅務服務部執業會計師林志翔表示,死亡給付的理賠金,是不計入遺產總額中,而在申報戶全年合計數在 3330 萬元以下者,更免予計入基本所得額。此外,(5) 中國大陸、香港和新加坡皆未課徵遺贈稅,也會有高資產人士進行身分轉換,入籍其他國家。