圖片來源:dreamstime

德銀首席經濟學家David Folkerts-Landau說,歐洲銀行業需要1500億歐元的緊急紓困,由於義大利第三大銀行西雅那銀行在衍生性金融商品的虧損和壞帳持續累積下爆發財務危機,義大利銀行業壞帳率高達17%,整體背負3600億歐元的壞帳,市場對歐洲銀行業的信心在脫歐後更是跌到了谷底,因為歐盟動盪的不確定性也會讓投資信心縮手加劇經濟停滯,對超低利率會繼續維持的預期更會侵蝕銀行業的獲利,德銀、瑞信這些歐系國際大行股價也都持續破底崩壞。因此David Folkerts-Landau認為紓困動作要快不能夠放任危機擴大。

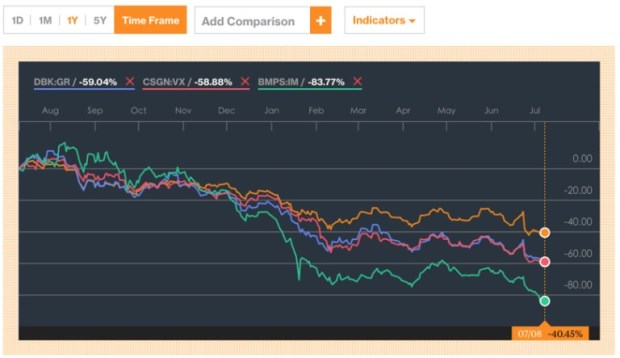

本圖是歐洲600大銀行一年來走勢(-40%),由左至右是DBK德銀(-59%)、CSGN瑞士信貸(-58%)、BMPS義大利西雅那銀行(-83%)。Source:Bloomberg

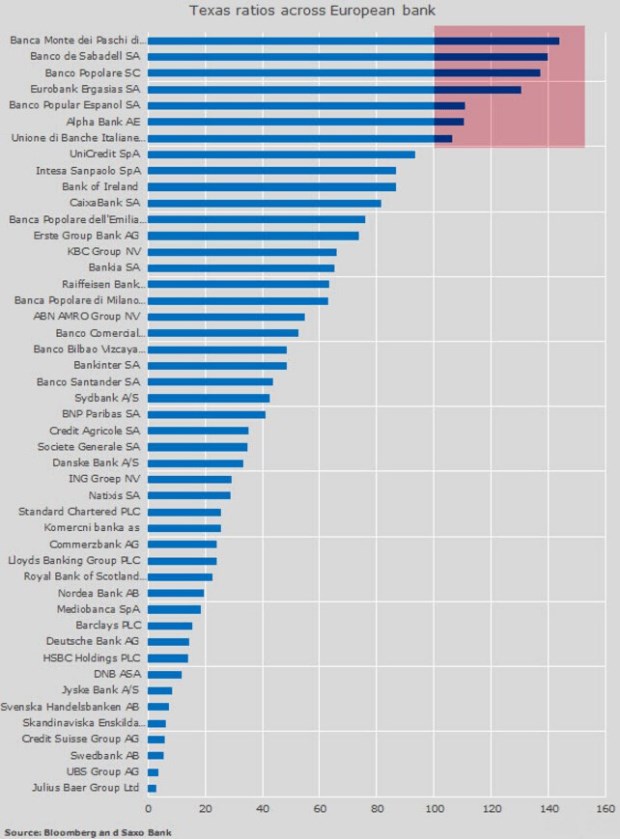

究竟歐洲銀行業有多危險?衡量銀行破產風險的「德州比率」(Texas Ratio)七家超過高風險值100的銀行中,有三家來自義大利。不良資產總額3600億歐元佔了歐洲銀行業整體不良資產總額近三分之一。

德州比率(銀行不良資產總和/(銀行實質資產+壞賬準備金))高過1(或以100表示)銀行破產風險大。Source:Zerohedge

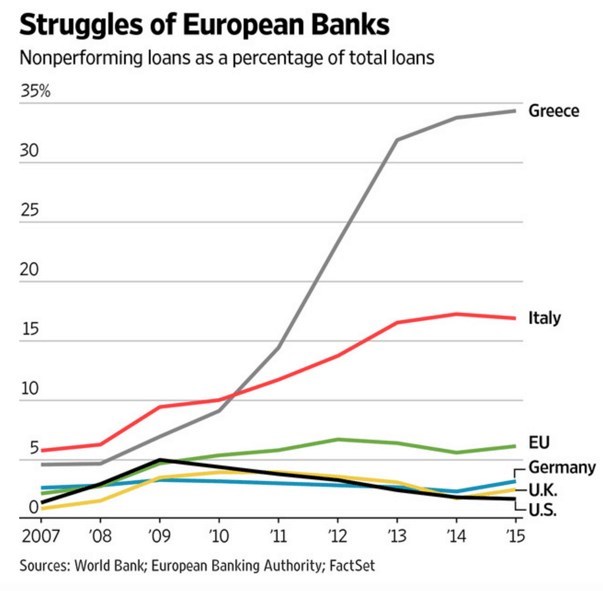

歐洲銀行的壞帳狀況其實在金融海嘯、歐債危機後,尤以希臘和義大利最為嚴重。

Source:WSJ

處於風暴核心的義大利銀行今年以來股價半數是以腰斬起跳。

而義大利的壞帳核心問題仍然是經濟成長疲軟,資金與人才外流持續發酵,加上英國脫歐讓歐盟前景雪上加霜,經濟的破敗帶來人民的不滿與政治的困局,這樣的土壤養成了草根勢力五星運動(Movimento Cinque Stelle)新政黨的崛起,拿下了重要城市包括羅馬的地方選舉執政權。

目前義大利政府已經禁止做空西雅那銀行的股票,正在研究更多緊急刺激措施來支援陷入危機的銀行業。至於歐盟的立場,因為新銀行業監管規則BRRD《銀行復甦與清算指導原則》,只有在銀行的股東和債權人首先承擔了損失之後,國家才能夠用納稅人的錢對銀行進行救助。所以以德國為首的歐盟並不打算直接以納稅人的錢來金援義大利銀行,這也再度凸顯了銀行業大到不能倒,但若不即時紓困又會產生系統性風險的老問題。

可以預見的是,這場政治與經濟的風暴會在歐洲國家領導人過慢的反應再度螺旋式擴大,銀行靠的就是信心而已,沒有信心再強的銀行都有可能倒閉,但是歐洲國家應該已經習慣在最後一刻沒有選擇的時候再出緊急措施救亡圖存,所以若大家再看到一次歐洲國家的金融危機,可以預期歐洲央行和歐盟必然會為了阻止崩解「在非常時刻,使用非常手段」。