2015年對於原物料和能源產業來說,是相當悲慘的一年,其中,能源業更是面臨近年來最慘烈的一年。

2009年雖然能源業面臨國際油價暴跌,但是3季的時間內,全球消費再度回溫,國際油價又回到70美元以上。但是2015年全年都維持在70美元以下,和過去經常性維持在100美元的高價位相比,全球能源業在2015年的收入銳減,而且2016年很可能油價仍然維持偏低的價位,因為全球能源供給仍然維持在相當高的水平,但消費趕不上供給的速度。

雖然2009年和2015年都是低油價,但意義卻大不相同,2009年是全球消費暫時降溫,核心衰退在於美國房地產,油價只是被拖累,而不是問題的主因。但2015年則是能源業出現本質的改變,美國能源業的新技術打破了原本的供需平衡,所以對於能源業來說,這是最大的危機,至少對於許多破產的油商來說,危機比轉機先來到。

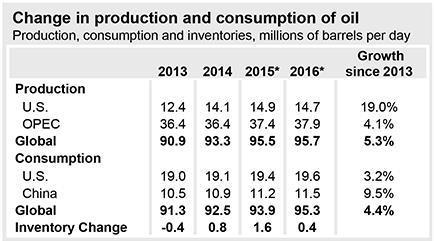

從全球最近3年的石油供需平衡來看,石油產量依序是90.9、93.3、95.5百萬桶,然而消費只有91.3、92.5、93.9百萬桶,直到2016年,全球能源較高機率還是會產能過剩。全球最大的能源消費國,美國進入了長期原油高庫存的時期,美國在2014年就產能大爆發,但消費成長速度慢,所以庫存大幅增加,消費趕不上需求,於是油價下跌可想而知了。

圖片來源:https://www.jpmorganfunds.com

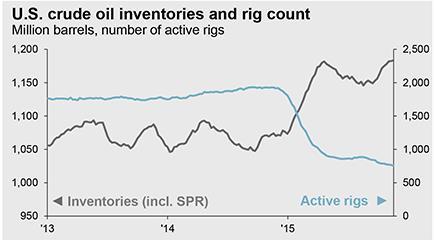

雖然美國能源業已經有長期抗戰的預期心理,2015年持續減少鑽油油井數量,盡可能減少開發成本高,或者低效益且虧錢的油井,不過開挖成本較低的油井,產油量繼續增加,結果一消一長之下,美國能源產量依然維持正成長,消費過剩的囤放庫存,庫存依然維持高檔,這也是為何美國聯準會(FED)主席Janet Yellen在2015年12月的利率會議上描述,國際油價短期內難以大幅反彈,不期待2016年的美國通貨膨脹會因為油價而明顯上升,要拉抬美國通貨膨脹,只能靠經濟成長和薪資成長。

圖片來源:https://www.jpmorganfunds.com

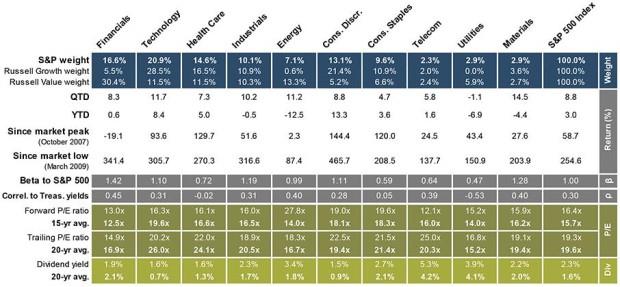

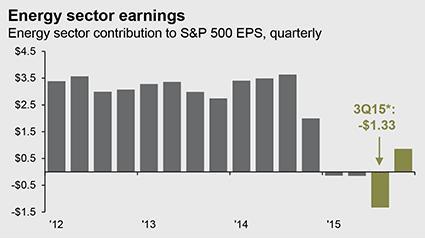

能源業的問題從美股S&P500也能觀察出來,2015年以來,能源業是股價跌幅最深的產業(跌12.5%),其他呈現負報酬的還有公共事業、工業和原物料產業,不過跌幅都沒有能源業來的大,能源業的EPS在2015年整年可能是負成長,低油價明顯對於能源業造成傷害,不過對於消費產業來說反而是大利多,原料和能源價格大跌,逼出了美國人的消費慾望,對於美國整體經濟來說,能源業佔美國企業總資本支出的6.5%,大約是GDP的1%,雖然能源業受害,但透過市場經濟的消費效應,超過68.5%的GDP跟民間消費有關,低油價大幅提高消費成長,所以低油價對美國來說是利大於弊。

圖片來源:https://www.jpmorganfunds.com

圖片來源:https://www.jpmorganfunds.com

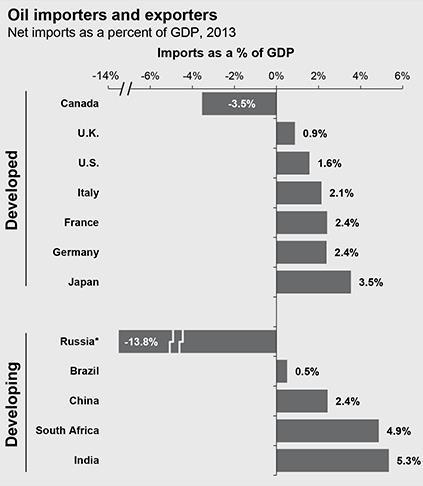

但是對於其他國家來說,結局可就大不相同了,美國能源進口佔GDP比重是1.6%,換句話說,低油價讓美國省下能源支出,和美國一樣受惠的還有義大利、法國、德國、日本、中國、印度等國家,對原油越依賴,低油價反而受惠越高,但是對於加拿大、俄羅斯、中東產油國而言,低油價簡直是悲劇一場,甚至中東產油國為了負擔國家財政,不得不變賣許多投資事業和國家資產,如果國際油價繼續維持低價位,石油議價權完全傾向買方市場,中東產油國在國際上的勢力還會連帶受到影響,從中東產油國的案例可以觀察到,只靠單一產業而生存的國家,缺乏分散風險的調節,國家經濟的潛在風險相當大,反而是美國這樣多元化產業的國家,對於金融市場或產業變動的適應力,明顯高出許多。

圖片來源:https://www.jpmorganfunds.com

對於全球消費者來說,低油價無疑是最大的利多,因為原油是消費必需品,能用越少成本取得,效率越高,低油價對於全球經濟的負面影響只是暫時性的,眼光看遠一點,全球經濟仍然會受惠於低油價而有更好的成長。

延伸閱讀:

石油是必需品,油價又跌到歷史新低,現在是不是可以投資原物料了?

OPEC、美國相互較勁,油價壕溝持久戰尚未結束》油比水便宜,該逢低進場嗎?

作者簡介_Joe

台灣最大國際商品部落格主編,曾任經濟日報專欄作家;財訊雜誌、今周刊、天下雜誌、非凡周刊等媒體特邀財經作者。專長為全球人口結構分析與統計、各國總體經濟和趨勢分析、波浪技術分析、全球外匯系統、美股ETF商品操作。著有《看線圖輕鬆賺外匯》、《看線圖高效率賺外匯》、《自主投資之鑰》。

個人部落格:http://blog.moneydj.com/joe/