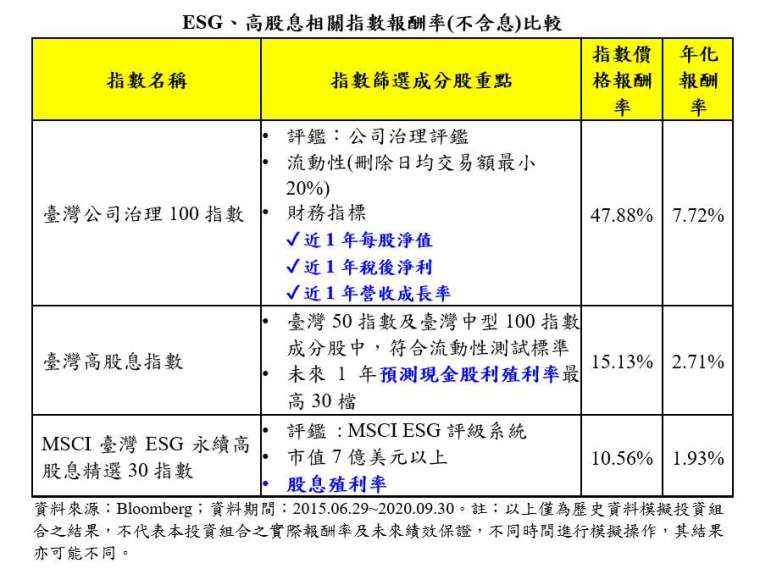

富邦公司治理 (00692-TW) ETF 經理人温芳儀指出,目前市場上 ESG、高股息投資正夯,相關熱門 ETF 的追蹤指數中,重視財務指標的公司治理 100 指數,近 5 年多報酬率將近 48%、年化報酬率有 7.72%,遠優於臺灣高股息指數、MSCI 臺灣 ESG 永續高股息精選 30 指數,投資 ETF 跟挑選股票一樣,公司長線獲利能力比殖利率更重要。

温芳儀指出,根據近 5 年多的資料來看,公司治理 100 指數近 5 年多的年化報酬率 (不含息) 為 7.72%,臺灣高股息指數及 MSCI 臺灣 ESG 永續高股息精選 30 指數分別僅有 2.71%、1.93%,也就是說,高股息指數每年配息的殖利率至少要比公司治理 100 指數高出 5 個百分點以上,累積的總報酬才會比公司治理 100 指數高。

然而,根據 2019 年資料顯示,公司治理 100 指數殖利率約 5.44%,高股息指數的殖利率雖然比較高,然而並沒有比公司治理 100 指數高出 5 個百分點,換句話說,高股息不見得能夠得到最高的累積報酬。

因此溫芳儀建議,對年輕族群存股來說,應該善用年輕就是本錢的優勢,以長線獲利及成長性來考慮存股標的,存到一定的年限後,如 5-10 年,就能夠累積較高的財富。

温芳儀進一步表示,近 5 年多,公司治理 100 指數報酬率遠優於其他高股息指數,主要是因為其篩選成分股的原則相較於高股息指數,特別重視財務指標,不只是篩選自集中市場中交易量較高、公司治理評鑑排名前 20% 的公司,更重要的是營收及獲利也必須較佳,從中選出 100 檔體質穩健、且重視永續經營的優質標的。

台股近期於 12200~13000 點區間震盪,由於適逢 11 月美國大選、美中科技衝突、海外疫情等不確定因素干擾,外資資金面觀望,造成台股短線上檔壓力。然而就長期基本面上,温芳儀認為,由於 11 月後美國大選終將底定,預期美國紓困案及政治不確定等因素將隨之明朗,隨著企業復工以及勞動市場逐漸恢復,在疫情未惡化、以及明年疫苗有望量產下,預估美國企業仍將維持獲利上修循環,長線展望仍佳。

溫芳儀指出,而在臺灣,除受到美股長期正面牽引之外,由於美中貿易及科技紛爭,長期下有利於台商供應鏈吸收移轉訂單,科技業尤其半導體關鍵地位更加鞏固,因此台股在長期之下仍擁有有利支撐,故長線展望看好不變,短線即使有所震盪,回遇技術面支撐仍可分批布局,做為長線投資買點。