日本央行於3月19日宣布調升利息,將短期利率調整至0%~0.1%區間,結束了長達8年來負利率的金融政策,但匯率市場上並不買單,日圓不升反貶。台灣央行於3月21日宣布升息半碼,隔日卻重貶1.26角,而美國聯準會(Fed)今年2次利率決策會議皆維持5.25%~5.5%區間不變,然聯準會最新的利率點陣圖顯示,今年有機會降息3碼(0.75%)。

如此一來一回,美元理應走弱而非美貨幣應該要走強才對,實際上卻不然?

圖1:CPI與Fed利率

資料來源:財經M平方

雖然金融政策手段都是升息但背後的成因卻大不相同。

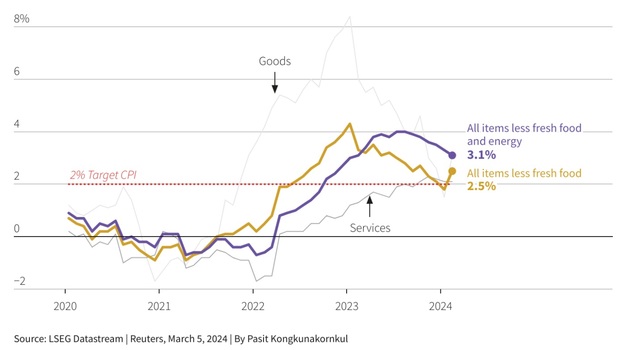

美國自疫情以來,非季節性調整和季節性調整的CPI一度飆升至9%左右,核心通膨也逼近6%,通膨飆升的速度之快反應在消費上著實有感,譬如疫情後赴美消費漢堡的價格是疫情前的幾乎2倍,因此聯準會一連串的暴力升息重現強勢美元,完全反映在匯率上。

但反觀日本通縮近30年,通膨對日本來說非但不是件壞事反而是好事,而以日本利率政策目標維持2%來說,即便是疫情期間CPI以及核心CPI最高也差不多在4%左右,不若美國有失控之憂,隨疫情以來油價成本回落以及日本在2022年的燃料補貼政策下,不含食物的核心CPI比不含食物和能源的核心CPI降速更快,但今年以來國際原油價格開始上漲,加上燃料補貼政策隨時間效果減弱,讓已經逼近2%目標區的核心CPI(剔除食物)又拉升至2.5%。

另外3月22日日本企業通過工會組織談判結果同意加薪幅度平均5.28%,可預期未來核心CPI繼續增溫在所難免,因此日本升息很顯然只是調整性質而非通膨失控的壓制,與美國的升息手段有天壤之別。

圖2:日本核心通膨(剔除食物和能源)

資料來源:彭博社

日本長期維持負利率的原意本為創造寬鬆貨幣環境,無奈日本企業借貸需求不高,所以效果不彰,通縮的情況一直到疫情後所造成的供應鏈衝擊才得以紓緩,日本從2022年提高公債殖利率範圍,現今又升息以對,以日本一慣謹慎保守的態度短期影響不大,除非之後持續維持升息步調縮短美日利差,才能吸引國外投資者對於日本公債的買氣,否則以目前核心CPI與目標2%的通膨範圍,升息幅度有限,短期也很難反應在匯率上。

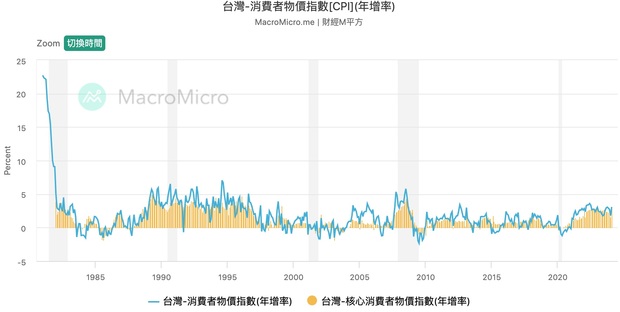

圖3:台灣消費者物價指數年增率

圖片來源:財經M平方

台灣的通膨就更不用說了,疫情後CPI年增率最高僅3.59%、核心CPI 2.77%,比日本疫情後最高值還低,主要還是因為政府介入主導價格限制,和美國放任自由市場機制大相徑庭,譬如2022年台灣電費僅漲幅5.3%,而美國漲幅卻高達12.5%、為台灣漲幅的2倍多。此次升息1碼主要因應經濟部宣布4月份開始電費調漲11%,由112年主計處所發布CPI權重占比中,居住類電費貢獻約0.13%,這僅僅只是帳面上的計算,還不包括電費調整對於生產活動所衍生出來的連動效果以及生產者的轉嫁效果。

而食物類、居住類以及醫療保健類的CPI各組成貢獻亦不減反增,加上今年以來油價有捲土重來的勢態,此時升息應對頗具未雨綢繆之姿,仍以調整看待。

而國際匯率間資金移動仍以「利差交易」為主,此消彼長方有套利空間可取。所以我們來看美國的經濟狀況是否需要到降息以對。

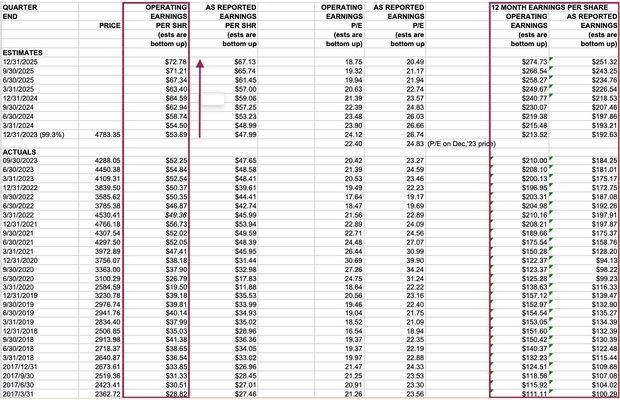

從未來EPS的估值,我們可以觀察一直到2025年都是一路增長的趨勢,只有在2024年第4季需要留意2025年第1季的估值減少可能會導致股市回檔整理,若未來估值沒有太大的錯估或者變動,繼續升息或是利率不調整其實都不用太意外,真正有可能會降息的話也是2024年第4季比較有機會,所以從這張表就能知道美國未來經濟無虞強勢美元依舊的事實。

圖4:S&P500的EPS實際值與估值

資料來源:S&P Dow Jones Indices

此次日本、台灣雖升息,而美國「放話」說會降息,表面上看似有利差可得,實則前兩者僅調整為目的,後者企業獲利良好,經濟表現強勁,實則無降息之必要。在未來企業獲利尚未衰退前,美元仍舊強勢無庸置疑。

本文獲「玩股網」授權轉載,原文:日本、台灣皆升息,匯率卻貶值?

延伸閱讀

通膨再起?債券還能投資嗎?

驚!高股息ETF的好日子不多了

0050、006208、00923、00929…台股2萬點,ETF買誰最具「漲相」?

小檔案_玩股網

玩股網是台灣最大投資教學平台,成立於2008年金融海嘯後,提供市場資訊、投資工具、觀點分析與教學服務,幫助投資人賺錢是我們所致力的目標。網站每月超過百萬人造訪,會員超過35萬,自製Podcast節目《就是愛玩股》,下載數超過300萬次。