2023年以來,投資人隨著市場景氣及變化,發現升息循環逐漸進入尾聲之後,愈來愈多人開始步局債券市場,無論是國債、公司債甚至是債券相關的ETF等商品,突然都在近期成為當紅炸子雞。

不過有一個很有趣的新聞是,根據那些財富管理公司統計,高資產族不只是買進債券很積極而已,他們還偷偷布局「非投等債」(編按:過去名稱為「高收益債」)相關的基金或ETF。

債市》為什麼債券能有「高收益」?

這顯然不符合傳統認知,畢竟債券就是一個固定收息的商品,也被拿來當作投資股票的平衡資產,通常不太可能會有多驚人的報酬率,要有高報酬率你就去買股票比較快了!

再仔細來看,其實這個非投資等級債之所以有辦法配這麼多的利息,重點就在這些公司通常是有風險或曾經出過問題,所以發債利率當然就會比較高,藉此吸引市場資金,否則投資人就不可能會買單,買低風險、低利率的公債或大型公司債不就好了嗎?所以會想投資這種非投資等級債的人,不外乎就是想拼高報酬,賭這些公司有辦法大翻身嘛!

買這種非投資等級債基金或ETF,其實就有點像是買樂透,中獎就很開心,但通常也會伴隨著高機率槓龜,所以投資人多數都是拿來「抄底」之用,期待這些垃圾債能從墮落天使再次重返天堂。

債市》為何選擇現在進場?

至於為何這些有錢人在這種時間點大量進場?很大的原因是大環境已經殺到低點了,畢竟這些公司債原本多屬於投資等級的債券,營運體質也沒這麼差,所以大戶想賭這些垃圾債翻身。

另一個原因,就是這些企業面臨倒債卻還有辦法撐著,只要熬過營運空頭並重返成長,那麼這些公司債也很有機會再從BBB等級的垃圾債重新回到高評價的A級公司債,屆時身價又是水漲船高。

再繼續談論非投資等級債之前,建議你先去看我之前發布的<升息末端為何市場大量步局債券?再不買可能會後悔到捶心肝?>一文中,裡面主要的論點在於公債殖利率與市場多空的變化,簡單提個重點,當公債殖利率往下掉的時候,這代表市場進入降息或停止升息的狀態,而殖利率往上衝高時,則代表升息或盤勢差,有興趣或還沒看過文章的朋友再去看一下。

債市》非投資等級債利差值得關注

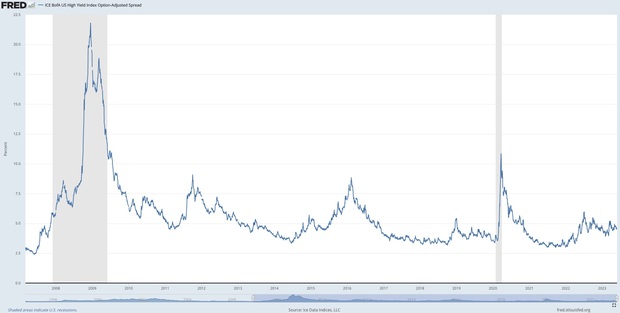

延續公債殖利率的論點,再拉回非投資等級債來看,怎麼結合在一起觀察?其實你可以觀察公債及非投資等級債殖利率的利差變化,除了抄底之外,也能看出市場的情緒波動又是如何。

換句話來說,公債殖利率通常波動性不高,主要都是隨著市場利率或股市行情而變化,但非投資等級債就會緊跟發行公司及市場行情而出現劇烈的波動,所以當你看到非投資等級債券的利差愈大,這代表市場風險意識就會愈高,導致垃圾債被殺更低。

非投資等級債利差

圖片來源:玩股網

上面這張圖就是非投資等級債殖利率減去10年期美國公債殖利率,在2008年金融海嘯期間,利差最高竟來超過20%。由此可知,當時的垃圾債確實非常可怕,是很有機會倒閉的那種,當公司股價一路從下殺、腰斬到膝蓋斬,這也導致相關的非投資等級債殖利率利差超過2成以上!

再把眼光放到2020年的新冠疫情崩盤,當時利差也從5%不到急遽攀升,最高峰還衝到10%以上,但在Fed大撒鈔之下也讓市場迅速V轉,因此利差又從10%瞬間降到5%以下,甚至還低於疫情前,這表示這些非投資等級債真的是漲很兇。

債市》保守看待非投等債的2大原因

或許也是因為這樣,有錢大戶開始嘗到甜頭,所以2023年又開始加碼步局這些非投資等級債,但老實說,這次的非投資等級債殖利率利差並未上揚這麼快,就過去2次的數據來說,2008年的利差從最低2.44%衝到21.44%,2020年的利差則從3.38%一路拉到10.87%,相對於2022年這波從3.01%衝到5.99%,其實成長幅度並沒有很大,這也表示非投等債其實並未面臨真正的大逃殺,所以2023年對於有些大戶或高資產族開始步局非投資等級債基金或ETF。個人還是保守看待這件事,原因有2個:

原因1:市場下殺並沒有到很嚴重

以殖利率角度來看,相對於過去崩盤,其實利差套利空間並沒有很大,而且2023年的殖利率利差還在震盪中,並沒有一個確立的趨勢出來,如果接下來殖利率開始往上走呢?這就表示市場情緒及投資氛圍仍在保守觀望,甚至是有些不樂觀,那要抄底的成功率就很有可能打折扣,更何況這些垃圾債都已經面臨營運存亡的風險。

原因2:美國經濟狀況及Fed仍曖昧

就目前盤勢及美國經濟來看,還是處於弱勢中,而且金融業也面臨極大的挑戰,包含營運逆風、投資部位虧損,甚至是矽谷銀行這種未爆彈或許還不是最後一根稻草,換句話來說,如果接下來有個什麼閃失,當股市又開始下殺,那麼這些「非投資等級債」可能還會持續下跌,買進的時間點就有點過早了,容易出現買高套牢的風險。

至於台灣金管會也宣布,考量國人愛買非投等債基金,但只知道要抄底卻不知道背後風險極高,因此過去的「非投資等級債基金」都要改名成「非投資等級債券」基金,這名字就差很多了,原本的名稱直覺是高收益感覺很好賺,卻容易讓人忽略風險;但接下來改成「非投資級債券」,其實你就知道這種債券之所以有高報酬,原因就出在營運風險拉高而下殺,才出現了高殖利率的現象,也避免大家誤會債券不僅穩定,原來還有高殖利率的可以選擇,誤導成高報酬低風險的產品。

另外一方面,金管會也規定,自2023年7月之後,禁止自選投資標的保單連結這種非投等債基金,避免大家的投資型保單增加更大的未知風險。另外壽險業如果要委託投信代操,這種非頭等債基金也不能買太多,占整體配置最高不超過10%。

換句話來說,以後這種大家要買到非投等債的難度會愈來愈高,而且門檻還會受限,要嘛你就自己去買BBB等級的公司債,要嘛你就額外開帳戶去購買非投等債ETF或基金。至於投信機構或資產管理公司發現大戶開始布局這些非投等債,其實就目前數據及經驗值來看,這些大戶看起來也只是想押寶行情而已,而且他們並不會像新手或韭菜一樣,動不動就跟你拚「All in」,賭輸了其實他們還有其他穩定獲利部位或不同資產配置,而且感覺是想趁著7月金管會規定上線之前,提早先切入非投資等級債市場步局完畢。

本文獲「玩股網」授權轉載,原文:眾人瘋買公債之際,有錢大戶卻早已悄悄步局這個冷門商品?

延伸閱讀

無腦用ROE/ROA小心變笨!以台積電、緯創、台灣高鐵、開發金、和潤、鈊象為例

升息末端為何市場大量布局債券?再不買可能會後悔到捶心肝?

債市反彈下,獲利最強是這家金控?從國泰金、富邦金、開發金等5大金控投資部位找答案

小檔案_玩股網

玩股網是台灣最大投資教學平台,成立於2008年金融海嘯後,提供市場資訊、投資工具、觀點分析與教學服務,幫助投資人賺錢是我們所致力的目標。網站每月超過百萬人造訪,會員超過35萬,自製Podcast節目《就是愛玩股》,下載數超過300萬次。