我們想讓你知道的是:台股封關期間全球股市波動劇烈,Omicron疫情壓抑之下美國非農意外優於預期,Q4財報季開跑,1月重挫的科技類股前景為何?與此同時聯準會升息機率再度攀升、歐洲兩大央行同步跟進緊縮,油價則再創新高,財報、疫情、升息等封關期間重大事件,M平方以8大重點帶你一次掌握!

一、年間盤勢

股市小幅反彈,殖利率再創高

事件重點:

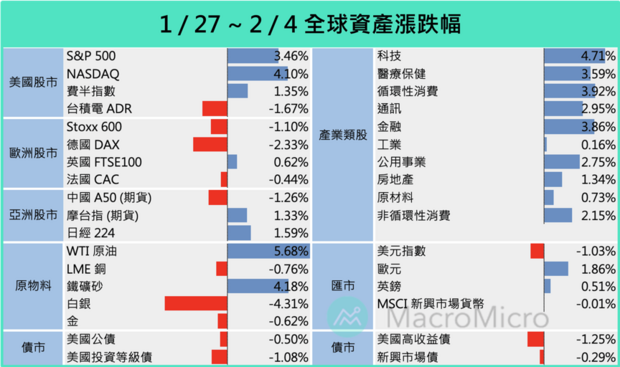

股市:封關期間美國股市普遍反彈回升,S&P500上漲3.5%,NASDAQ上漲4.1%,類股間以科技、醫療保健、循環性消費及金融類股領漲,漲幅均達3%~4%不等。其餘如歐洲、中國A50則小幅下跌。

匯市:市場預期今年美國升息5碼機率超越4碼,使美元指數於年間一度接近98關口,而2月3日在英國央行再次升息後走低回落至96下方,封關期間非美貨幣普漲。

債市:10年期美債殖期率在非農公布優於預期後走高,突破1.9%,2年期公債殖利率亦上升至1.2%以上,續創疫情後新高。

原物料:在俄烏局勢緊張以及OPEC+會議維持40萬桶/日減產規模後,油價持續走高,WTI上漲5.68%。

註:統計期間為1月26日收盤至2月4日收盤。圖片來源:財經M平方

二、年間全球基本面—各大經濟體

美國—Omicron衝擊降低,就業出現好轉

事件重點:

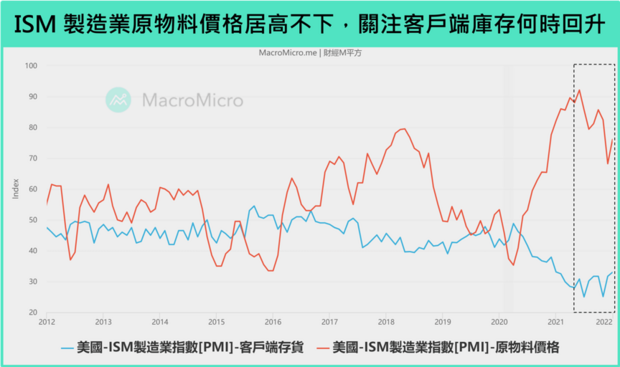

2月1日、2月3日美國公布1月ISM製造業57.6(前58.7)及非製造業59.6(前62),兩者均因疫情因素而高檔放緩,供應商交付速度未進一步改善,導致原物料價格再度上揚至76.1(前68.2),所幸雇傭雙雙回升且關鍵客戶端庫存仍處低檔。

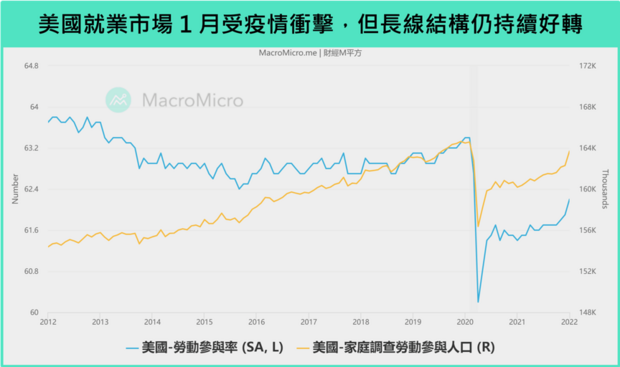

2月4日美國公布1月非農就業,月增46萬7,000人,明顯優於ADP-30萬1,000人,差異主要來自ADP調查涵蓋全月,非農則涵蓋到12日當週,上述顯示月中過後疫情確實衝擊服務業相關就業,所幸在月底後初領失業金人數連續兩週回落,顯示疫情影響減弱,同時就業長期結構出現顯著好轉,勞動力人口最新數據+139萬3,000人、勞動參與率62.2%均創疫情後新高。

截至2月5日,新增疫情確診自跨年時高峰大幅下降逾5成,預計短期衝擊供應鏈、勞動力供給等現象將有望在2月中旬後好轉,給予服務業消費、就業動能,惟須留意中期Q2後,客戶端庫存回升速度、經濟基期墊高影響增速的狀況。

MM研究員觀點》

今年初Omicron在跨年活動後新增大量確診,帶來短期經濟面衝擊,同時聯準會進一步延續鷹派、控制通膨預期態度,市場全年升息5碼機率上升至最高,推動10Y美債殖利率突破1.9%,使得美股估值出現明顯修正,後續隨著TGA帳戶上升至財政部現金目標後,2月發債量被下修(美債供給減少),配合疫情造成的就業、服務業消費影響有機會恢復,只要確認初領失業金人數持續回落、2月中旬零售持穩,則經濟基本面仍可以對抗聯準會控制通膨的緊縮。

圖片來源:財經M平方

圖片來源:財經M平方

台灣—半導體循環未結束,支撐台股向上

事件重點:

1月27日公布台灣12月景氣對策燈號37分(前37分),連續第2個黃紅燈。主要細項中,海關出口成長率加速至29.1%(前25.8%)續紅,製造業氣候測驗點增至103.9(前102.4)。

1月26日公布12月北美半導體設備出貨金額維持高檔,年增46.1%,各大廠商積極增加資本支出,半導體循環尚未結束。

MM研究員觀點》

台灣短期雖有疫情干擾,但受惠海外與半導體需求不減,12月出口年增23.4%,重點項目如電子零組件(27.5%)和資通訊產品(22.3%)均維持高檔,此外,台股也擁有低本益比及高殖利率優勢,根據證交所公布的12月台股本益比僅只有14.9倍(3年平均18.1倍),股利殖利率則高達3%,相較於其他經濟體在高通膨環境下,具有成長與高殖利率保護。

圖片來源:財經M平方

中國—官方與財新製造業PMI依舊疲弱

事件重點:

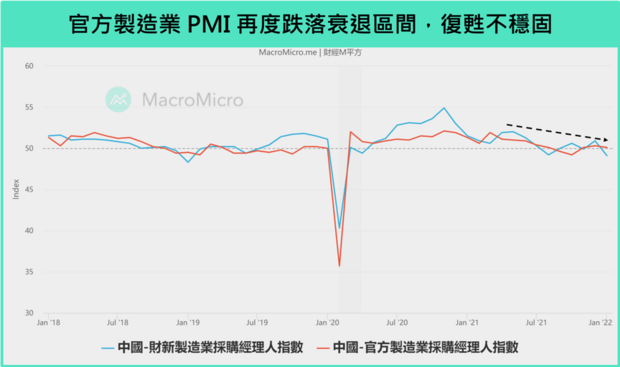

1月30日公布的1月中國官方及財新製造業PMI分別回落至50.1(前50.3)和49.1(前50.9),中國經濟復甦仍不穩固,疊加疫情封鎖措施,導致供給(生產)和需求端(新訂單)雙雙出現回落。

面對經濟不穩固,今年以來中國政府已動用許多財政及貨幣政策,例如人行4度調降各式貨幣工具利率(逆回購利率、MLF、SLF、LPR)、各地政府加快基建部署、發改委刺激消費及財政部宣布更大的減稅降費等,可預期在經濟仍未持穩前,將有更多寬鬆政策被推出。

MM研究員觀點》

Omicron疫情不僅衝擊著中國製造業,也滯後了內需的復甦進度,即使就地過年的力度較去年寬鬆不少,但官方非製造及服務業PMI水準卻低於去年同期,顯示不單只是疫情衝擊,包括房市低迷、物價加重中小企業營運壓力使整體復甦緩慢,對消費及供給端均有所壓抑。

圖片來源:財經M平方

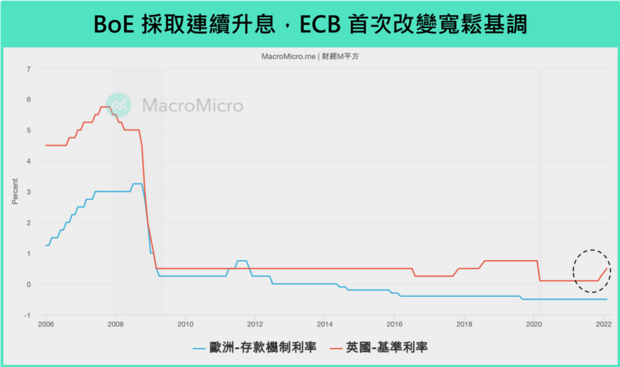

歐洲—英國央行再度升息,歐洲央行態度鬆動

事件重點:

2月3日歐洲央行維持現有階段性放緩購債,但在記者會上則表示物價風險偏向上行,透露2022年可能有提前結束購債甚至升息的可能性。

2月3日英國央行再度升息一碼,票委以5-4票決議由0.25%上升至0.5%,反對的4位票委甚至支持升息兩碼,並於會議聲明表示縮表條件已達到(基準利率達到0.5%),將採取被動縮表,2022年加速緊縮的基礎情境不變。

1月31日公布歐元區2021Q4GDP年增4.6%,實質季調GDP絕對值首次超過疫情前水準。此外製造業開始重新出現強勢跡象,包含德國工業訂單&生產絕對值出現反彈,以及1月德國製造業PMI重回接近60高水位區間。

MM研究員觀點》

隨著聯準會、英國央行持續加速緊縮,歐洲央行在本次會議也改變寬鬆基調,於記者會提到全體委員均擔心物價上行的風險,並表示不排除「階段性放緩購債可能提早」的話語,顯示能源價格居高不下和就業市場快速復甦,歐洲央行立場也出現鬆動。成熟國家邁入加速緊縮的步調確立,觀察歐洲基本面則相對無虞,Omicron疫情衝擊高機率為短期事件,就業市場的韌性仍將給予內需支撐,同時製造業於年底重返強勢,供應鏈緩解的動能趨勢並未改變,歐股行情在消化加速緊縮後,仍將有基本面支撐。

圖片來源:財經M平方

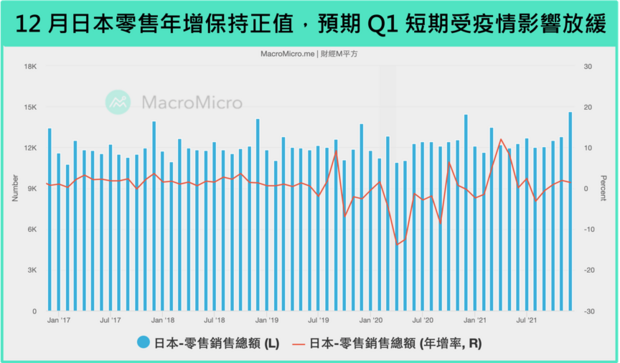

日本—短期經濟放緩,製造業仍具動能

事件重點:

1月31日公布2021年12月日本工業生產96.5(前97.5),微幅滑落但仍較Q3水準高一個位階,配合年前公布的1月製造業PMI保持在55的高水準區間,日本製造業仍是上半年相對強勢的一個板塊。

1月31日公布12日本零售年增1.4%(前1.9%)保持在正值,主要年增項來自能源(23.3%)、電商(7.1%)、百貨商品(3.0%),Q1後隨Omicron日本疫情確診再度創高,內需可能再度出現短期放緩。

MM研究員觀點》

日本經濟Q1因Omicron病毒確診再度飆高而出現放緩,服務業PMI大幅滑落至榮枯線以下,所幸本波疫情影響為短期,內需在去年年底已展現復甦韌性,搭配上半年製造業回補生產的動能與企業增加資本支出,日本今年經濟成長有望明顯快於去年,日本央行也預估2022財年成長至3.8%(2021為2.9%)。

圖片來源:財經M平方

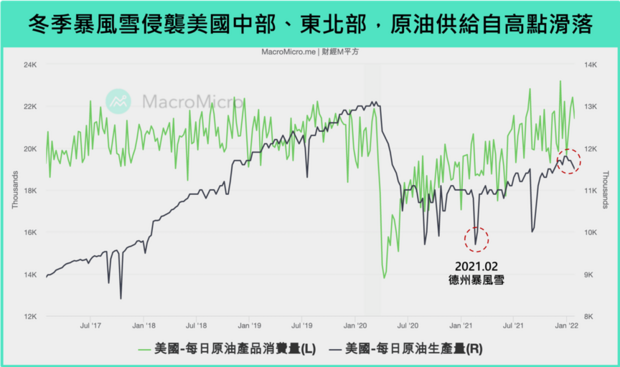

三、年間全球基本面—原物料商品

原油—庫存消耗優預期、暴風雪干擾供給,短線油價續揚

事件重點:

EIA公布截至1月28日當週原油庫存數據,上游商業原油終止前兩週堆積,消耗幅度(-105萬桶)優於市場預期,絕對值降至五年季節性均值9%以下,為2004年以來最低水位。

暴風雪侵襲美國中部、東北部,頁岩油主要產區-德州面臨電力中斷、交通停擺,美國原油產量下滑至1,150萬桶/日。

OPEC+部長級會議於2月2日舉行,決議維持去年中所達成的增產協議,預計今年3月每日增產40萬桶,符合市場預期。OPEC聯合技術委員會(JTC)下修2022年全球原油庫存堆積幅度至130萬桶/日(先前預估140萬桶/日)。

MM研究員觀點》

春節期間油價續揚,WTI西德州原油期貨價格觸及92美元/桶,創下2014年9月以來新高,年初以來漲幅逾2成。多項基本面指標支撐油價,美國原油庫存位於近5年低檔,OPEC+維持增產步伐,額外動能還來自於頁岩油產量修復進程受到冬季天氣因素干擾,去年2月德州暴風雪就曾導致美國原油產量驟降至970萬桶/日。整體而言,Q1油市仍是供不應求,疊加短線美國、OPEC+產量復甦不如預期,油價續破前高的情境下,仍將帶給市場預期緊縮的壓力。

圖片來源:財經M平方

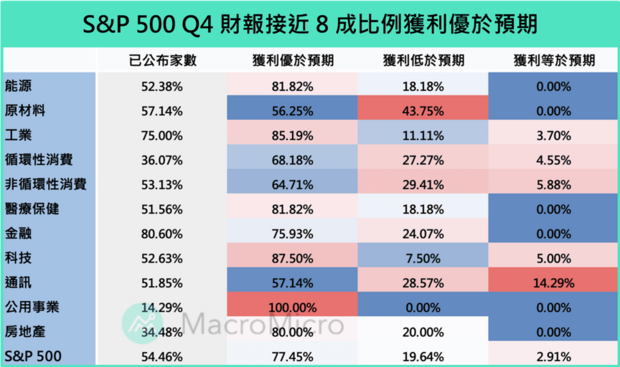

四、年間全球基本面—財報表現

Q4財報—公布54%家數,EPS大致與上季持平

事件重點:

截至2月4日,S&P500中約54.46%家公布Q4財報,整體Q4EPS來到52.59美元,季增1.10%(前-0.06%)、年增37.74%(前37.26%),與Q3絕對值約莫保持持平,約77.45%(前80.20%)企業家數獲利優於預期,小幅高於5年平均。

能源、工業、醫療保健、及科技公布了5成以上的企業,且維持8成以上的家數獲利優於預期。

科技巨頭財報中,數位廣告為主的谷歌母公司Alphabet表現依舊亮眼,Q4營收較去年同期成長32%,相反的臉書則因APP廣告成效追蹤加上競爭激烈,營收僅成長19.95%,同時日活躍用戶首次下滑、亞洲用戶停止成長疊加費用增加,使淨利出現衰退。此外,電商事業體亞馬遜則因基期墊高使總營收增速僅9.4%呈現趨緩,企業雲端為主的微軟則相對保持穩健,年增成長20%。

MM研究員觀點》

目前為止,Q4整體美國企業財報季增持平,在景氣緩增長階段仍保持相對強勁的年增雙位數增長,其中EPS成長以能源(虧轉盈)、工業(174.2%)、原材料(64.5%)、通訊(54.7%)、醫療(52.4%)、科技(26.5%)較為亮眼。科技巨頭部分,則以企業雲端相關(微軟/谷歌/亞馬遜)類別成長較佳。觀察本次整體企業對於未來財務預測,2022Q1至Q4獲利年增預期分別為8.58%、5.24%、10.55%、10.95%,上半年緩著陸機率高,並於下半年重啟擴張。

圖片來源:財經M平方

結論》

封關期間美國財報公布帶動股市於1月的回檔中回升,短線上市場情緒仍相對低迷,貪婪指數位於40以下,AAII看空比率仍高於40%,資金面部分,原物料價格仍緊張,英國及歐元區央行同步加速緊縮的意味濃厚,聯準會升息預期突破5碼,所幸美債平衡通膨率在各央行控制下未見大幅走高。

回到基本面,短週期製造業循環仍處緩增長階段,於上週公布的企業獲利、台灣出口及外銷訂單來看,相關區域及板塊仍能維持相對強勁,美國ISM製造業指數本月供應商交貨持平,客戶端庫存仍有回補空間,M平方認為短期1~2個月在Omicron緩解後,經濟仍將釋出一定動能。中期風險則關注兩者:1.原物料價格若居高不下,央行緊縮壓力延續,股市波動仍相對高;2.終端庫存回補速度,以確立製造業循環延續至何時。當前者持續影響,後者動能不再,則留意股市修正風險將再次增加,我們預計時間點落在Q2至年中機率高。

本文獲「財經M平方」授權轉載,原文:2022 全球股市開局修正,動能與支撐來自何處?

延伸閱讀

升息、打房,台灣房市會泡沫嗎?2022年台灣房地產展望懶人包,看未來房價怎麼走?

升息在即,市場會重演2013年縮減恐慌嗎?全球各大央行未來怎麼走一次看!

小檔案_財經M平方

「MacroMicro/財經M平方」是亞洲唯一鑽研指數型商品基本面的專業總經投資平台。

我們致力於將關鍵的數據轉化為友善的圖表,協助大家創立屬於自己的投資地圖。

財經M平方正改變著過去資訊不對稱的時代,讓投資人不再被動接受資訊,而是主動「重視基本面」並且能夠「為自己的投資負責」。

更多解析歡迎加入<財經M平方>Line官方帳號!