有時日子一天天重複地在過,人生似乎沒有盼望、沒有期待,你可能想完成一些人生的目標,但是衡量現在的狀況,覺得目標距離好遙遠,不知道如何才能完成。如果有這種感覺,建議你可以來看看這本書:《從未來寫回來的逆算手帳》,它討論到如何把實現目標的方式變的具體可行,它教你利用願景(vision)、計畫(Plan)、行動(Action)等步驟把目標便具體化,用書中這種逆算方式做規畫,你也許就會覺得目標不再是距離你那麼遙遠了。

要實現目標可能都要突破不少障礙,例如你想實現存第一桶金的目標,現況是每月都把錢花光光,你也不知道錢花到那裡去了。這時你需要記帳把花的錢記錄下來,你也要學習如何有計畫的用錢,不能再想花就花,這是你以前不會做的事。這都要做改變,為什麼我們想做改變,就是想讓我們的生活變得更好。

書中提到你可能會去設想到未來,如果不做改變的3種樣子可能是...

現實的未來:如果不做改變,未來應該會是這樣子。

悲觀的未來:如果未來變成這樣子應該怎麼辦。

樂觀的未來:如果變成這樣應該會很開心。

我們會想做改變,是因為我們會擔心如果都不做改變,我們迎來的就是一個悲觀的未來:如每個月當月光族,代表的是我們沒有存款、沒有累積的資產,讓我們有能力去改變自己的生活。因此你可以設想如果自己累積到了第一桶金:50萬、100萬,看著數字逐漸增加,你心裡也逐漸覺得踏實的喜悅感。

這書中講到用願景(vision):將未來具體化──計畫(Plan):從未來推算回來──行動(Action)的步驟,把自己的目標一一付之實現。如果照著這些步驟,把你的目標化成實際可行的方案,這些目標將不再那麼遙不可及,而是確實有可能實現的。

你可以透過人生逆算的方式,想想你在什麼時候希望實現這些目標,因此你可以建立你的人生願景圖,描繪你希望完成的事物。再進一步你會有10年逆算表、1年逆算表等這些表格,就是將未來具體化找出自己想完成的目標,並且從未來推算回來現在要做什麼,才能在未來完成這些目標,如以下的表格:

這跟我們在財務規畫上的做法是一樣的,我們會去問客戶:他們有什麼目標是未來想要完成的,有些客戶可能從來都沒去想過這種問題,或是偶爾想到,但是也沒有具體行動。如果是透過財務顧問的協助,不同的地方就是我們會協助他,把這些目標具體化,並且運用儲蓄、投資等方式,來協助他完成這些目標。

例如說他的目標是:

1.20年後退休。

2.5年後換房到市中心。

3.每年全家出國旅遊1次。

這時我們要再跟客戶做溝通把目標個具體化

目標1:退休生活費相當現在每個月6萬元,預估65歲退休後餘命還有25年。

目標2:預計換45坪的房子,單價每坪約70萬~80萬元。

目標3:日本或東南亞旅遊1次約30萬元。

接下來舉例就退休規畫方面,我們要去幫他做模擬試算

20年後每月6萬元,加計通貨膨脹(以每年3%計算)每月約需6萬×1.81=10萬8,600元;

預計他退休時可領到的勞保老年給付及勞保退休金,每月可領約3萬7,000元;

已經購買的保險年金每月可領1萬5,000元;

因此他每月缺口是:10萬8,600元-3萬7,000元-1萬5,000元=5萬6,600元;

5萬6,600元×25年×12個月=1,698萬元。

意思是他必須要在20年退休後,累積到1,698萬來當他25年退休後的生活費。但是他現有的資產有150萬定存、100萬股票、250萬基金投資,因此推算出來他每個月應該還要撥出1萬6,000元做投資,在預計年報酬率6%的狀況,他可以累積到足夠的退休金。

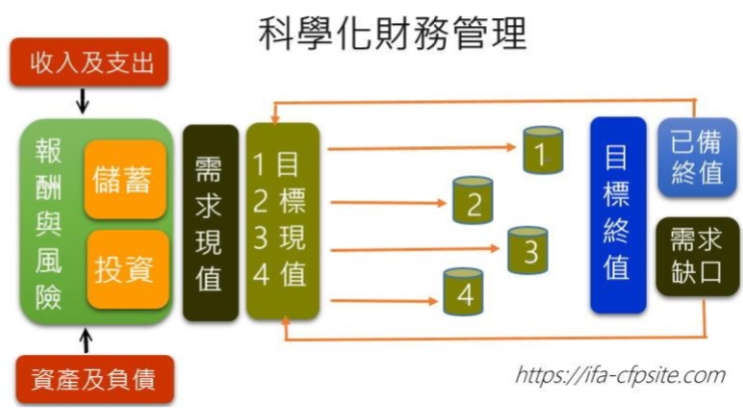

所以一個科學化的財務管理,其實就是一種的逆算,當你把目標訂出來後,財務顧問可以再協助把目標具體化。從目標的未來需要的金額(終值),及現在的現值,來推算出現在應該如何做準備:每用撥出多少錢做儲蓄或投資、需要多少報酬率,及可能的風險等,這跟逆算的原理是一樣的。

設定目標有所謂的SMART原則:

S:Specific明確的;

M:Measurable可衡量的,可數字量化的;

A:Achievable可達成的,以自己的財務條件等,是有可能達到的;

R:Realistic實際可行的;

T:Time-bound有時限性的,有完成的時間表。

除此之外,財務規畫是更進一步有計畫地去協助完成這些財務目標。例如上面這個例子的客戶,雖然收入高但是也沒有固定在存錢,除了以往累績的一點資產外,也沒有在為退休規畫做何準備。因此除了協助他把退休的目標具體化,用模擬試算知道他現在如果要完成他的退休目標,最好現在開始每月存錢做投資。但是具體做法要如何做呢? 我們要協助他的就是解決問題及計畫未來,他的問題是不知道錢花到那裡去,因此存不下錢。

財務顧問要協助他做的是...

1.先記帳3個月:

把所有消費記錄下來,到月底時把整月的紀錄匯出給財務顧問,顧問整理成食、衣、住、行、育、樂等項目後,再與他討論各項支出金額及如何做調整。

2.調整支出比率:

把支出分成4個區塊:生活開銷、年度支出(繳所得稅、保單年繳保費等)、長期計畫儲蓄(退休規畫等)、短期目標儲蓄(旅遊、興趣嗜好等),然後根據他的財務現況及目標需求,為這4個項目訂定支出比率。因為有了記帳的數據,知道這些比率如何訂定才合理,財務顧問跟他討論後,協助他訂出的月支出比率是:

生活開銷:50%;

年度支出:10%;

長期計畫儲蓄:25%;

短期目標儲蓄:15%。

3.紀律性的做投資為退休做準備:

利用2個戶頭,每個月把收入的40%存入做長期、短期的目標規畫,在長期目標的部分,選擇ETF指數型股票基金投資,以資產配置的方式做長期性的投資。有些人會一直執著於現在是不是適合投資、現在是好的進場時機嗎?等等這些問題。如果你的目標是10年、20年之後才會需要用到這些錢,你其實可以不用太在意這些市場的波動。

決定你到時是否可完成這些財務目標的決定因素是:你是否持續性、紀律地存下錢做投資,而選擇進出場的時機,對你整體的投資報酬率的影響,可能已經沒那麼重要了,反而你會因為這樣就忽略了要固定存錢這件事情。你只要選對投資工具:可以有效性的分散風險、投資成本又低的工具(例如交易所交易基金ETF),在一開始就做好投資配置,不要讓自己每天提心吊膽的擔心市場波動,做長期性的投資,要完成這些長期的目標是有很大機會的。

要讓自己過一個自己可以掌握的人生,在財務上做好規畫,有計畫性地分配財務資源,現在就開始把收入的一部分存下來,為未來的退休等財務目標做準備是必要的。逆算手帳提供一個蠻不錯的方式,讓你去設定人生的願景,擬定行動計畫,讓目標不再只是空談。不過如果能夠再把它更進一步:運用財務規畫、科學化理財的技巧,在收支管理、投資、儲蓄等方面做好安排,人生的財務目標的實現將不再是夢想。

作者簡介_廖義榮

作者擁有國際理財規劃認證CFP證照,是專職的獨立理財顧問,提供客戶理財規劃顧問諮詢服務,公益/私益信託設立諮詢,及在企業推廣EAP員工協助方案:員工理財教育與諮詢。接受企業、團體預約退休規劃或理財投資相關課程講師,員工理財規劃諮詢,或個人/家庭理財規劃諮詢,聯絡信箱:jose.b123@gmail.com。

網站:https://ifacfp.com/

Facebook粉絲頁:Happy Goal 樂活理財粉絲團