今年市場上最具話題性的投資商品莫過於ETF指數,而其實這個商品早在2003便已經推出,早期投資人對該商品的認識度不足導致興趣缺缺,而在近年來投資達人大力的教育之下,許多人開始認識到這個產品的潛力,而投信自然不會錯過這樣的機會,紛紛推出各種指數商品來迎接指數化投資的熱潮。

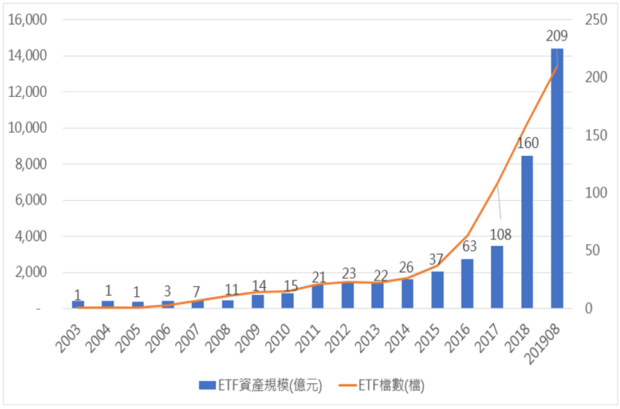

而這個熱度到底有多高呢?我們可以從證交所的統計資料中發現2003年時僅有1檔ETF,隨後的5年間也不過增加至7檔。但是從2015年過後開始呈現倍數成長,統計至2019年8月已經有209檔ETF的商品出現在市場上。

ETF檔數近年快速增加

資料來源:證交所

ETF優點多,解決投資人4大痛點

ETF會這麼受到歡迎不是沒有理由的,他主要解決的幾個投資人的痛點:

1.不需要選股,只要選指數就好。

2.不需要建立投資組合,ETF本身就是一籃子的股票。

3.永遠不會有選錯股變壁紙的問題,ETF採策略評選自動替換個股清單。

4.選擇多元(股票、債券、商品、期貨)等,避免單一投資類別的問題。

此外,不會有基金經理人上下其手的問題,跟共同基金比起來手續費更是大幅下降,當市場開始興起基本面與存股風潮的時候,這個商品可說是個完美的解決方案,也難怪當很多人一了解到該商品的優勢後,紛紛將手中的投資標的物轉為ETF來協助自己做出更好的決定。

選類似指數,報酬效果不會差太多

在選擇的過程中,當商品數量愈來愈多元時,投資人難免會遇到選擇性的障礙。像是最著名的ETF 0050就有人覺得價格太高,想轉往買其它指數商品卻又擔心報酬率會不會因此差很多。

這些都是多慮,只要是同類型的指數商品,甚至是複製相同指數最終的報酬率也不會相差太多。以0050為基準,來比較類似指數的報酬效果整理如下:

0050台灣卓越50是一種以追蹤台股市場中市值最大的前50大企業。而這50大企業相對於台灣加權指數也具有舉足輕重的地位,所以當我們提到追蹤大盤指數時第一個想到的就是0050,但事實上它並不是追蹤大盤指數,而是台灣50指數,只是前50大企業的權重影響力幾乎跟加權指數上下漲幅相同。

而其他類似複製大盤加權指數的ETF還有006208、006204、0057、006203、00850等,大致上個股相對加權指數權重的占比都有接近70%的左右,說他們是類大盤指數ETF也不為過。

從短中長的報酬率表現來看,其實可以發現報酬率差異並不算太大。並不會出現共同基金那種類似主題但一個獲利、一個虧損的怪現象,而是具備相同趨勢的漲跌與報酬率區間。甚至是0050、006208這2個複製相同指數的ETF報酬率幾乎一致的現象。

這也就告訴了我們,在選擇ETF時最重要的並不是價位而是指數的題材,當指數為正報酬時期對應的ETF必然也是正報酬,就算是相同題材但價位較低的ETF也會有類似的報酬率表現。所以當出現有同一題材但卻有不同價位的ETF時,投資人若資金不多,確實可以考慮買進較低價的ETF來獲得相同報酬率。但要注意的是較低價的ETF是否有規模太小的問題,ETF規模太小容易發生追蹤誤差過大與規模過低被主管單位強制清算的狀況。

不過對投資人有個好消息的是,ETF清算跟個股下市是2個不一樣的事件。個股下市通常手中的股票就變成了壁紙毫無價值可言,但ETF清算則是依據淨值將資金退還給投資人,這也算是對投資人的一個保障。

當許多人了解到ETF投資的優勢後,紛紛加入ETF的投資行列中,無論你現在是否考慮投資都應該花點時間認識這個興起的投資商品喔。