圖片來源:dreamstime

台灣50(0050)、巴菲特的波克夏公司互相搭配可能產生什麼火花?

在上集的內容當中,筆者用每日漲跌幅數據,解析台灣50(0050)與波克夏(BRK.B)之間的走勢關聯性,台灣50(0050)與BRK.B美元報價漲跌呈正相關,但若是將BRK.B換算成台幣計價來比對,事實上兩項資產的上下起伏,關連性不高。

如果投資中各資產呈現負相關、或是無相關,不容易同步大跌,便有利於穩定整體投資組合的波動度。

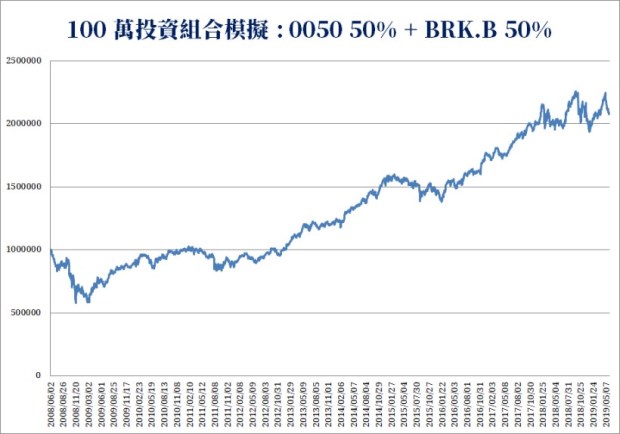

據筆者進行的回測,於2008年6月2日(金嘯海嘯急跌前夕),各投資50萬在台灣50(0050)、波克夏(BRK.B)(等於本金為100萬),經過11年至2019年5月31日,資產總額將翻雙倍至208萬。在下集(本篇)的內容中,將和讀者分享:

➀從「年化報酬率」的角度來解析投組績效。

➁2008年金融海嘯回檔幅度。

➂BRK.B可以替換成什麼標的,與0050搭配。

繼續看下去…

首先,簡單了解IRR的概念

內部報酬率(IRR)的定義,就是把所有現金流折算成現值,並讓所有現值的總合數等於0,當中所推算出的「折現率」,就是內部報酬率(IRR)。內部報酬率(IRR)的計算過程複雜,但我們只要有買股日、淨值結算日、還有各期投資成本、投組結算淨值,並善用EXCEL函數「XIRR」,就可以推出經過年化的內部報酬率(IRR)(XIRR也可用於計算定期定額投資計劃的年化報酬率)。

歷時11年總資產翻至208%,年化報酬率為6.92%

根據筆者的回測試算,於2008年6月2日(金嘯海嘯急跌前夕),各投資50萬在台灣50(0050)、波克夏(BRK.B)(等於本金為1,00萬元),至2019年5月31日,資產總額將翻至208萬8,293元(等於獲利數為108萬8,293元)。

(Nick製圖,原始股價來源:CMoney法人決策系統,雅虎香港財經)

(因考慮到配發股息,0050使用還原日收盤價為回測基礎)

(BRK.B不發放股息,但於2011年1月21日曾進行50分之1折股,以調整後收盤價為回測基礎)

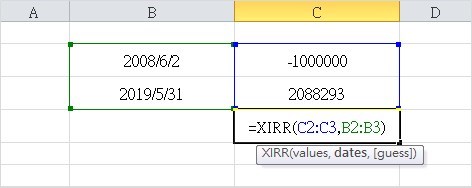

現在,我們已經有了買股日(2008年6月2日)、淨值結算日(2019年5月31日)還有投資成本(100萬元)、投組結算淨值(208萬8,293元)這些數據,使用EXCEL的「XIRR」函數運算(如下圖),會回傳「6.92%」這個數值,也就是說:各投資50萬在台灣50(0050)、波克夏(BRK.B)歷時11年,本金100萬元翻至208萬8,293元,總報酬率為108.83%,年化報酬率為6.92%(原始值0.069232)(反推回來,1000000*(1+6.9232%)^11=2088293.97)。

此處的年化報酬率6.92%屬較簡化版的算法,僅考量初始成本、結算淨值、投資期間,實務上,會面臨股息領出或股息再投資的問題。

(圖片來源:EXCEL。留意投資成本100萬元前面要加負號)

50%資金配置波克夏(BRK.B),期間總報酬率提升24.39%

有了IRR的基礎概念後,進一步來看看0050、波克夏(BRK.B)各自的報酬率,從下表可以看出,如果100%資金投資台灣50(0050),期間總報酬率為82.44%。但若將50%的資金配置到波克夏(BRK.B),則期間總報酬率將提升24.39%、至108.83%。此處的數據也印證筆者於上集的假設:「美股市場匯集一流的國際企業,成長力不輸台股,若將美股納入長線投資組合,整體投組長線績效,有機會比單一投資台灣50(0050)來得更高。」

(Nick製表,原始股價來源:CMoney法人決策系統,雅虎香港財經)

(因考慮到配發股息,0050使用還原日收盤價為回測基礎)

(BRK.B不發放股息,但於2011年1月21日曾進行50分之1折股,以調整後收盤價為回測基礎)

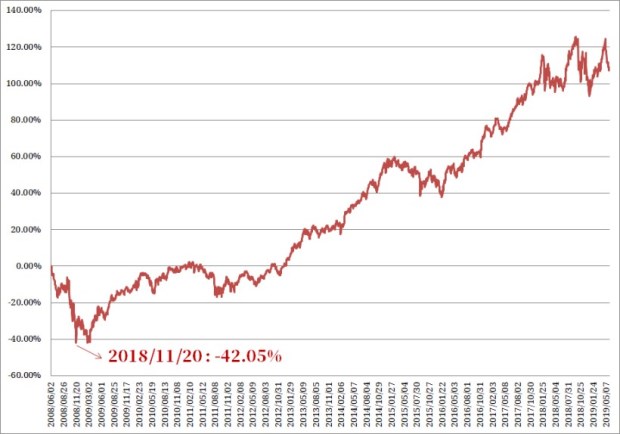

回測期間內最大虧損

0050 50%+BRK.B 50%:-42.05%

看完了報酬,接下來檢視虧損的部分,從2008年6月2日~2019年5月31日歷史回測數據觀察,50%0050+50%BRK.B(台幣計價)的投資組合,投組淨值最大虧損發生在2018年11月20日,幅度達到-42.05%。亦即投入100萬元,當日帳上將會虧損數將達42.05萬元。

(Nick製圖,原始股價來源:CMoney法人決策系統,雅虎香港財經)

台灣50(0050):-50.07%/BRK.B(台幣計價):-39.40%

將0050、BRK.B(台幣計價)分別檢視,若在2008年6月2日開始投資,台灣50(0050)是在2008年11月20出現最大虧損,幅度為-50.07%。BRK.B(台幣計價)則在2009年3月5日出現最大虧損,幅度為-39.40%。

(Nick製圖,原始股價來源:CMoney法人決策系統,雅虎香港財經)

不買台股,直接單壓波克夏(BRK.B)?

從以上數據來看,台幣計價的波克夏(BRK.B)年化報酬率8.09%,優於台灣50(0050),期間內最大虧損也是比台灣50(0050)來得小。那麼不買台灣50(0050),直接單壓波克夏(BRK.B)可以嗎?

從歷史數據來看,波克夏(BRK.B)是優於台灣50(0050),但直接單壓波克夏(BRK.B),就必須承受非系統風險。且若美元兌新台幣貶值,將蒙受匯兌損失。同時也無人能夠100%確定:未來波克夏(BRK.B)績效永遠領先台灣50(0050)。

筆者認為:站在資產配置的角度,台、美股混搭,能夠有效分散非系統風險,且一部分資金放在台股,該部分就不會有匯率波動的問題。如果想進行長線配置,利用台、美股混搭的方式,可以幫助我們在風險與報酬之間取得平衡。

(Nick製圖,原始股價來源:CMoney法人決策系統,雅虎香港財經)

波克夏(BRK.B)可以替換成什麼標的?

如果是偏好價值型投資的愛好者,除了波克夏(BRK.B)以外,也可以考慮替換成FVD(FirstTrust價值線高股利指數ETF)、NOBL(ProShares標普五百股利貴族ETF)。

但,台灣50(0050)+波克夏(BRK.B)仍為100%持有股票的投資組合,如果要讓投資組合的波動程度再下降、減輕股災來臨時受傷程度,可以將美國公債ETF納入投資組合當中(延伸閱讀:美債ETF挑選關鍵)。而股債比例如何決定,後續筆者將撰文分享。

快速結論

1.善用EXCEL函數「XIRR」,可以快速算出經過年化的報酬率。

回測績效雖然不是未來的保證,但可讓我們對「績效可能落點」有所概念。

2.將波克夏&台灣50(0050)互相搭配,年化報酬率優於單一投資台灣50(0050)。

而從2008年的回測數據觀察,最大虧損幅度並沒有比單一投資台灣50(0050)更大。

3.台、美股混搭,能夠有效分散非系統風險。

一部分資金放在台股,該部分就不會有匯率波動的問題。

4.若是偏好價值型投資的愛好者,除了波克夏(BRK.B)以外,也可以考慮替換成ETF,如FVD、NOBL。

如果要讓投資組合的波動程度再下降、減輕股災來臨時受傷程度可將美國公債ETF納入投資組合當中。

本文獲「雞尾酒投資Bar」授權轉載,原文:台灣50(0050)與「這檔」相互搭配,報酬率提升24.39%..且股災來臨時虧損減少!