利率下降對抵押貸款或其他貸款的借款人來說是好事,因為貸款成本下降,但這段股市來說並不一定有利。

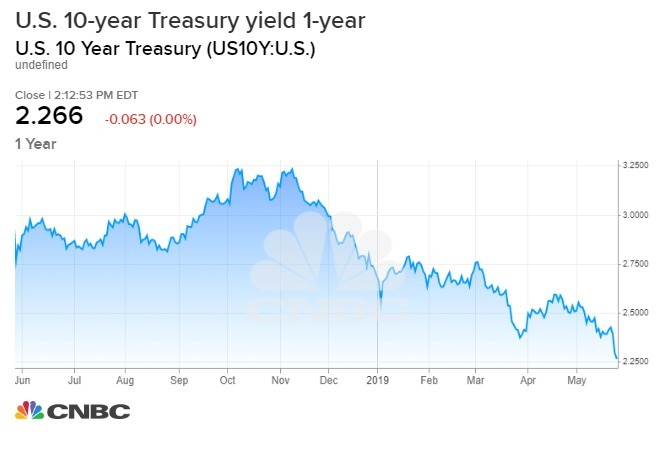

由於貿易戰隱憂增加且經濟數據令人失望,本月公債殖利率走勢波動大,公債殖利率急速下降,這意味投資者一窩蜂湧入債市避險,推升了與殖利率走勢相反地公債價格。本月迄今 the S&P 500 跌幅 4%。

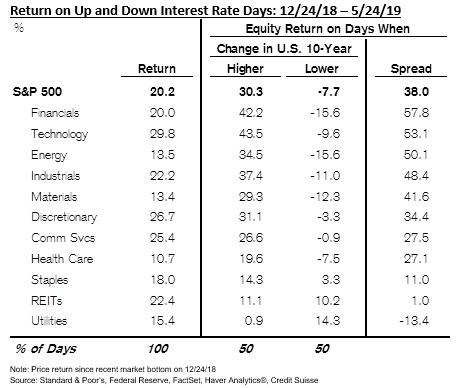

瑞信分析師週二觀察 12 月 24 日股價崩跌且觸底,至上周五的走勢,他發現殖利率下降的日子,實際上股市價格也下滑。

去年 12 月 24 日至上週五這段期間 S&P 500 漲幅 20%,而殖利率下降約 42 個基點。

如果只衡量殖利率下降的那幾天,S&P 500 跌幅近 8%,相反地如果只計算殖利率上行的那幾日,S&P 500 漲幅高達 30%。

由於對美國經濟和貿易戰的擔憂,美國公債殖利率一直在走低。美國公債殖利率走勢也同樣跟隨德國 10 年期公債殖利率,在政局和經濟不穩之際邁向下行。10 年期公債殖利率達 2.26%,觸及 2017 年 9 月以來最低點,本月初 10 年期公債殖利率約 2.55%。

瑞信股票分析師 Patrick Palfrey 表示,「殖利率是未來預期的風向球,這是投資者交點在哪的良好觀察指標,如果殖利率下降,前景可能不那麼光亮。」

週二殖利率持續下滑,股市拋售,S&P 500 下跌 0.8% 至 2802,10 年期公債殖利率也觸及當日低點。

QMA 首席投資策略師 Ed Keon 一直增持美國公債,他認為,「有一些理由真的該關注經濟一下,但不是恐慌,而是要留意。」他指的是 PMI 意外疲弱的現象。

他指出公債需求狀況也提醒人注意此疲弱點,「我認為此點符合經濟不太強勁的說法。」

瑞信報告指出,殖利率上升時,金融產業和科技產業表現最好,以去年平安夜過後、殖利率上升的日子來計算,金融板塊漲幅 42%、科技板塊漲幅 43%。由於金融產業對利率變動相當敏感,在同時期殖利率下降的日子裡,金融產業跌幅約 16%。

Palfrey 指出他觀察重點,「在一天結束時,我們要看看這環境是否有利股市,如果有一些貿易隱憂或者經濟趨緩的問題,那麼殖利率就可能會下滑,我們希望看到的是,這些貿易相關的擔憂會不會進一步消散,或者美國經濟背景、全球經濟背景會不會上升,這些對股市會是正面的,也同時會讓殖利率上升。」

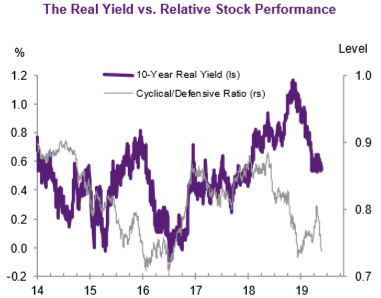

Natixis 美洲區首席經濟學家 Joseph LaVorgna 也同樣研究殖利率和股市走勢,他發現債市正向股市發出類似警告,週期性股票表現遜於防禦型股票。

「“債券市場明顯告訴你殖利率已經下降,它認為成長將放緩,這不是和通膨有關,而是和成長有關。」

LaVorgna 表示,週期性股票的表現與防禦性股票的比率一直在下降,

而週期性股票在成長環景中的表現才會優於防禦型股票,這意味著環境不利於成長。

具有前瞻性的企業,其股票表現遜於避險型的企業,這不意味著經濟衰退,「但市場明顯告訴我們,成長將會比之前更慢。」

他指出,週期性股票比防禦型股票的比率返回了 1 月份的水準,倘若這比率再往下降,降至低於去年 12 月股市大拋售時的水準,就可能是個問題,最終他預期 Fed 會留意到此點並降息。