圖片來源:photo-ac.com

※寫在前面,感謝提供資料的業務朋友們,診斷書及收據皆為部分顯現。

許多家長常常不明白小朋友的保險到底要怎麼買?

要怎麼跟業務溝通需求?

要注意哪些細節?

甚至很多家長只想要規劃「基本保障」,但到底「基本」是多基本?

幫小朋友規劃保險前,父母應先注意自己的保障是否足夠?

在規劃幼兒保單之前,應先審視自己的保險是否足夠,譬如:

壽險額度是否足夠支撐家人的生費或子女的教養費?認識壽險

自己的住院醫療保障,在罹患重大疾病時,是否夠支撐醫療開銷?【理賠】乳癌(惡性)第一期

甚至是大風險缺口,如殘廢/殘扶險是否有規劃?殘扶險與長照險

如果以一家保障的結構來看,重點應該放在雙親或主要家中經濟來源保單是否將風險缺口補起。 畢竟孩子還是要仰賴雙親教養,孩子的保費來源也是依賴雙親。新聞事件:風櫃黃俊源肝硬化嚴重景況堪憐

以下整理了幾個幼童保單規劃的重點方向,成人也適用,但成人因體況、需求、預算等多種因素,規劃內容比幼童保單相對複雜,待往後有機會再分享。

規劃幼童保單最大的重點,在於家長擔心的風險缺口在哪裡?

14歲以下的幼童沒有身故金的理賠,但相信家長為小朋友規劃保單也不是為了幼童身故有理賠金可拿,以先保大後保小的概念,建議家長規劃幼童保單前,以大風險規劃為優先考量。

1.幼兒不幸意外造成終身殘廢的花費? → 請拉高意外險額度與殘廢/殘扶規劃

當小朋友成長的過程中總會對未知的世界充滿好奇,跑跑跳跳、東爬西鑽是在所難免的,但幼童沒有足夠的危機意識跟反應能力,避開危險,因此許多意外就可能降臨。

小孩的骨頭在成長階段,發生骨折機率比較高小兒骨折(Fracture)與大人不一樣;或是小朋友不小心拉扯到電鍋或熱水瓶的電線,導致燙傷也時有所聞。4歲童燙傷 爺嬤偏方"撒麵粉"

所以幫寶寶規劃意外險時,最好要包括意外殘廢保額、燒燙傷等,以及一定要規劃足夠的保額,才能在發生意外時,幫寶寶選擇好的治療方式。建議加強意外險/殘廢險等保障,沒有燒燙傷的產物意外險,建議就不要考慮了。

發生殘疾不外乎意外、疾病等兩種原因造成,在加強意外險的同時,別忘了補強殘廢險和殘扶險的缺口。殘廢險會理賠意外和疾病導致的1-11級殘,按比理賠付;但意外險只理賠意外導致的殘疾,譬如糖尿病患者後期面對的截肢,這部分意外險便不會賠付。

這類意外險、產物意外險、殘廢險/殘扶險的保費並不貴,在家長能負擔的範圍內拉高幼童的保障,何樂不為?(延伸閱讀:【認識險種】意外險/殘廢險)

2.幼兒不幸發生重大疾病所需要的醫療費? → 請補上一次給付重疾險或初罹癌癌症險

「我覺得小朋友不會得癌症。」

「小朋友罹患癌症的機率不高,癌症險等小朋友大一點再買。」

很多的父母在規劃小孩保單時,常常會提到「小孩有必要投保癌症嗎?」

一般人的想法可能都認為癌症主要是後天造成的,小孩罹癌的案例幾乎沒聽過,似乎只有在報章雜誌上一些比較偏執的飲食習慣才會產生,既然在通常的狀況下如果沒有必要,是不是能省則省?

[寶寶] 可以救救我兒子嗎?

看清「癌症真面目」 心碎父親公布癌末女照片

全台最小 10歲童罹腸癌

依據兒童癌症基金會統計顯示,臺灣每年約有550個兒童得到癌症,發生率為每10萬個兒童約有10~12個兒童被診斷為癌症。

常見的兒童癌症與成人不同,癌症病童中約有1/3是罹患白血病、約1/5是罹患腦瘤,3~10歲之間是兒童發生癌症的高峰期,每年都會新增500~600人左右的人數,最常見的有白血病(血癌)、腦瘤、淋巴癌、神經母細胞瘤等,雖然幼兒罹癌僅占總罹癌人數不到百分之一,但也確認小孩罹癌並非寥寥可數。

目前住院病患中,會長時間住院的病童中,其中多數不是早產兒,就是兒癌的小朋友。早產兒的部分,無法事先規劃醫療保險,但是兒童癌症卻是可以補強的。

建議家長補強一次給付重疾險或初罹癌癌症險,一次性給付的好處在於說,一經確診,保險公司就會直接給付一筆金額供孩子使用,不用凡事都要符合保險公司的理賠申請條件才能治療。若孩子要自費使用藥物或是購買必須的營養品時,彈性會比較大,畢竟像是住院醫療險或是醫療實支實付等,都要先在醫院結帳再拿著單據跟保險公司申請賠付。

以往幼童重疾險首推法國巴黎人壽金健康,0歲男童一年保費僅400元便有100萬保額的重疾險,且是保證續保(註1)。但自從105年底停售並改版後,法巴金健康CP值不再,建議家長規劃其他定期險種取代並拉高保額。(譬如:友邦愛無憂ICAN、遠雄一年定期癌症險XCD或新安東京產物險真心安等)

用少少的保費將巨大的風險轉嫁給保險公司承擔,這是非常重要的,也才能體現保險的價值。在小朋友成長的人生路上,會遇到什麼樣的疾病或意外我們無法預測。但用保險去規避可能產生的經濟風險,卻是家長可以做的。

3.幼兒住院時,高自費藥物與住院品質 → 請以第二家實支拉高住院理賠

0~4歲的孩子,生病住院的機率是一般大人的2倍。另外,台灣的保險公司對於幼兒體況要求相對嚴謹,若在投保前有體況,商業保險加費或者是拒保的機率相對提高。建議家長儘早做功課,為孩子投保商業保險。幼兒出生後報完戶口就能投保。(延伸閱讀:新生兒體況對保險的影響-上、中、下)

醫療險依照支付的方式,可以分為日額給付與實支實付。不過醫療險必須以「住院」(註2)為前提,才可申請理賠。認識醫療險

以往部分市售醫療險有提供「急診保險金」,只要在急診室接受治療滿一定時數,保戶就能獲得理賠。早期壽險公司規定必須在急診室待滿12小時以上,但在市場競爭下,大多只要在急診室待滿6小時,就可比照住院日額理賠。

但在103年5月1日以後的示範性條款已經拿掉了急診室留觀一定時數以上可獲得理賠金的理賠條件,所以103年5月1日以後的保單,即使在急診室留院觀察32小時,沒有辦理正式的住院手續並且在醫院接受治療,一樣無法申請理賠喔。

醫療日額:住院幾天,就賠幾天

這可以當做填補醫療帶來的隱形損失,例如小孩住院,父母需要請假照顧孩子的薪水損失。

醫療實支實付:以收據申請,限額內實報實銷,部分醫療實支另有擇換日額(註3)的功用

主要支付健保不給付的自費範圍。例如升等病房差額、自費藥物或醫療材料等,由於住院自費可能性漸漸提高,因此實支實付為因應健保不足的部分變得越來越重要。

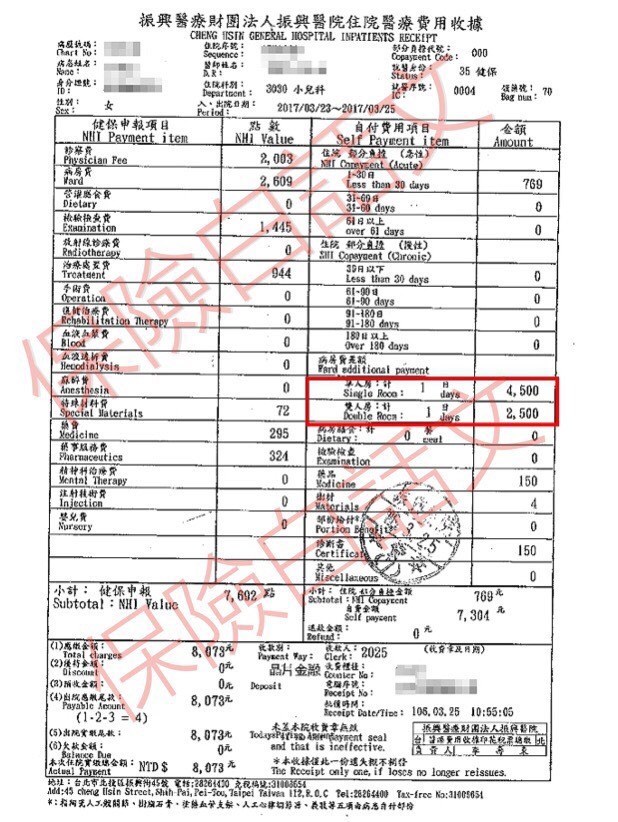

小朋友常見的住院原因撇除意外,大多是幼兒常見疾病入院,在小朋友入院的花費來說平均以自費病房較為突出,

北部單人房平均一天3,000~4,000元不等、

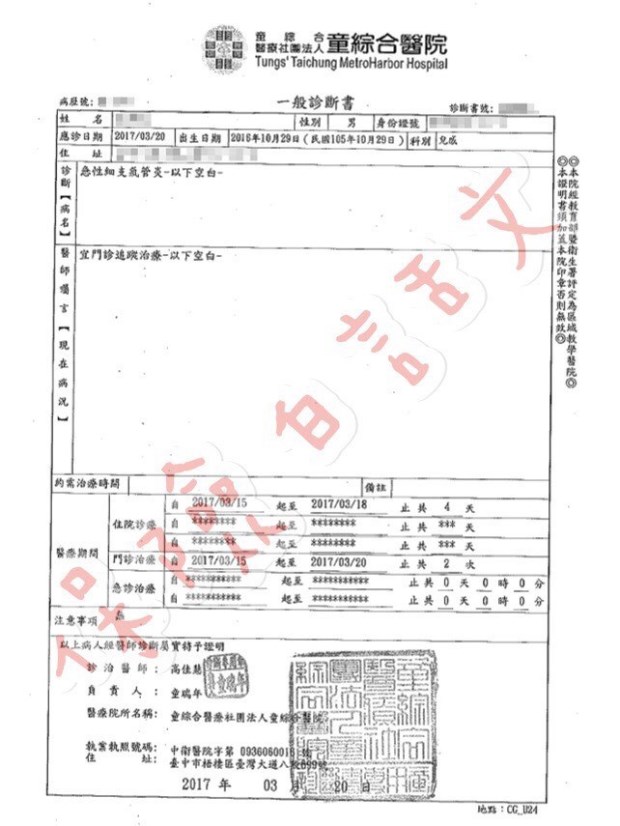

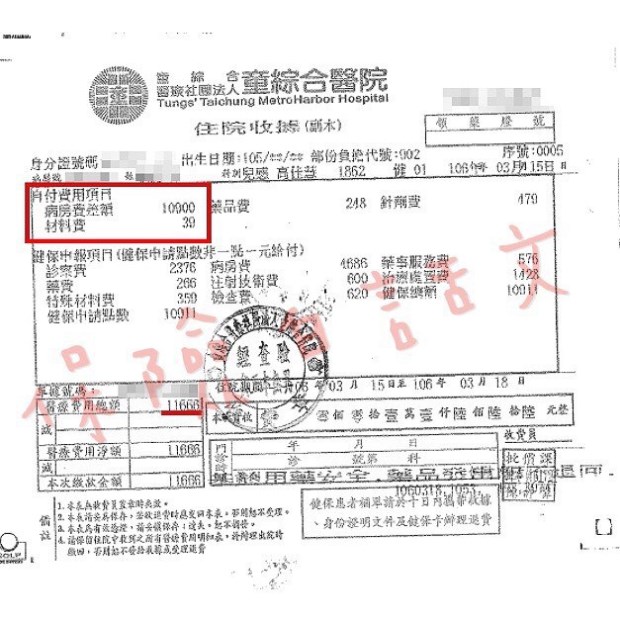

中部單人房平均一天2,200~3,000元不等,

南部單人房平均一天1,800~2,500元不等、

東部單人房平均一天900~1,500元不等。台灣各大醫院病房費用表

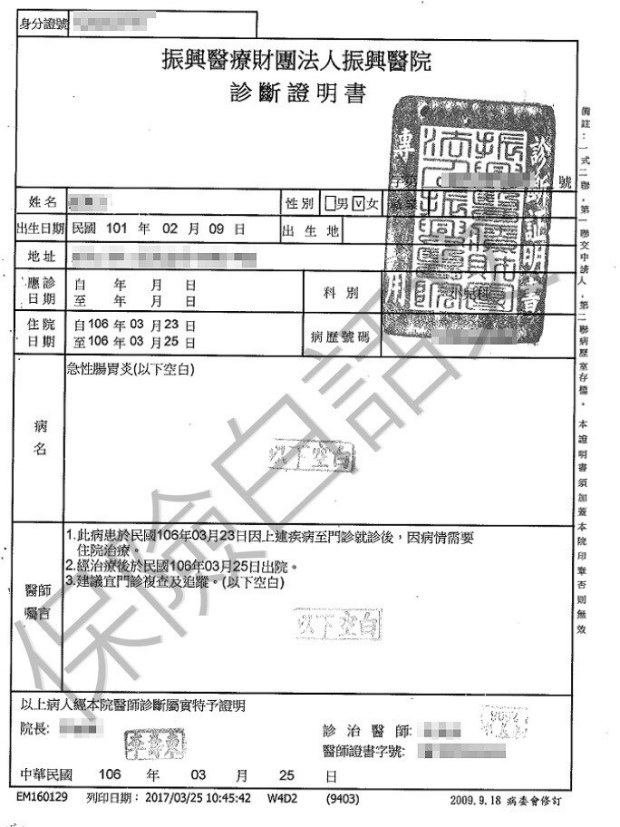

以下兩個小朋友,A童因急性腸胃炎住院3天,單人病房一天需自費4,500元;B童因急性支氣管炎住院4天,單人病房一天需自費2,725元。可見在病房支出佔了總花費一定的比例。

圖片來源:保險白話文

圖片來源:保險白話文

圖片來源:保險白話文

圖片來源:保險白話文

所以建議家長規劃醫療實支實付時,可以優先考慮病房費差額較高或是擇換日額額度較高的保險商品。例如:106年2月16日停售的富邦NHR1 20單位,住院病房費上限3,520/日,擇換日額也有2,860/日。

但實支實付主要是因應住院天數變短但自費項目越來越多的窘境,這部分可以透過商業保險加以彌補,在重視高病房費時別忘了自費項目的重要。

舉例來說:假設小朋友因為心室中隔缺損,或開放性動脈導管住院,使用心導管去填補心臟有缺損的部分,整個住院天數大概不會超過3天。中間若選擇自費的材料,有可能需要自費數萬元以上。如果只有日額型的保單,那麼住院3天了不起給付數千元,根本無法達到規避風險的效果。

根據健保局的統計,住院醫療花費裡,病房費佔23%、手術費佔13%、其他雜費佔了64%;所以最容易造成病患財務壓力的就是「醫療雜費」。

所以在單一家實支實付無法有效解決高日額及高雜費需求時,請以第二家醫療實支實付拉高住院理賠。

每個家庭都有不同的需求、規劃,而保險是必要、長期的支出。找到適合的業務與工具協助大家做功課並規劃,是很重要的事。很多家長以為保險自己有買就好了,但保險是一門專業,對的規劃能幫助家庭避免掉風險,所以請別讓保障變得不保險。

註1:保證續保→不管投保後體況變得多糟、或是醫療險/意外險請領次數過多/金額過高,只要保戶有繳交保險費,保險公司還是必須讓客戶繼續承保。

註2:住院→經醫師診斷因疾病或意外必須入住醫院,且正式辦理住院手續並確實在醫院接受診療。

註3:擇換日額→當住院醫療花費不高的時候,理賠金額就不多(例如住健保房,自費項目為零),保險公司將根據住院天數,理賠相對應的住院日額。假設日額1,000元,住院5天,轉換後就理賠5,000元(※「轉換日額」跟「實支實付」只能二擇一)。

本文獲「保險白話文」授權轉載,原文:【觀念】新生兒投保重點