趨勢觀察1》

看新興市場:都中了「縮減恐慌」魔咒

「史上擴張性最強的貨幣政策,加上民間部門積極尋求投資收益,一定會造成某種經濟脆弱性。」

二○一三年五月,聯準會主席柏南奇公開談到聯準會減少購買資產的可能性,當時聯準會是以每月八百五十億美元的速度購入美國公債。

請注意,當時柏南奇並非宣布聯準會馬上就要放慢購買資產的速度:聯準會要到二○一三年十二月,才宣布降低每月的資產購買額一百億美元。也請注意,聯準會並非真的緊縮貨幣:柏南奇不過是公開提到,聯準會未來可能減慢增持資產的速度。

儘管如此,長債殖利率仍應聲大漲:五月初到六月底期間,美國十年期公債殖利率升至二.五%,升幅略高於八十個基點。這引發一場「縮減恐慌」(taper tantrum),世界各地的市場對超寬鬆貨幣政策將結束的可能性,均有顯著反應,新興經濟體可能因此受到特別嚴重的衝擊。

海外舉債,買賣方同謀高風險賭注

雖然沒有事情發生(柏南奇發言後,聯準會在接下來的六個 月中並未改變任何做法),市場卻大受衝擊,原因之一是柏南奇的發言顯示,美國貨幣政策的轉捩點可能就在眼前。但更重要的是,它暴露了新興經濟體的弱點。

此外,普林斯頓大學教授、世界頂尖金融經濟學家申鉉松指出,國際上對新興經濟體民間債券的需求增加,已導致這些經濟體出現新的外部弱點。

這些債券的買方,希望藉由承擔較高的放貸風險,在超寬鬆貨幣環境裡獲得較高的收益。賣方則把握以外幣舉債成本較低的好處。賣方因此承擔起幣別錯配的風險:債務以外幣計價,資產則以本國貨幣計價。這些借款人等同壓注他們的本幣不會顯著貶值。研究一九九七至一九九八年亞洲金融危機的人,會覺得這情況似曾相識,令人不安。

隨著聯準會收緊貨幣政策,美元可能將進一步升值,美元債券的價格則料將下跌,而美元資本的流向可能一如二○一三年夏天那樣逆轉。

隨著美元債券價值下跌,這些債券的發行者將被迫拿出更多本幣做擔保品。這會擠壓現金流,促使資本支出下跌。本幣貶值,將使這些公司承受更大的壓力。背負重債的非金融企業可能因此破產,危及包括銀行在內的本地債權人。

史上擴張性最強的貨幣政策,加上民間部門積極尋求投資收益,一定會造成某種經濟脆弱性。除此之外,我們還看到什麼政策啟示?啟示之一是,如果企業獲准在海外舉債,政府對資本流入的管制將幾無作用。另一啟示是,貨幣方面的調整,將暴露出幣別錯配的問題。雖然一如IMF指出,這種調整對管理我們這個波動的世界至關緊要。最重要的是高所得國家要恢復正常的貨幣環境,同時避免導致全球動盪,將是十分棘手的事。

聯準會QE收傘,新興市場資金大失血——新興經濟體資金流入概況

趨勢觀察2》

看中國經濟:失速將比預期猛烈

「長期而言,投資成長快於消費是沒道理的。那很可能是投資過度、產能過剩,且投資報酬正在下跌。」

新興經濟體面臨的挑戰,不僅是應付全球經濟尋求新平衡狀態的調整,還包括適應中國經濟可能出現的嚴重放緩。

新興經濟體在危機爆發後表現優異,原因之一是中國經濟表現優異。

二○○八年爆發的危機,讓淨出口不再是中國經濟重要需求來源,而中國政府馬上意識到此一變化。那麼,什麼取代了淨出口?

中國緩成長,打翻一船新興經濟體

中國政府的應急方案,是藉助信貸膨脹大量增加投資,使得投資毛額占 GDP的比率增至近五○%。與此同時,二○○七 至二○一二年間,民間消費占中國GDP的比率保持在三五%左右,以所有其他經濟體的標準衡量,這都是極低的水準。

好在投資大增,完全抵銷了淨出口萎縮對中國經濟的負面影響,尤其是在二○○九年。此後投資對經濟的貢獻降低了,而中國的經濟成長也放緩了。

這種高度仰賴投資,做為中國經濟需求來源的異常情況無法長久,原因有兩個。先講長期原因:生產的最終目的是消費,而投資不過是生產的一種中間形態。長期而言,投資成長快於消費是沒道理的。如果出現這種情況,那很可能是投資已變得過度,產能嚴重過剩,而且投資的經濟報酬正在下跌。

再講短期的原因。投資的規模本身取決於經濟成長率:經濟成長率越高,投資占GDP的比率通常也越高。隨著中國經濟成長放緩,一如所有人(包括政府)的預期,中國的投資需求很可能將急跌,而這將令中國經濟需求失去一股重要的支撐力量。

金融壓力很可能將導致中國經濟加速放緩。中國近年快速的信貸擴張,是受經濟持續高速成長產生豐厚盈利的預期驅動。如果經濟成長令人失望、資產價格下跌,許多新貸款可能將變成壞帳。雖然中國政府無疑有能力應付想像得到的損失,這種經驗將使它在未來對信貸擴張的態度變得謹慎得多。

簡而言之,中短期而言,中國頗有機會出現比預期猛烈的經濟放緩,而趨勢成長率隨後將顯著降低。

趨勢觀察3》

看德國後市:經濟出現超大外部失衡

「高儲蓄率,手段是抑制德國人的消費以補貼製造業,結果是常常打擊到世界其他各國的製造業者。」

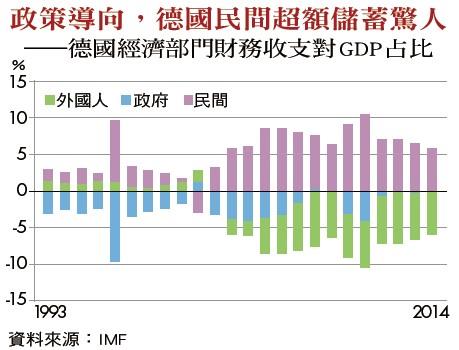

德國經濟出現顯著的外部失衡,也就是出現了巨大的經常帳盈餘。下圖簡單的呈現了這一點。

第一面,呈現在該國的總體經濟收支上:民間部門維持大幅的財務盈餘(民間儲蓄超過投資),由經常帳盈餘吸收過剩的民間儲蓄。這不是德國決策當局刻意造成的,但它發生了。

另一面,則是提升競爭 力,而這確實是決策當局曾想過的事:將薪資成長率壓制在微不足道的水準,確保實質薪資成長落後於生產力成長。假以時日,德國向來強大的出口導向製造業之競爭力將進一步增強。企業盈利和儲蓄對GDP的比率,也將因此上升。

北京大學的佩蒂斯教授對德國的政策是這麼說的:「德國的高儲蓄率,主要是政策的結果:這些政策旨在產生快速的就業成長,手段是抑制德國人的消費以補貼德國製造業,結果是常常打擊到歐洲和世界其他國家的製造業者。」這是以鄰為壑的政策,效應正是令德國的鄰國變窮。

現在該走的路,是大力刺激經濟

想像一下,我們有兩種政策可選:大力刺激經濟,以及執行緊縮政策。如果經濟體中有大量產能閒置,而我們選擇大力刺激經濟,結果將是經濟更強勁的復甦。

因此,如果我們犯了樂觀的錯誤,代價將是通膨超出預期,然後我們將修正政策。但如果我們犯了悲觀的錯誤,代價將是經濟規模永久萎縮。後者的代價比前者慘重。因此,我們應該冒的風險是大力刺激經濟,因為緊縮政策的代價比較大。而且,在經濟產出如 此大幅下跌後,經濟體中確實很可能有大量產能閒置。我們因此更有理由冒險執行擴張政策。

我們必須盡全力恢復經濟成長,從需求面和供給面雙管齊下。我們也應盡全力確保類似的危機不會重演,同時設法保存開放的世界經濟體和整合的金融體系的益處。這需要超出多數人認知的激進改革。我們不能只是從世界經濟的錯誤裡記取教訓,還必須據此有所作為。如果我們不這麼做,下一場大危機爆發時,我們開放的世 界經濟體可能將毀於大火。

_楊少強_政策導向,德國民間超額儲蓄驚人——德國經濟部門財務收支對GDP占比