2022年全球物價飆漲,俄烏戰爭演變成持久戰,進一步使全球通膨問題惡化;台股今年來已經跌逾1成,何時落底沒有人知道,市場開始恐慌,當前的局面是否會演變成新的金融危機?

美股收息專家黃世洽說:「市場沒有人說得準,掌握資產配置6大原則,維持投資紀律就能成為贏家!」

金融危機下的資產配置6原則

台股近期已有轉空的味道,黃世洽回憶,在過去擔任基金經理人和自身投資的經驗中,也歷經多次金融危機和突發利空事件導致金融市場大震盪,他表示,資產配置可以躲過「非系統性風險」,但遇到「系統性風險」也難倖免,不過只要掌握以下6大原則,就能用平常心面對危機。

資料來源:moneybar

1.分散風險:天有不測風雲,再怎麼看好的單一資產,投資比重都不能超過50%,降低單一風險。

2.人棄我取:借用股神巴菲特的話,就是「別人恐懼的時候,我要貪婪;別人貪婪的時候,我要恐懼」,避免追高殺低,逢低布局。

3.分批承接:將預備投資金額分成3~4等分,投資標的每下跌10%~15%,就投入1/3或1/4的金額進場承接。

4.長期投資:可能要1年甚至更久的投資時間才能有回報,要做好套牢的心理準備,同時維持投資紀律。

5.股債混搭:按比例配置股、債等負相關的投資工具,穩定整體投資組合績效。

6.多一桶金:現金是投資人必備的安全邊際,永遠要準備多一桶金,因應生活開支所需。

善用股債負相關,打造抗震利器

「股債混搭可以說是資產配置的核心精神,2種資產的負相關性可以為投資組合增添防禦力。」黃世洽說,有些人可能會用今年來股債市的表現(股市大跌、債市重挫)來質疑這個觀點。

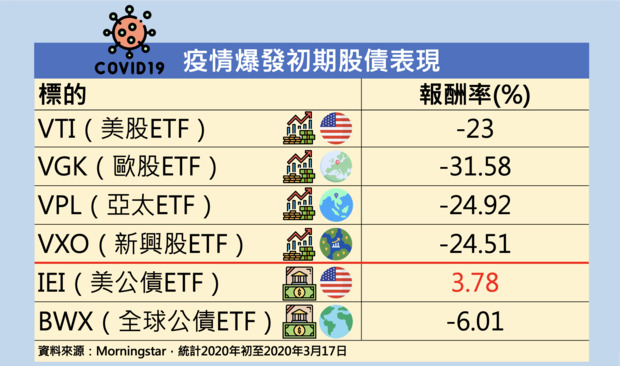

他解釋,會發生這種情形,是因為目前股債市的修正主要是反映Fed的升息。事實上,根據歷史經驗,當突發利空事件導致股市恐慌而嚴重下跌時,債劵價格往往呈現穩定或上漲的趨勢。以2020年全球新冠疫情大爆發初期的股票型、債券型ETF表現為例:

資料來源:moneybar

無論是美國、歐洲、亞太、新興市場股票型ETF,在這段期間內都下跌超過23%;反之,全球公債ETF僅下跌6%,相對抗震,美公債ETF甚至還呈現上漲。因此,當前市場不確定性升高,利用股債混搭可以降低投資組合的波動,若對資產配置比例毫無頭緒的投資人,黃世洽建議,積極一點的可以參考「60%股票+40%債券」,保守一點的人就「40%股票+40%債券+20%現金」。

危機入市,漂亮逆轉勝

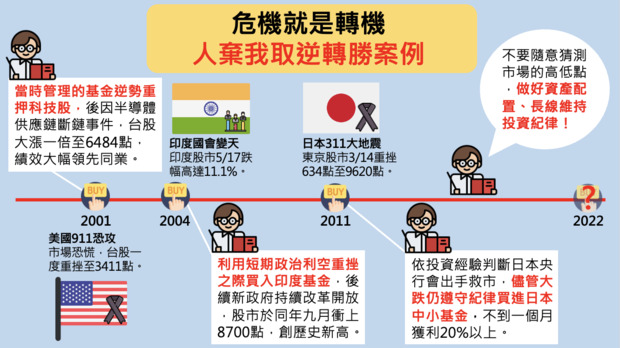

黃世洽分享了幾個自己管理共同基金和個人投資的實例,他鼓勵投資人,即便在市場動盪時,仍要保持投資紀律,「往往只要撐過最差的情況,很快就會出現反彈機會」,勇於投資才有可能成為贏家。

資料來源:moneybar

2001年,美國發生911恐怖攻擊後,市場陷入恐慌,台股一度重挫至3,411點,當時身為基金管理人的黃世洽認為基本面無虞,因此未降低基金持股,還逆勢重押科技股,後來因半導體供應鏈斷鏈事件,台股大漲近1倍、至6,484點,他管理的該檔基金績效遙遙領先同業。

至於黃世洽個人投資的案例,包括2004年印度國會大選由較「反商」的在野黨獲勝,5月17日印度股市大跌超過11%,他大膽選擇在這個因政治利空而股市重挫的時機布局印度基金,後來隨著新政府呼應民意、持續改革開放,9月印度股市創新高,他贖回基金時獲利不少。

另外,2011年日本因為311大地震引發福島核能危機,日股3月14日大跌634點、至9,620點,當天他依投資經驗判斷日本央行勢必會出手救市,提前布局日本中小基金,儘管進場隔天日股繼續大跌,他仍照計畫繼續布局,後來如他所料,日本央行果真出手,日股應聲強彈,不到1個月的時間,基金投資獲利超過20%。

黃世洽建議,遇到重大政經利空時,不要因爲恐懼股市下跌而賣出持股,反而應該危機入市;投資工具方面,則可以選擇利用基金間接投資市場,較能以理性客觀的平常心來投資,反倒容易獲利。

本文獲「moneybar」授權轉載,原文:金融危機來了該怎麼辦?掌握資產配置6大原則,將危機變轉機

延伸閱讀

3大風險攪亂投資市場,被套牢怎麼辦?千萬別猜股市,做好這件事,遇到股災也不怕

股債市風險增大,資金轉往房地產好嗎?理財教母林奇芬:看法保守,這3類資產較安全

掌握大變局年投資關鍵

作者簡介_moneybar

moneybar是財經商業社群網站,幫助你實現財富自由,快樂退休。我們打造「個人化」財商FQ知識,提供:國際金融資訊、台股及ETF投資趨勢、高手實戰經驗。追蹤我們,提升你的 「資」識力,成為投資高手!