原文:挑選高殖利率股的撇步報你知

資料來源:CMoney 整理:日盛投顧

元大高股息近10年還原股價走勢圖

2008年金融海嘯過後,2009年的台股一路走多頭至今也有10個年頭了,如果在2009年能參與高股息殖利率股的投資,如以當時投資元大高股息(0056)22元,經過幾年下來的成本已降至8元附近,獲利早已超過2倍,績效相當卓著。

除了參與高股息ETF之外,直接挑選高殖利率的個股也是很普遍的投資方式。但一般投資人可能只知道隨著報章媒體挑選高殖利率,若不具備基本的選股常識,還是可能賺了股息賠了價差。

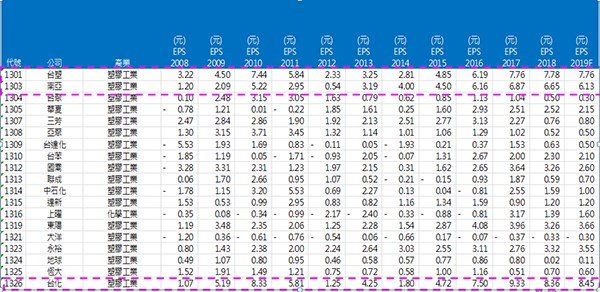

首先,現金股息高當然好,但獲利的穩定性也很重要,景氣循環股的獲利相對比較不穩定,不適合長期投資,以塑化股為例,台塑3寶的獲利穩定性相對較佳。

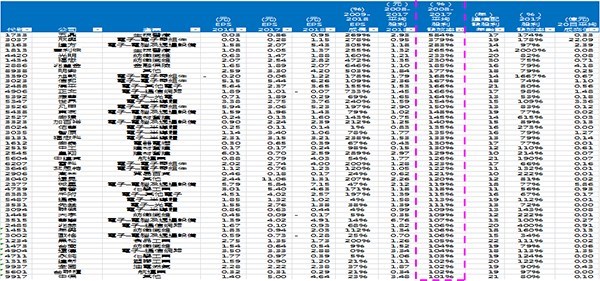

資料來源:CMoney 整理:日盛投顧

塑化股近10年EPS

如去年獲利大幅成長的被動元件產業為例,獲利都是過去幾年獲利平均的好幾倍,但這種屬於景氣循環的產業,一但產品報價下滑,獲利回到正常的水準,也許你賺到公司去年大賺所發放的高股息,但可能相對賠了價差,這樣反而得不償失。

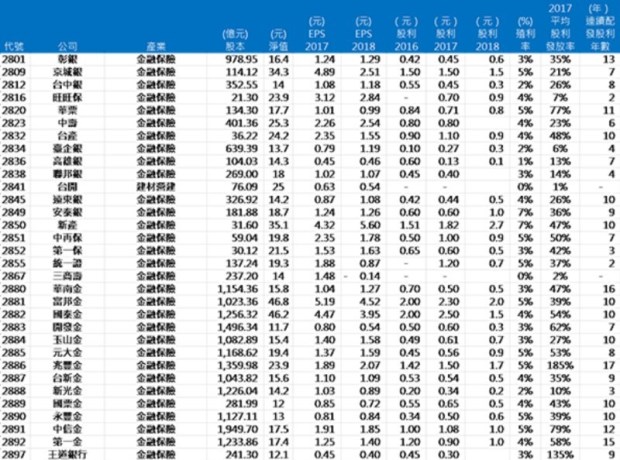

另外,由於立委點出壽險業有資本適足率作弊、淨值資產比太低、獨步全球的會計帳列、2018年有龐大的未實現損失、2025年接軌IFRS17保險合約會計準則等5大問題,金管會主委將會提出全盤強化保險業監理方案,預料壽險業2019年的現金增資壓力將大增,配息可能不若往年。

資料來源:CMoney 整理:日盛投顧

金融股近10年平均現金股息發放率

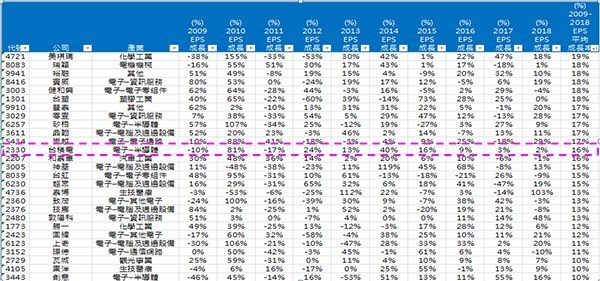

高殖利率的基礎在高股息,高股息的基礎又在獲利的穩定性,長期獲利穩健且成長性佳的公司較適合長期參與除權息,台積電就是過去10年績優股的代表公司。

資料來源:CMoney 整理:日盛投顧

近10年獲利成長性較平穩的公司

資料來源:CMoney 整理:日盛投顧

台積電近10年還原股價走勢圖

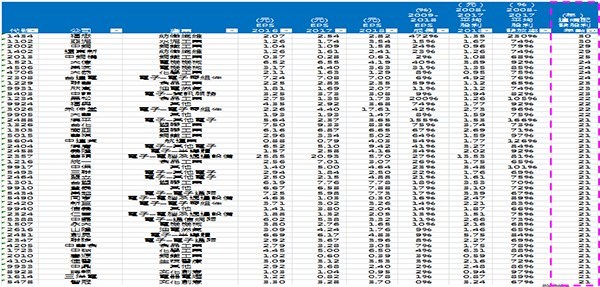

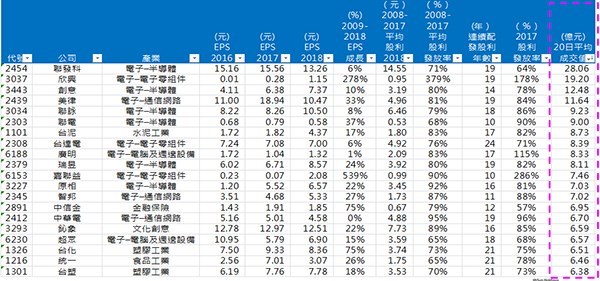

一個景氣循環約7到10年,所以能夠連續配發股息且達20年以上的公司代表抗景氣衰退的能力相對較強,甚至能夠熬過2個景氣循環,台股中近年能連續配發股息達20年以上的公司列表如下:

資料來源:CMoney 整理:日盛投顧

連續配發股息且達20年以上的公司

一般投資人都誤認為獲利好的公司配息一定很高,殊不知很多公司縱使獲利很好,但實際的股息發放率並不高,股東長期投資的股息收益率與公司的獲利有頗大的落差,所以若能挑選平均股息發放率7成以上的公司較有保障。

資料來源:CMoney 整理:日盛投顧

過去10年平均股息發放率較高的公司

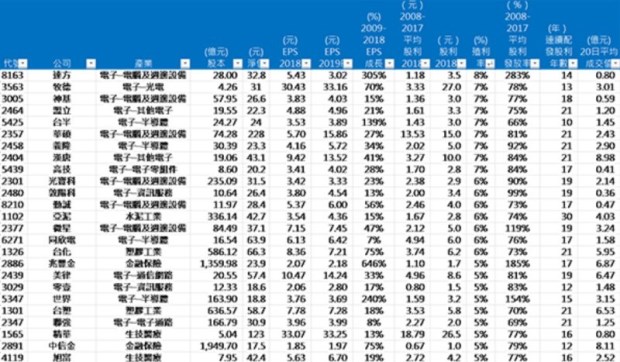

很多高殖利率的公司成交量過低,法人或大戶不易買進,流通性也不佳,所以成交量也是買進高殖利率股的考量之一,過去20日的成交量可以列為篩選的標準之一。

資料來源:CMoney 整理:日盛投顧

過去20日的成交值是高殖利率篩選的標準之一

最後,綜合考量產業特性、獲利穩定性、股息配發率、連續配發股息年數與平均成交值後,篩選出2019年的高殖利率股如下表供投資人參考:

資料來源:CMoney 整理:日盛投顧

2019年高殖利率股,資料統計至2019.05.31

本文獲「Sunny愛Money」授權轉載,原文:挑選高殖利率股的撇步報你知

作者簡介_Sunny愛Money

Sunny愛Money是新手及小資族的最佳理財夥伴,教你用 ETF輕鬆致富。 我們規劃了最完整的ETF報價資訊,邀請理財專家教導新手正確理財觀念,提供獨家多元試算表格。 每天跟著Sunny愛Money成長一點,不小心就完成了「不知不覺存錢」的目標!