把你人生一切的不順遂怪罪給總統,你的人生會變得反璞天真;把國家一切經濟上的不利現況,全部牽就給央行,那你的四肢就會變得發達。

台灣一直有很多人,把經濟現狀全部歸罪於央行操控貨幣:

因為匯率超貶,所以央行外匯存底過高,外匯存底過高使得內部貨幣浮濫;

新台幣利率過低讓央行得以年年獲利繳庫;

長期寬鬆,導致房地產飆漲、少子化、產業落後與低薪...

這些論述,我個人診斷為「貨幣寬鬆不適應症」,是一種「財經理盲」的症狀,我覺得很難根治,因為它一開始就先畫靶、再射箭,先入為主的假設央行是經濟罪人。

當然,把所有經濟病灶都賴給央行,人生就會很簡單,也是種小確幸。

迷思破除一:新台幣兌美元沒有超貶

我有一個不熟識的臉友,他是做買賣生意的,不管股市有沒有上萬點,失業率有沒有下降,通膨有沒有加速,一天到晚在抱怨不景氣。直到去年某一天,他突然抱怨繳稅繳太多,負擔很重。

我心想,要是生意不好,怎麼可能要奉納給國稅局更多的稅呢?

就算新台幣已經升破30元,你走在路上隨便問一個路人,他們都覺得台幣匯率過低。就像記者隨便訪問小吃店店家,每個街頭攤販都說經濟不景氣一樣。

從我進交易室之後,至少是從2008年開始,我每年、每個月、每個星期都會注意亞元走勢,包含我2013年在《理財周刊》的財經專欄(圖一),2016年的部落格文章(圖二),都一直提起,新台幣已經是錨定亞元作為中短期目標,甚至新台幣經常升值幅度還高於亞元。

就算是2018年的現在,新台幣與亞元的趨勢與關係依然有效,這也意味著說,新台幣早就不是單純對美元反向貶值的波動。當周邊區域貨幣都兌美元升值的時候,新台幣會跟著升值,反之亦然。

圖一、2007至2013年間新台幣(綠)與亞元(黃)走勢。(資料來源:Bloomberg)

圖二、2012年至2016年新台幣(藍)與亞元(黃)走勢。(資料來源:Bloomberg)

光憑新台幣沒超貶這一點,你就很難說新台幣是兌美元超貶的貨幣,甚至下結論說貶值導致低薪、少子化。雖然新台幣並非單純的錨定亞元,但趨勢與方向,一直都是依附亞元作為主要的參考。

新台幣為什麼要追隨亞元呢?事實上,這是仿效歐元區的貨幣聯盟的經驗,亞洲多數國家都是外銷導向國家,而周邊國家互相貿易,與經濟循環關聯度高,這時候依附亞元有幾個好處,可以穩定匯率波動,再來是可以促進國際貿易,降低貿易時產生的匯率波動風險,還可以降低與鄰國貨幣對抗的尖銳關係。

事實上,台灣央行已經與周邊許多央行有相關金融協議,如果台灣遭遇金融風暴,或是外匯存底流失的風險時,透過「換匯備忘錄」,可以從其他國家央行獲得國際美元作為支應。

換句話說,從2008年迄今,新台幣以亞元作為價格指引已經超過10年了;那些人對於匯率與央行的誤解與指責,也超過10年了!近2年新台幣甚至比亞元指數還更強勢(圖三)。

圖三、近5年來新台幣(藍)與亞元(黃)走勢圖。(資料來源:Bloomberg)

我要提出的問題是,如果新台幣兌美元沒有超貶,央行透過匯率保護外銷產業的說法,是否真的成立?對於新台幣超貶這樣的成見,簡化思考其實也很幸福,因為他的人生已經有了結論,不需要再有任何質疑討論與思考的空間。

迷思破除二:貿易順差未必要升值

既然寫到這,我就繼續假設新台幣真的貶值好了。

那位解除我臉書好友的朋友說「不必討論」的理由,是台灣長期貿易盈餘。我也只能笑笑,貿易盈餘又不代表匯率該怎麼走,我當過外匯交易員,貿易盈餘在短期會對匯率有氣勢上的影響,但不是決定匯率長期趨勢的主要原因。

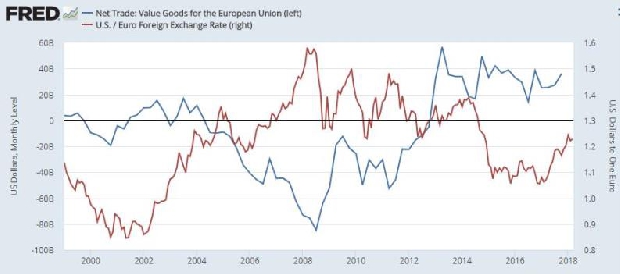

這在許多國家都能見到,我隨便都能找到貿易盈餘跟匯率「負相關」的主要工業國家。拿1999年到2017年底的歐元區淨出口來看,歐元區經常貿易逆差升值,貿易順差反而貶值。說貿易順差就要升值,不但沒有理論基礎,在實務上看起來也很薄弱。

圖四、歐元區1999年~2017年淨出口與歐元兌美元關係圖(資料來源:FRED)

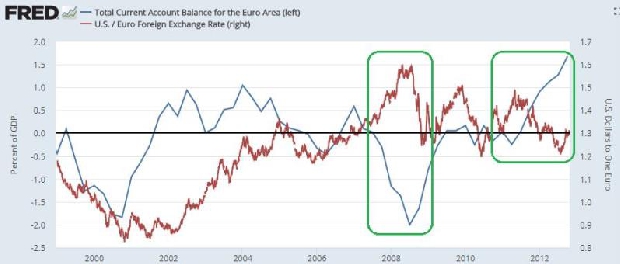

好吧,真的唸過經濟學課本的人會說,其實要看經常帳佔GDP比率才對,經常帳對GDP占比出現順差就需要升值。同樣的,我們再拿歐元區1999到2013年的資料來看,2008到2009年,經常帳逆差反而歐元強勢,2011到2013年經常帳順差歐元反而貶值。

(編按:一國經常帳的餘額若是正數,表示這一國的「淨國外財富」或「淨國外投資」增加;如果是負數,表示這一國的淨國外財富或投資減少。)

圖五、歐元區1999年~2013年匯率與經常帳佔GDP關係圖。(資料來源:FRED)

實務上,淨出口或是經常帳變動,並非匯率趨勢的絕對因素,國際上反例還真的俯拾即是。所以拿經常帳來當作匯率指引,並不見得是好方法。外匯市場本生就是高度不確定性的商品,行情經常是會偏離理論的,你要是央行,又面對一個流動性差沒有外部需求的貨幣時,你如何判斷是該隨市場走,還是跟經濟指標走?當新台幣偏離經濟指標的時候,你要干預它還是不干預它?你又怎麼可能用單一的經濟指標來認定匯率該升值還是該貶值呢?要是匯率升貶的預期有這麼簡單,那電腦下單就會賺錢,銀行還請一堆交易員幹嘛呢?

再回到前段,既然新台幣透過亞元當作價格指引,也沒有超貶的現象,甚至某些時期還比亞元強勢,為什麼這麼多人還認為,新台幣沒有因為經常帳順差而升值呢?

迷思破除三:台灣外匯存底 並不浮濫

很多人有都共通誤解,央行在外匯市場壓低匯率,會增加外匯存底,對內必然增加貨幣基數,導致貨幣擴張。

事實上,央行可以執行沖銷性的貨幣干預,而不影響貨幣基數。也就是說,中央銀行在累積外匯存底過程,不見得真的對內部產生對等的貨幣寬鬆。當然,短期來說會付出的代價就是外匯干預的效益抵減,但只要央行的匯率總目標,接近亞元的波動,這樣就算是達到穩定匯率的成果。

好了,那台灣為什麼這麼多外匯存底呢?因為台灣有敵人啊!突然宣布戰艦封鎖海峽,然後飛機整天繞台,再來天天射飛彈,然後佔領金門...你想外資會怎樣?當然是拼命逃啊,這時候外資會急著匯出,央行為了應付新台幣短期過大的巨額賣壓,這時候就可以拿外匯存底來穩定貨幣,穩定金融市場。

我們再來看看根據央行的公布的數字。台灣2018年1月的外匯存底高達4557.2億美元,但台灣2018年1月底,外資累計淨匯入為2132.47億美元;也就是說外匯存底有47%的部分要做為支應,但實際上數字不僅於此,外資來台灣炒房炒股做生意,在台灣是有獲利的。我舉個很老的例子,飛利浦早年投資台積電,本金只有新台幣20億,後來飆漲到6000億新台幣,那2132.47億的外資本金,現在資產到底膨脹到什麼程度,是很難推估的。只要資產膨脹個3、4成,要是全部匯出,新台幣就會遭遇典型的外匯存底枯竭的國際收支危機。

如果央行傻傻的壓低外匯存底,新外資看了數據,想到以後要抽銀根都抽不出來了,其他新外資敢進來台灣嗎?

所以央行累積外匯存底並非無異議的累績,或是為了壓低匯率才出現的累積,目前的外匯存底可能還算是合理的規模。提出批評的人是不是過於武斷?

迷思破除四:央行繳庫規模並非利率觀察值

懷疑在思想上是一種工具,但全盤否認就只是個陰謀論者,也算不上獨立思考。

很多人會說,台灣利率太低,所以央行才能每年產生巨額繳庫。前面提到,台灣為了戰爭與可能的金融支應,累積了龐大的外匯存底。在匯率與利率「雙降」的過程中,的確是讓央行容易搭上順風車,但它並不足以成為利率是否合適的觀察指標。也沒有任何一本教科書曾經指出,我們可以從央行繳庫規模,來衡量總體經濟利率是否適切的理論基礎。

從央行巨額繳庫,推論利率過低,是一種偏門。低利率與低匯率的確可以提高央行績效,但貢獻數是多少?你我沒有央行部位,外人也無法精算。回到總體經濟學理論本身,觀察一個國家利率的水準是否適切,是從通膨率、自然失業率與經濟成長率的產出缺口來觀察,如果利率過低或是過高,我們都可以從這三方面看出可以互相作證的經濟跡象,而不是從央行是否繳庫來判斷。

央行是利率與匯率主管機關,這讓它在追求資產報酬的時候,看起來像是一種作弊。但央行管理外匯存底的邏輯,跟你我擁有部位的時候一樣,就良善管理人的角度,它本來就應該要追求收益,要嘛是找收益率比台灣高的國債,要嘛就去找流動性高但預期匯率會升值的國債,甚至有些國家央行可以購買風險更高的資產,因此央行可以在管理部位當中得到操作與營運利益。

例如美國聯準會在金融風暴時期收購的不良債務,等到經濟恢復運作後,幾年下來貢獻超過2000億美元的利益給美國財政部。日本央行持有的債券與ETF或是瑞士央行等等,產生的利益也是繳回國家。你不可能因為央行海外資產產生獲利,就指控央行壓低利率。

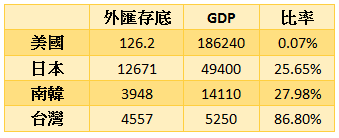

我記得曾有雜誌記者提出,日本、韓國、美國都沒有像台灣有這麼大的繳庫,台灣繳庫比率特別高。這是雞生蛋、蛋生雞的問題,繳庫金額跟央行的操作績效與資本規模兩者有關。台灣由於地緣政治,有人整天拿飛彈瞄準你,所以有比較高的外匯存底,整體產生了2%收益率,就接近新台幣2000億,占了國家歲入10%以上。巨額繳庫的主因不是由於台灣利率過低,而是本金較大的緣故。我製作一份表格,你可以看看台灣與其他國家外匯存底與GDP的比率差異。

表、台灣與其他國家外匯存底佔GDP比率。(單位:億美元)

如果央行真的要搞操控利率與匯率來繳庫,其實很簡單,就將美國政府公債部位拉高到90%以上,然後透過理監事利率決策壓低台灣債券低於美國公債1.5%以上,同時干預外匯市場,不需要像現在花上百來人以上的交易台管理,請我一個人來管理,也可以創造出穩定的巨額繳庫。

但如果央行真的把操作利益當成目的,刻意壓低利率與匯率,央行會失去原本穩定本國總體經濟的終極目標:降低失業率促進經濟成長以及穩定物價。如果利率過低,長期產生低於自然失業率的過熱經濟以及過高的通膨率, 還會提高國際炒家來台炒匯的風險,那樣會打亂自己更重要的工作。

有很多人笑,央行每年預算案都提出高額繳庫,所以央行會蓄意壓低利率與匯率從而達到預算目標。問題是,這是「國家預算法」的規定啊,各級地方政府每年也要把歲入、歲出預算先提出來啊,你總不會認為國稅局每年提出高額的歲入,還要刻意巧立名目耍小手段只為了達成歲入目標吧?

這就是我一開頭說的陰謀論者,那種偏門的論述,在我來看,是一種因果顛倒的邏輯推理。氣象預報說要下雨,路上行人紛紛帶雨傘出門,然後真的看到下雨了,就推論說因為路上出現過多的雨傘因此造成下雨。

用央行繳庫來證明央行壓低利率,這套理論它聽起來很漂亮,但不符合原理,如果如此合情合理,那應該發表成國際期刊才對,否則不是可惜了這套論點嗎?

至於利率水準怎麼觀察,請看我前一篇專欄文章「房價漲、貧富差距大都是央行低利率害的?」,已經對利率部分提出解釋與我的看法。

迷思破除五:每日尾盤作價是機制訂價並非匯率操控

有很多人說,你不知道啦,那個央行每次尾盤神龍擺尾,就是央行操控匯率的證據。這當然是不實的指控,就像我一開始提到的,央行在中期短期是以亞元為價格指引。新台幣其實是一個流動性不佳的貨幣,除了本國人與貿易商使用需求,剩下來就是外資匯入炒作的需求;而貿易需求與投機需求的失衡,如果沒有流動性維持者,就會讓新台幣走向極端的價格,極端的走勢又會再吸引更多投機需求,讓價格更偏離合理面。這時候,過當的投機會傷害原本只是需要貿易與本國人對於貨幣的使用。

央行為了提高新台幣流動性,會成為造市者,這在國外許多投資銀行或是交易室都是很正常的一份工作,或是在台灣許多券商要自己造市來維持自家發行權證運作一樣。如果出現極端走勢,而且造市者又放棄價格搓合,這時候市場就會失控。

今年2月6日就發生了一件我要說的事情,美股兩日崩盤,期貨與選擇權因為不良的交易機制、客戶槓桿過高加上某些券商放棄選擇權造市等等不利因素之下,全台灣18家期貨商產生了14.44億元的違約金額。

我的意思是,新台幣那個尾盤作價,本來就是搓合市場全部的尾盤掛單,加上考慮國際市場與亞元波動的結果,有時候央行會介入,有時候根本不會。尾盤的價格跳動,根本不是央行干預的證據。

而且,事實上,全世界多數央行都會進行匯率干預,不論是聯準會、日本銀行、歐洲央行、瑞士央行等等,都會在他們認定匯率異常波動時,直接在市場進行干預。

而且就算干預了,又怎樣?老話一句,新台幣還是跟著亞元走,並沒有新台幣對美元貶值特別多的事實存在啊!

匯率操縱國的指控

前幾年,美國匯率操控的名單上赫然出現台灣,很多人就認為台灣操控匯率是國際認證的。事實上,美國的指控政治性遠大於經濟性,這種還沒有學術定論的事情,是用來與貿易對手進行談判的籌碼。這裡採用的主要依據,就是經常帳佔GDP比率,台灣外銷導向,雖然出口下降,但進口同時下降,這使得經常帳本身沒有縮減太多;但是GDP大幅萎縮,使得用經常帳佔GDP來衡量台灣匯率時出現了數學公式上的偏差。

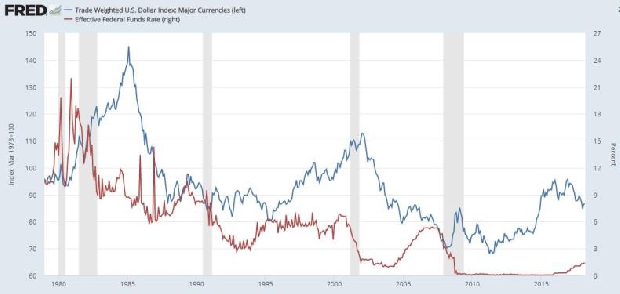

再來,我認為美國本身也是匯率操控國,你可以看看美元指數與聯準會利率的關係。利率是聯準會決定的,決定以後,匯率就跟著漲跌,技術上來說也是一種匯率操控。

圖六、美國聯邦目標利率與美元指數關係圖。(資料來源:FRED)

再看看美國經常帳佔GDP、與美元指數的關係,你會發現,美元指數跟利率比較有關,看下圖綠色部分,反而跟經常帳佔GDP走勢相反。

圖七、美國經常帳佔GDP與美元指數關係圖。(資料來源:FRED)

美國自己就是匯率操縱國了,只是其他國家不敢明講而已。

匯率貶值並非低薪、高房價、少子化與產業不升級的主因

前面從與亞元比較的客觀事實,以及民間幾個主要推論的破口,跟讀者們分析了那些對於新台幣過度貶值的誤解。現在回到台灣經濟現況。

勞工薪資取決於國民所得成長率、勞動生產力、產業附加價值以及一個國家財富分配的機制等項目。法國經濟學家皮凱提(Thomas Piketty)來台時,他對於台灣薪資停滯,說了一句耐人尋味的話:「不知道台灣這些年來的GDP成長都跑去什麼地方了。」GDP就是國民所得,國民所得每年都成長,但是勞工薪資長期不成長,那跟分配的有很大的關聯。他沒有明講台灣有世代階級與勞資階級的所得分配不公的問題,但是聰明的人就聽得懂他的暗示。明明剝削你的是財團與資方,你跑去跟央行算這筆帳,勞工一輩子都加不了薪的。

高房價,我認為跟不安全的國產車很像,市場高度不透明性,買賣過程資訊不對稱,仲介機制變相鼓勵價格哄抬,政府放任業者炒作,消費者知識不足,利率寬鬆等不利因素,導致台灣房地產持續上漲。除了央行,缺乏法規規範,行政機關又默許炒作,如果要把高房價全賴給央行,並不正確。

再來是少子化,我認為與低薪跟高工時有很大的關係。這部分可以看我這篇「勞基法,越改越過勞」裡面有詳細論述。

至於產業不升級,事實上我個人認為這跟中國崛起,與台灣跟中國產業重疊性太高有關。央行追隨亞元,實際上並沒有匯率保護,產業不升級,真的就只是老闆跟員工的事情了,這點還要算在央行頭上,會不會太超過?

不要再一直當著有眼睛卻不思考的愚民了。在這世界上,透過利率決策會議調降利率,進而壓低本國匯率的,聯準會堪稱始作俑者,美元指數也是長期貶值啊,人家美國怎麼沒有高房價、少子化跟低薪資的綜合問題呢?很顯然,經濟問題不只是中央銀行跟匯率這麼簡單的單一因素而已。

我不是替央行護盤,而是要「檢討那些檢討央行的論點」。幾個抨擊央行的大假設,有許多值得非議且不合事實的地方。

結論

我不是先知,不可能拿出一套理論,斬釘截鐵地告訴你,我知道台灣該怎麼做。老話常談,我覺得國家要落實創新教育、提高勞動權益、健全房地產市場機制、吸引外籍人才等,才是翻轉之道。

身為三寶爸爸,我一直覺得台灣現在創新力與科技力不足,在於我們六年級這一輩太沒有創造力的緣故,我們過去的訓練都是在追求標準答案,不反向思考,人云亦云,這或許是聯招制度的遺毒。接下來,培養更有競爭力的下一代,開創能夠產學結合的教育培訓體系,應該是一條長期都能走得通的方向。

太多的問題其實卡在行政院與立法院,讓央行承擔所有的責任,無法釐清是非,只會拖延與阻礙社會的進步。並不是說台灣當前的經濟與社會問題,央行毫無責任,面對房地產市場缺陷、社會財富分配不均、勞動條件弱勢、政府在總體經濟內長期的價格管制等等,央行更應該要積極的在立法院質詢中,對社會提出央行看法與見解,對社會提出公允的說明。央行不是政府的央行,央行是人民的央行,身為一個國家第一線的經濟機構,央行其實責無旁貸。

最後,給央行一些的建議,我認為央行應該明示,亞元趨勢是央行匯率管理當中的參考項目之一。再來,利率決策應該要更加透明,並增強對公眾說明管道,增加匯率波動區間,增進利率決策靈活性。像美國聯準會主席副主席,在針對美國貿易逆差、財富分配、國家債務等重大問題,會需要提出他們的看法與態度,這部分我認為央行做得太少。聯準會都開了臉書粉絲頁了,他們的說明會上網公開,並且錄製對談影片,提高聯準會訊息傳遞的效率。

這是我身為一位微小的國民對台灣中央銀行的期許。

作者簡介_黃紹博

網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。