台灣從2002年到2012年房地產總計漲了10年之久,直到2012年房價才開始平穩緩緩下跌,不過至今還是讓國人無感,為何會無感呢?

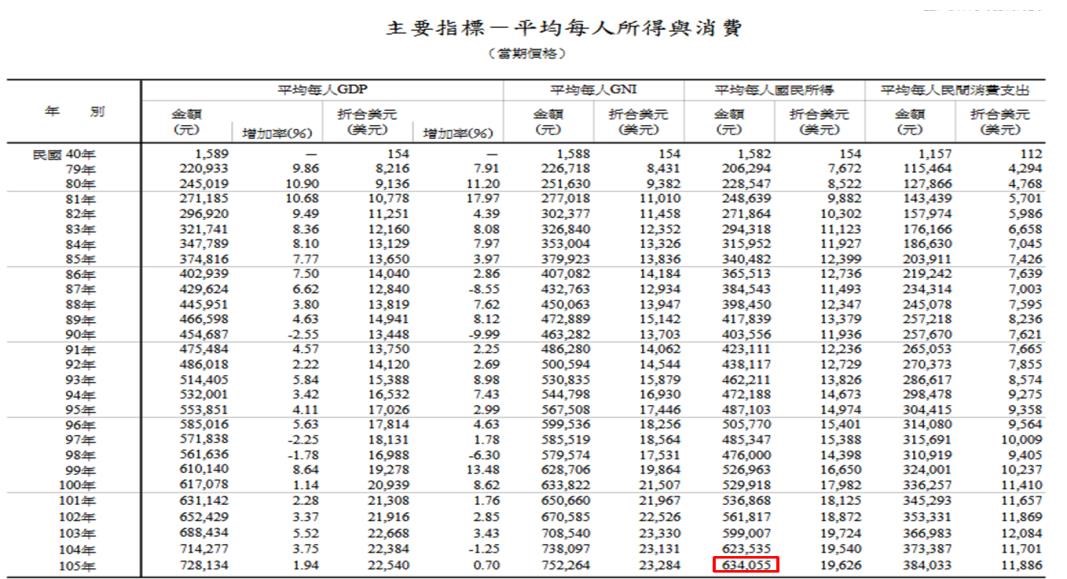

主要是薪資所得與房價差距過大,讓我們來看一下國人年平均所得,下表為內政部主計處公布國人106年平均所得約為63萬。

圖片來源:內政部主計處

國人平均所得約63萬,假設一間1000萬元的房子至少要15年不吃不喝才買得起,那用政府青年首購方案貸款來購買,情況會如何呢?以台灣銀行青年購屋方案,範例如下:

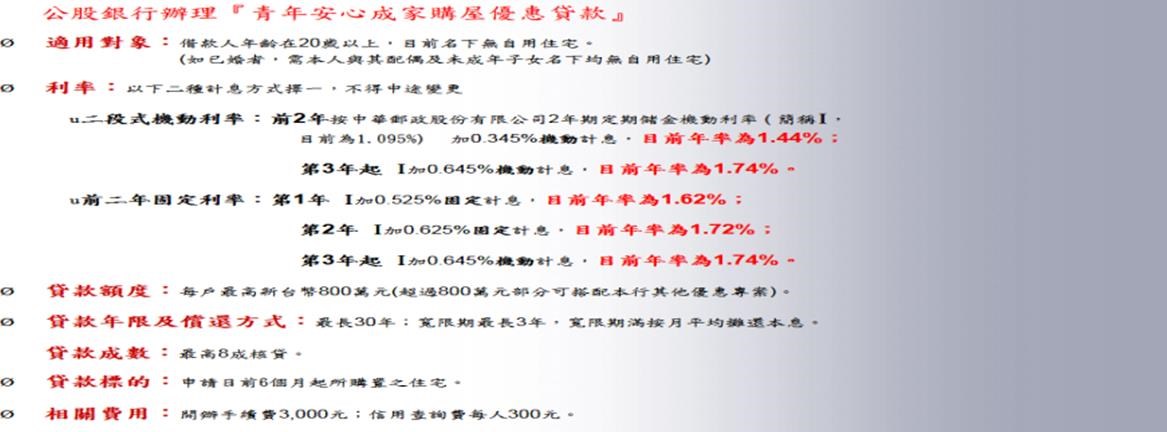

圖片來源:台灣銀行

【假設貸款800萬,30年的二段式機動利率】

每個月要付2.8萬多元的房貸,但前提是自備款也要有200萬,如此才能購買一間1000萬元的房子,而且要背30年,壓力可想而知。

【假設貸款800萬,30年的前兩年固定利率】

另一貸款方式也是要月繳2.8萬多,其實差異不大。現今房價高漲,薪資凍漲的年代,何時才能買到夢寐以求的房子,我想大多數人都感同身受。

在考慮買房前,先來知道一下日本的房市歷史。日本房市自1990年以來就呈現低迷走勢,老年人口多是主要原因之一,而台灣也開始步入高齡化社會,台灣房市未來是否也會日本化?

在1990年以前,很多日本人也像我們台灣人一樣,認為買房子就是會賺錢,買了放著隔沒多久就可以賺個好幾倍,當時國際熱錢瘋狂湧入,全國上下一片榮景。

直到1990年,這個大泡泡終於被戳破了,房產價格持續下跌20年,共跌了7成之多,也就是原價1000萬只剩下300萬,這是何其嚇人,這時日本人才終於了解到,原來房子不是永遠都會漲。

日本當時房市崩跌,大致上是因為老齡化嚴重,人口撫養比大幅上升,經濟轉折點以及國內緊縮的貨幣政策,造成了失落的20年。

現今台灣也朝向老年化的社會發展,到了2026年人口紅利(依國家發展委員會定義,係指國內勞動年齡人口達總人口66.7%以上、扶養比在50%以下的狀態)也即將結束。

台灣房市景氣循環

台灣房地產從1968年到現今共有五次漲跌循環:

第一次循環:1968年~1975年(1968年開始漲 6年, 1974年高點後急跌1年)

1973年中東戰爭,因為石油禁運而引起油價上揚,爆發第一次石油危機,房價物價一起飆漲,而戰爭結束後房價也快速下跌。

第二次循環:1975年~1982年(1975年底開始漲5年,1981年高點後跌1年)

1975年11月政府宣布解除禁建令,房市又從低點緩漲,直到1980年再度爆發中東危機,油價也因禁運而高漲,跟第一次石油危機一樣,房價也急速上漲,但戰爭結束後,房價也是又快速下跌。

第三次循環:1982年~1990年(1982年開始漲7年, 1989年高點反轉1年)

1982年~1988年出口繁榮,經濟成長,國民所得增加,其中1987年,政府實施「公共建設保留地徵收」政策,因此造成大量貨幣供給額,房地產又再度飆漲。直到1989年8月26日,因國人無力負擔房價,爆發大規模「無殼蝸牛運動」,房價出現大暴跌。

第四次循環:1991年~2001年(此階段房市盤整10年)

1991年開始經濟成長緩慢,1996年李登輝總統的「兩國論」引發中國對台發射飛彈事件,造成民眾恐慌,1997年又爆發亞太金融風暴,造成房產持續盤整。

第五次循環:2002年~至今(2002開始漲12年,2014年緩跌至今)

2003年SARS風暴,房價下跌力道很大,但反應半年落底後就一路的大漲。一直到2008年全球金融風暴,房價又開始下跌,但也是反應半年就又回升,一直到 2014年才趨緩。

但如果把第四次的盤整段,當成第三次循環中的下跌段,那麼第三次循環就等於上漲7年、下跌11年。(所以一個完整的循環約18年左右)

再從2003年開始上漲至2014年的11年後開始的下跌段,包括下跌到盤整的時間就可能會長達 8~10年的時間,我認為下一次的低點可能會落在2021年左右!(因為房地產具備景氣循環的特性喔~)

老年化後房市趨勢

上圖為內政部統計,預估台灣人口變化的程度,再9年後也就是2026年,人口紅利結束,台灣即將邁入老年化,少子化社會,對以內需為主的房地產,一定會造成衝擊。

而有些觀念未來可能不適用,例如:養兒防老。不如趁能力還行時,購置保值性的房地產,來當作老時的經濟依靠。

而且往後房市主流產品可能變成10幾坪小坪數,一兩房的產品為主。

政府法令

以上大致介紹了台灣過去房市歷史,以及未來人口情況。而政策的部分,政府目前對於房地產是推行房地合一稅,可由下圖來了解。

房地合一稅是依所得課徵!假設以1000萬元出售持有不滿1年的房屋,獲利200萬元,奢侈稅的稅率15%,依交易金額要課150萬元。

若以房地合一稅版本只課獲利200萬元的45%,只課90萬元,會比奢侈稅輕。

買房前的準備

投資不求快,但要求穩,所以在買房前準備的功課可不能少,不然常常到現場才發現根本不符合自己需求,課前準備可以以下列方式去執行:

1、仔細考量購買成本(包含整修及家具),並以不超出預算為主

想知道附近房市成交價位的區間,可以上內政部不動產資訊平台查詢,例如:高雄市左營區,店面,設定從103年1月~106年10月,屋齡0~40年,畫面如下所示。

2、比對附近區域的租屋行情

想知道附近租金大致價位的區間,也是上內政部不動產資訊平台查詢,例如:高雄市左營區,店面,租金設定從103年1月~106年10月,屋齡0~40年,畫面如下所示。

3、正確的估價方式

(1) 比較法:以比較標的價格為基礎,經比較、分析及調整等,以推算勘估標的價格之方法。

從附近區域比價,假設得知甲區新成屋的行情區間,得知當地預售屋每坪20萬元,近期也有新成屋拍價為17萬元。

新成屋價格 =(20萬元+17萬元)/2 = 18.5萬元

但此算法為粗估值,應再多多比較物件,才較準確。

(2) 由租金反推:

假設月租金4萬的住宅,投資報酬率抓5%,房價估約為「4X12/0.05=960萬」

(3) 預售屋價格反推法

預售屋價格x1.1~1.2=新成屋價格

預售屋價格x(1-房屋使用年限/房屋耐用年限)=中古屋價格

通常預設房屋的耐用年限為50年。

1、尋找有區域發展性好的物件。

2、盡量提高貸款成數、且降低貸款利率。

3、如果租金大於每月攤提的貸款金額,則現金流為正數,此物件就可投資。

4、每月收淨租金,如此物件房價上漲,則可以賣出賺取價差。

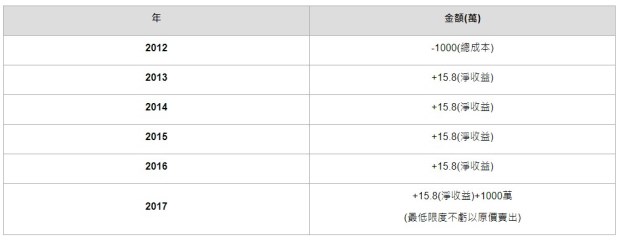

房地產獲利主要為租金收入以及出售賺價差,但穩定現金流正數是最必要性,因此可以自己製作一張簡易的現金流量表,以下舉例說明:

假設2012年購買一間1000萬店面,以青年貸款向銀行借貸800萬,償還時間30年,每個月償還貸款2.85萬,租金每年50萬,扣除支出所得淨收益為15.8萬,5年後原價賣出,共可獲利79萬。

整理:艾蜜莉

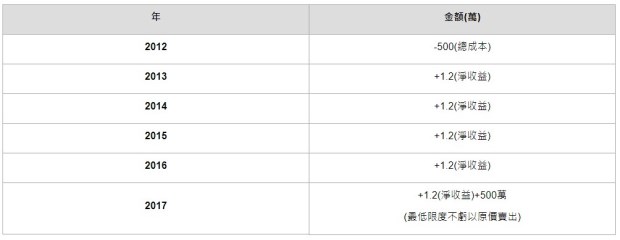

因此製作一張簡易的現金流表格可以讓自己快速分析。假設2012年購買一間500萬大樓住宅,以青年貸款向銀行借貸400萬,償還時間30年,每個月償還貸款1.4萬,租金每年18萬,扣除支出所得淨收益為1.2萬,5年後原價賣出,共可獲利6萬,以上是單純以一間大樓住宅,出租一名房客所做計算。

整理:艾蜜莉

結論

房屋的價值主要是由建物價值與土地價值所構成的,地段好的店面除了可以獲取租金之外,其建物價值與土地價值都是比較不易下跌,但缺點就是購置成本高,當然投資房地產不只是成本因素,還有其他的風險因素如:資金週轉不靈、利率風險、法令的轉變、天災人禍(地震…等)、房客管理風險。

要投資房地產前這些風險因素也要考慮進去,如果萬一發生這些風險時,自己沒辦法解決,那就不適合現在貿然進場,等到有一天有能力處理這些事的時候再進行。

本文獲艾蜜莉授權轉載,原文:5次房地產景氣循環,能看出:「台灣房價從2014年緩跌至今,下次房市的低點,就落在2021年!」