由於風險資產反彈,上週美元承壓。但投資銀行高盛 (Goldman Sachs) 認為,美元的反彈可能尚未結束,仍要當心美元「無序上漲 (disorderly surge)」。

據《Zero Hedge》報導,美元流動性的極度缺乏,帶來了美元指數先前的強升,直到聯準會推出金融危機時期的所有工具,並增加了許多新的工具,包括購買投等級公司債,才止住這波的美元強升,但高盛懷疑,這麼做是否已經足夠。

高盛策略師 Zach Pandl 表示,在西方,爆發疫情的經濟影響才剛剛開始,股市進一步下跌似乎是不可避免的。

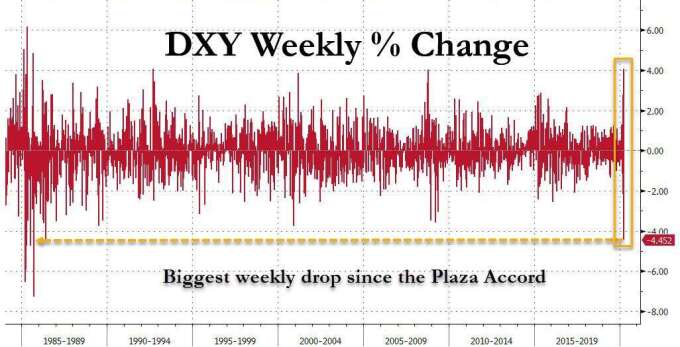

美元指數波動加劇至廣場協議以來新高 (圖表取自 Zero Hedge)

美元指數波動加劇至廣場協議以來新高 (圖表取自 Zero Hedge) Pandl 指出,目前仍缺乏相當有力的證據,以確保 V 型復甦,關鍵在於疫情的控制。如果沒有某種形式的醫學突破,那麼在接下來的幾週內,市場可能會面臨挑戰。

這對美元意味著什麼?Pandl 認為,美元因為風險資產的反彈而下挫,但目前最好的猜測,仍是這波美元歷史性漲勢尚未結束。

他在報告中說:「我們認為,實際貿易加權美元可能比最新高點上漲 3-5%,這將使美元接近上次牛市 (於 2002 年 2 月結束) 期間的峰值。」

他認為,如果歐元兌美元,或是美元兌加元,來到關鍵的交叉點,而能會引來美國是否需要干預匯市的討論。

在特定交易方面,高盛認為:

外匯投資者應保持謹慎,多頭持有美元、日圓、瑞郎等傳統避險貨幣,並注意相對價值;

隨著市場繼續消化有關疫情對經濟活動影響的新消息,投資者應保持對新興市場貨幣的防禦能力;

如果風險再度惡化,上週表現優於大盤的墨西哥披索可能會回吐部分漲幅;

新興市場高收益者,例如羅斯盧布和南非蘭特,也可能受到重創;

與巴西新興市場的石油進口和低波動率貨幣配對時,包括巴西雷亞爾、智利披索和哥倫比亞披索在內的拉丁美洲被低估的貨幣,似乎很有吸引力。

Pandl 的結論是: 儘管近年來很少進行干預,但美元無序彈升下,美國可能需要採取政策應對措施。

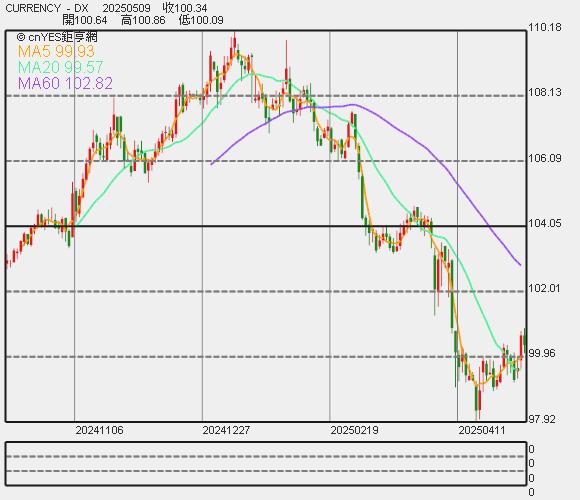

美元指數

美元指數{DS}