金律2——養成存錢習慣

有很多人相信,懂得如何配置資產、知道該購買哪些績優股或共同基金後,就能賺取豐厚利潤、擁有衣食無虞的退休生活。可惜這是不切實際的想法。殘酷的事實是,你的資產增加了多少,主要取決於你存了多少錢,而儲蓄需要自律的能力。一旦無法養成定期存錢的習慣,無論投資報酬率是5%、10%、15%,到頭來都對資產的增加沒有幫助。如果你想實現財務自由的目標,就需要及早制定規律儲蓄的重要計畫。如果你以後想過著衣食無虞的退休生活,可靠的辦法就是,穩紮穩打的存下養老金。不過,很少人能做到。1990年代晚期,非營利組織「公共議程」(Public Agenda)指出,介於22歲到61歲之間的美國人,將近有一半無法為自己的退休生活存到1萬美元。大多數的美國人在財務方面都沒有做好萬全的準備,應付現代人身體更健康、平均壽命更長的事實。

精明存錢法

我相信有很多人會抱怨:「多存錢當然是好事,問題是我已經入不敷出了。」俗話說:「花錢容易,賺錢難。」不過,下列的妙招可以讓他們存到更多錢。

1.利用退休金制度

避免一下子花光薪水的最佳辦法就是,制定儲蓄計畫,讓自己每個月都無法提領全部的薪資。比方說,你可以申請薪資自動扣款,在你收到薪水之前,其中一部分會自動轉到你的退休基金帳戶。這種作法不但讓你養成定期儲蓄的習慣,也讓你減輕不少稅務負擔。我們在後面的部分會提到存入401(k)退休計畫的錢,在一定的限額內可以免稅(編按:根據台灣勞工退休金制度,勞工可自提薪資6%至勞退帳戶,此金額可從當年度的個人綜所稅總額中全數扣除)。假設你的課稅級距是35%,那麼你所得的每1美元,就只能花65美分。但你若將1美元存入401(k)退休計畫中,就能讓你淨得1美元。你可以想像成每次在401(k)退休計畫存入65美分,美國財政部就捐35美分到你的退休基金帳戶。此外,許多公司會依據你提撥的退休基金,存入相等或較少的金額到你的退休基金帳戶。也就是說,你在公司的退休計畫中每存入1美元,就會增加翻倍的可投資資金。所以,如果你不加入公司的退休計畫,就會錯過累積退休養老金的理想管道(編按:此法在台灣一樣可行。依據台灣現行的勞工退休金制度,是由雇主按月提繳6%退休金至勞保局設立的勞工退休金個人專戶)。

2.利用「加薪」幫助自己存下更多

理查‧塞勒(Richard Thaler)和施洛莫‧貝納茲(Shlomo Benartzi)這兩位經濟學家結合心理學與經濟學學說,想出一種鼓勵員工加入退休計畫的好辦法。通常「要求員工從固定薪資中提撥一部分到退休計畫裡」的方法窒礙難行,因為此舉會讓他們把扣除額當作損失(即使有減稅的效果,算起來不到1美元)。2002年的諾貝爾經濟學獎得主、心理學家丹尼爾‧康納曼(Daniel Kahneman),他指出一般人通常把損失看得比收益還重要。數據顯示,損失所造成的傷害程度比收益帶來的快樂程度高出1倍。有一些心理學家表示,一般人存不了多少錢的主因是,習慣迴避損失、缺乏自制力,以及有拖延的傾向。

塞勒與貝納茲想出的「明天存款變多」計畫,宗旨是幫助想要存更多錢卻缺乏意志力的員工實現儲蓄的心願。這項計畫的重點在於,要求參與的員工事先承諾把加薪的一部分撥到退休金。因此,只要員工加入這項計畫,往後的加薪都能為他們的退休儲蓄計畫增加存款。這樣一來,就能減輕一般人對實收薪資減少的反感。員工的勞退提撥率也會隨著加薪幅度而調升,直到法律規定勞退可節稅的扣除額上限為止。在這種情況下,一般人養成習慣後會決定維持現狀,繼續實踐勞退的提撥。但員工隨時都可以自行決定要不要退出這項計畫。

1998年時,塞勒與貝納茲第一次到一家中型製造商實行「明天存款變多」計畫。當時,這家公司的員工對退休儲蓄計畫的參與度很低,但是「明天存款變多」計畫卻廣受歡迎。公司裡有超過四分之三的員工願意加入這項計畫,其中有超過80%的員工經過調薪後,仍堅守計畫。即使有員工中途退出計畫,他們也沒有把勞退提撥率調降回最初的水準,差別只在於不再投入金錢。但話說回來,這些退出計畫的員工還是比加入計畫之前,存下更多退休金了。

雖然這種退休儲蓄計畫在企業間還沒有普及,但是你可以請公司的人力資源部門幫你制定類似的計畫。如果你還沒有開始提撥,或者你的提撥率很低,不妨主動向人力資源部門提出:「我想要將加薪金額的一半(或你自己希望提撥的百分比)分配到退休儲蓄計畫。」自提退休基金對你大有裨益。

3.記錄開銷

記錄自己的開銷情況,確實一點都不有趣,有時候也會讓自己大吃一驚。

只要你仔細記錄私下的開銷情況,一段時間後可能會發現自己在不重要的事物上浪費不少錢。富蘭克林曾說:「再小的開支也要小心,因為再小的漏洞也能沉船。」我相信,只要你願意記錄自己的開銷,就能找到減少每月支出的簡單方法。

如果你不想要列出正式的預算,可以試試連續2、3個月追蹤每一筆開銷。記錄一下你有沒有買了不需要的鞋子、只觀看一次的DVD、用不太到的光碟、沒穿過幾次的毛衣等。《莫特利傻瓜投資指南》(Motley Fool Investment Guide)的作者大衛‧加德納(David Gardner)與湯姆‧加德納(Tom Gardner)建議大家,先把購買的物品分成2種:你真正需要的物品、你購買當下希望得到的物品。然後,你認真評估當時希望得到的物品,就很容易發現自己和一般人一樣,每個月都買了許多不需要、或只用過一次,就擱置在家裡的物品。《莫特利傻瓜投資指南》一書指出:「在美國,大多數的住家都有一大堆不需要的『垃圾』。」

4.改變消費習慣

假設你跟我一樣都很喜歡看電影,你和另一半每週都會去看電影。你每週花費在電影上的開銷,可能如圖6。

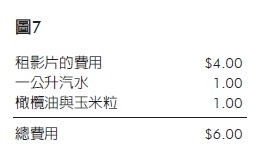

如果你改成每4週租一部影片、自己製作爆米花(先在平底鍋裡倒入橄欖油,再開火,等到油熱了之後,放入3顆玉米粒。當3顆玉米粒開始爆開時,在鍋內鋪滿更多玉米粒,然後蓋上鍋蓋。最後,所有玉米粒都爆開時,可撒點鹽調味。我覺得自己做的爆米花比電影院賣得好吃多了)。修改後的開銷,如圖7。

因此,你每隔4週(1年共有13次)就能省下23美元,1年下來大約省了300美元。

另外,你曾不曾花一大筆錢在要價不菲的物品上呢?你真的需要每隔1、2年就把汽車換成新潮的款式嗎?我有一輛開了5年的汽車,跑起來不輸頂級的車。我的岳母也有一輛開了18年的舊汽車,至今還是很耐用、舒適。雖然舊車需要另外花一些維修費,拖延換新車的時間,能讓你在1年內輕鬆省下好幾千美元。

5.將機會成本列入考量

經濟學家通常會把事物的實際成本看成是:你選擇該事物時,須放棄的其他費用或事物。例如我肚子餓的時候,口袋裡有2美元,這金額原本在麥當勞可買大麥克漢堡,但我選擇買雞塊,那麼雞塊的實際成本就是我原本可以買到的大麥克漢堡。同樣的,套用在退休儲蓄計畫的說法就是:你現在多花的那些錢,就相當於你退休時無法享用到的某些東西。

就像我們前面提到的例子,把原本每週到電影院看電影的習慣,改成每4週租一部影片,每年就能省下300美元了。不要把每年省下來的300美元,當作可花在其他事物的機會成本,你應該要設想每年有300美元,逐漸累積20年,會變成1萬5,000多美元,累積40年,則是可觀的9萬美元。別忘了我們在〈金律1〉談過一寸光陰一寸金的道理。以8%的投資報酬率計算,每年投入300美元能在40年後,累積到9萬美元左右。假設你現在是25歲,每個月多去1次電影院累積起來的實際成本是:你能夠在退休時,擁有一大筆閒錢。

6.省錢妙方

你通常會把收到的優惠券扔掉嗎?何不好好運用優惠券,再將省下來的錢存起來呢?或者你也可以考慮到提供折扣、有「歡迎精打細算的消費者」理念的零售商那裡消費。你可以在這些商店裡找到價格優惠的知名上等貨。如果你想買的商品所費不貲,可以嘗試在網路上搜尋比較划算的價格。多賺一塊錢,不如存下一塊錢,因為你的收入要課稅。

《華爾街日報》的個人理財專欄作家喬納森‧克萊門茨(Jonathan Clements)邀請讀者分享私人的省錢妙招。以下是讀者提供的幾個方法:

我和老婆每天晚上都會拿出口袋裡的零錢,放入女兒的撲滿。月底時,我們約莫能存到50美元。之後,我們便會把這些錢拿去投資共同基金,以便未來支付女兒的大學學費。

——蓋柏利拉(Mark Gabriella),聖路易市,密蘇里州

每次帶3個小孩外出吃飯,他們想點汽水時,我就會很為難,因為汽水是一種利潤很高的飲料。後來我跟小孩約定:他們可以選擇喝汽水或白開水,但我會給喝白開水的人1美元。結果他們都選擇喝白開水了。這個做法成效可觀,能一舉三得:一是省下不少錢,二是能訓練小孩延遲享樂的自制力,三是喝白開水有益健康。

——吉安加得拉(Mike Giangardella),沃倫市,俄亥俄州

我在1990年還清汽車貸款之後,就發誓不再買汽車。後來,我把原本每個月固定繳汽車貸款的500美元拿去投資。這些定期定額投資的錢,如今已經累積到10萬多美元了。

——威爾森(Bill Wilson),達拉斯市,德克薩斯州

7.付清信用卡餘款

《呆伯特》(Dilbert)漫畫的創作者史考特‧亞當斯(Scott Adams)形容信用卡是金融世界的古柯鹼。「刷信用卡的當下不需要付錢…有一種即時得到滿足的感覺,但接下來你會發現自己上癮了,恣意在諾德斯特龍百貨公司(Nordstrom Inc.)瘋狂買鞋子。」不付清卡債是最糟糕的理財行為。

多存一些錢的第一步,就是付清卡債。只要能逐漸減少每個月高利息的卡債,直到付清為止,你在理財方面就成功一大半。

領航投資的執行長傑克‧布倫南(Jack Brennan)在他寫的投資指南《投資面面

觀》(Straight Talk on Investing)中舉出下方的例子:

假設你有好幾張信用卡,帳單金額總共是2萬美元。那麼,以每月1.5%利率計算,你1個月要支付300美元的利息。但信用卡公司會告訴你每個月只需要付500美元(最低應繳金額),因為他們不急著減輕你的債務負擔。不過,假設你的薪水調漲了,每個月的收入多了120美元,扣除所得稅與提撥的退休金後,你的實收薪資可能會增加80美元左右。如果你利用每月自動扣繳的方式,把增加的80美元拿去支付卡債,你就能在1年內減少960美元的負債。這樣做的好處是,每個月的利息會減少約15美元,1年下來就減少了170多美元,就能加快償還債務的速度。

{DS}