前幾天在跟學員討論市場的投資氛圍,有學員想到一件有趣的事情。「你們有沒有注意到,已經很久沒看到共同基金的廣告了?像是近期一堆熱門題材石油價格高漲、5G通訊題材、電動車產業題材都很火熱,居然沒有看到一家基金公司推出共同基金的消息,這是發生什麼事?」他說道。

其實在投資市場中有個現象正在發生,那就是ETF全面興起替代,共同基金式微甚至慢慢走下坡中。投資人不禁問,共同基金不是有經理人監控操盤,那是一群極度聰明的人由他們來操盤肯定比我們做得好,ETF只是放著在那邊自動跟隨其所追蹤的指數變化,從設計的一開始就知道他不會強過指數,頂多是複製100%的指數報酬,那為什麼追蹤指數的ETF會興起,反倒是有人操盤的共同基金沒落…這是怎麼回事?似乎不合邏輯。

投資人覺醒、沒比較沒有傷害

過去的市場中因為沒有ETF這樣產品可供對比,在很久的一段時間裡大家都認同共同基金的運作理念,共同基金為了彰顯績效強弱通常會告訴投資人在什麼狀況下它是做得比較好的,此時會設定一個對比物也就是指數。

舉例來講,台股股票型基金要怎麼說服投資人我的績效好?首要工作就是跟大盤指數報酬比較,若是1年下來大盤指數漲了10%、而他所操盤的基金漲了11%,那此檔共同基金就是超越大盤,表示你的手續費、管理費付的很值得。

理想上是這樣,但實際往往很殘忍,要嘛是偶爾1年超越指數就拿出來大書特書的下廣告吸金、要嘛是一上市是就落後大盤,此時基金經理人就會拿報酬率來說嘴,完全不提輸給大盤的事情。

當大盤漲了10%、共同基金漲8%雖真有上漲沒錯,但問題是落後了大盤。落後也不會因此少收手續費,既然一開始標榜會超越指數報酬,但達不到目標時高額的手續費卻還照收,想想就讓人很不開心。此時ETF這種標榜不需要經理人操作、貼近指數報酬設計且低費率的產品,馬上受到熱烈的歡迎。

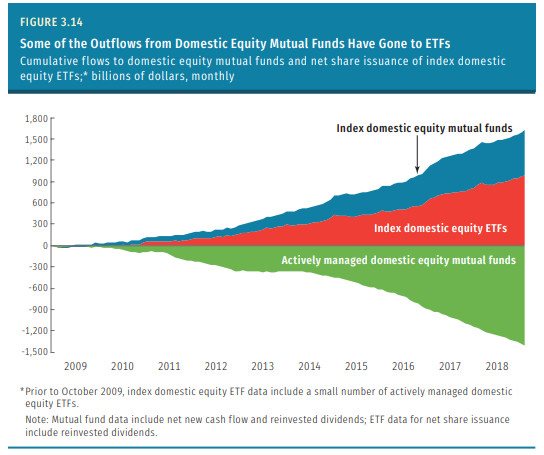

資料來源:https://www.ici.orgETF與共同基金消長比較

該圖是美國地區統計資料結果,可以看出ETF份額愈來愈高的時候,共同基金縮減的規模也愈來愈高,這表示資金從共同基金往ETF流動的跡象非常明顯。人們對主動式共同基金能否持續擊敗大盤這件事情已經用行動來告訴你,這可能性很低,與其期待經理人擊敗大盤倒不如直接擁抱大盤就好,畢竟時間拉長來看,經理人都是輸家居多。

台灣市場相同現象興起

而同樣的現象也在台灣市場中發行,從2003第1檔以複製大盤指數為目標的ETF0050(ETF50的報酬率狀態可參考這篇文章)推出以來,一直到了2006年才又推出0051、0052,但到了現在整體的發行數量已經達140檔以上(包含股票型、期貨型、商品型、債券型等),而在這個數量擴增的同時共同基金的數量開始出現停滯現象,近期甚至連廣告都很少進到人們眼中。

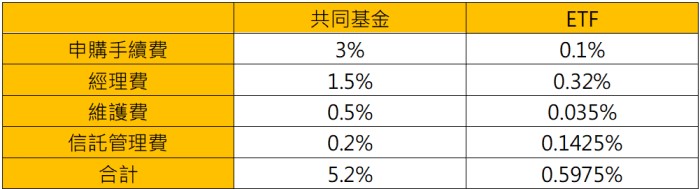

這也跟理財雜誌紛紛興起帶動了一波理財教育脫不了關係,當投資商品中那一層面紗被揭開,人們便會自動找尋對自己最有利的工具。當人們已經瞭解共同基金並無法保證擊敗大盤、而ETF卻保證可以貼近大盤且費用又低廉時,自然會往ETF移動。我用一個簡單表格來說明2者費率的差異性:

資料來源:ETF大贏家─股魚著

這個比較中得知,ETF整體的費用遠低於共同基金。既然共同基金無法擊敗大盤又要多收4.6%的費用,那倒不如直接用較低的費率擁抱大盤,才是真正的贏家。

你還在想著要投資共同基金嗎?轉一下腦袋想一想為什麼資金都往ETF跑,再多看一眼費率的差異,你真的想多付出4.6%的費率去換一個不保證擊敗大盤的投資商品嗎?多想一下,你會找到適合你的答案的!

{DS}