竹外桃花三兩枝,春江水暖鴨先知。部分機構銀行認為,長久受困冬季的歐洲經濟,或許已經見到春天來臨的跡象。

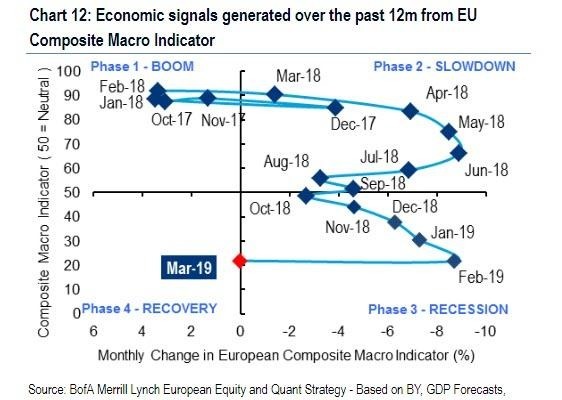

美銀美林在一份題為《春天即將來臨的報告中指出,歐洲綜合宏觀指標 (Composite Macro Indicator)(CMI) 有望在 12 個月以來首度避免下跌,有機會使歐股出現轉向。

歐洲宏觀指標好轉

美銀指出,即使由數據圖表上看,CMI 仍處於衰退的階段,但下個月有望改善。今年 1、2 月受國內與全球事件的影響,歐洲總體經濟受到傷害,但在全球央行暫停緊縮,和相應的信貸利差收窄,本月情況明顯好轉。至於能不能得到「復甦」的好結果,則需要更強的 4 月數據來確認信號。

(圖表取自 Zero Hedge)

(圖表取自 Zero Hedge)

摩根士丹利 (Morgan Stanley) 看法類似,公司歐洲首席股票策略師 Graham Secker 在最新報告中指出,「歐洲看起來會出現驚喜」。

Secker 解釋,過去 1 年歐洲並不好過。很難想像,僅僅 1 年之前,歐元區 GDP 成長已經來到 2.5% 以上,殖利率升至 70 個基點,歐洲基金經理人還看到股票和信貸資金的流入。但 1 年之後,GDP 現在只有 1% 左右,債券殖利率減至 7 個基點,資金已 50 週持續流出,創 10 年來最長時間,還可能持續。

歐洲央行已因應情勢有所行動,大幅削減了增長和通膨預測,並準備長期寬鬆。雖然,這是因為極差的經濟環境所致,但 Secker 相信,市場悲觀情緒過度,反而讓歐洲有意外出現驚喜的機會。

勿忽視歐洲與中國的關聯性

以各國國內情況來看,帶來去年下半年成長受困的特殊問題正在消退。法國黃背心抗議雖然打擊經濟,但影響力減退,目前消費者信心再次上升,德國汽車業也見到復甦跡象,近幾個月訂單增加。而政府當局可能準備開始 10 年來最大的財政刺激措施。

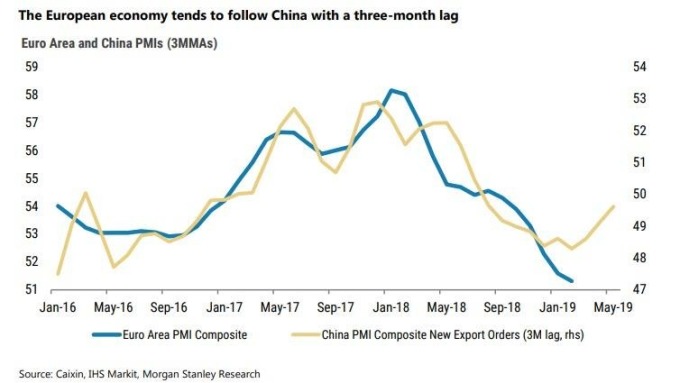

中國數據是歐洲的領先指標 (圖表取自 Zero Hedge)

中國數據是歐洲的領先指標 (圖表取自 Zero Hedge)

Secker 相信,歐洲去年下半年的困境,很大的原因其實來自「中國製造」,投資人不應低估這兩個地區之間的聯繫。

摩根士丹利發現,中國 PMI 新出口訂單數據,領先歐元區 PMI 約 3 個月,而中國信貸增長,往往也是歐洲 EPS 可靠的領先指標。更引人注目的關聯是,過去 5 年歐洲銀行的相對表現,和中國債券殖利率的關聯性,比歐洲債券更為密切。而近期中國看漲,似乎代表未來幾個月歐洲有望有好的結果。

Secker 指出,這看來頗為一廂情願,但數據仍朝此方向進展,加上市場情緒不佳,也代表任何成長的反彈表現,可能會帶來資產價格重大而積極的影響。他看好歐元兌美元,可望在今年夏天反彈至 1.18。同時看好歐股與美股表現,數據顯示,在歐元區 PMI 來到低點之後,未來 6 個月歐股的漲幅平均為 9%。{DS}